Как составить семейный бюджет (доходы и расходы семьи)

Совместная жизнь — это большая ответственность. Приходится не только считаться с мнением своего спутника, но и учиться правильно составлять бюджет семьи, тщательно планируя доходы и расходы. Можно ли накопить на крупные покупки, не переходя на хлеб и воду? С чего начать молодоженам, и как предотвратить ссоры из-за денег?

По мнению экспертов, совместное ведение семейного бюджета — это целая наука, которую при желании можно легко освоить. Это поможет:

- Наметить долгосрочные цели и идти к ним.

- Увидеть объем спонтанных расходов, пересмотреть свои привычки и перераспределить приоритеты.

- Создать финансовую подушку для непредвиденных ситуаций.

Какие типы семейного бюджета существуют?

Вести семейный бюджет можно одним из следующих способов:

- Общий. Супруги объединяют все свои доходы, а из полученной суммы выделяют средства на оплату счетов и личных расходов.

- Раздельный бюджет семьи — полная противоположность общему. Совместные траты оплачиваются пополам, а остаток каждый тратит на свои нужды. Здесь сложности могут возникнуть при планировании больших покупок (автомобиль и т.п.).

- Смешанный (комбинированный) — идеально подходит людям с разным уровнем дохода. Для пополнения семейного бюджета супруги могут выделять равные суммы либо определенный процент своего дохода.

Схемы ведения семейного бюджета также могут различаться. Самыми эффективными признаны такие:

- «50/20/30» — в приоритет ставят основные расходы. Около трети предусмотрено на незапланированные, но приятные траты, и одна пятая идет на погашение задолженностей, а также на создание резерва.

- «3-6 месяцев» — это пресловутая «финансовая подушка». Позволяет продержаться всей семье на плаву до полугода при потере стабильного дохода.

Основные статьи затрат, которые нужно учесть

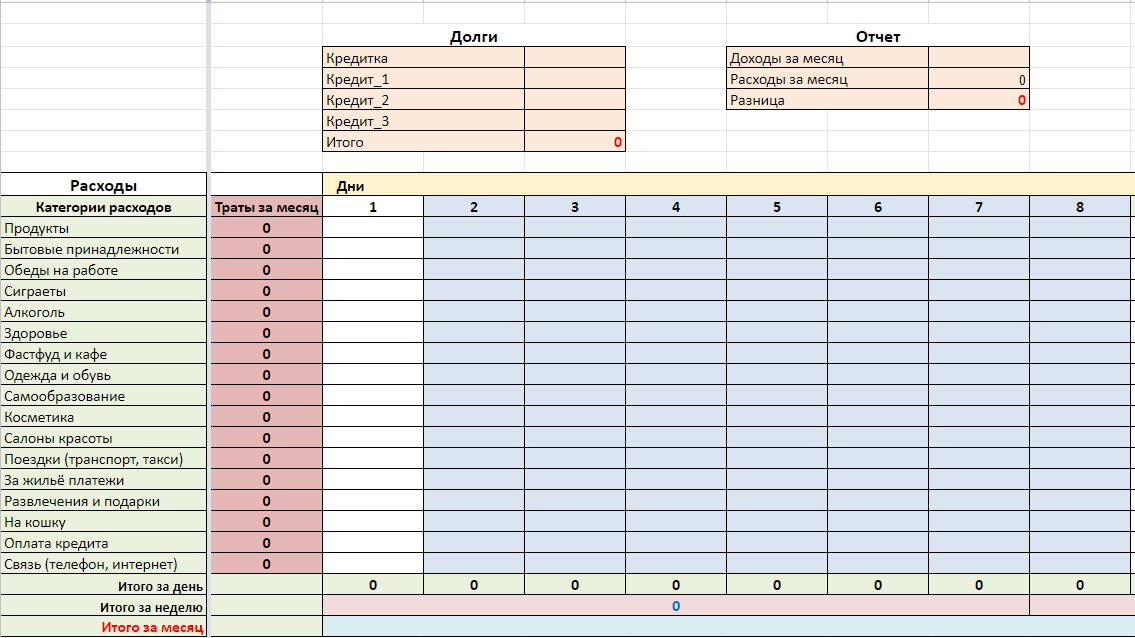

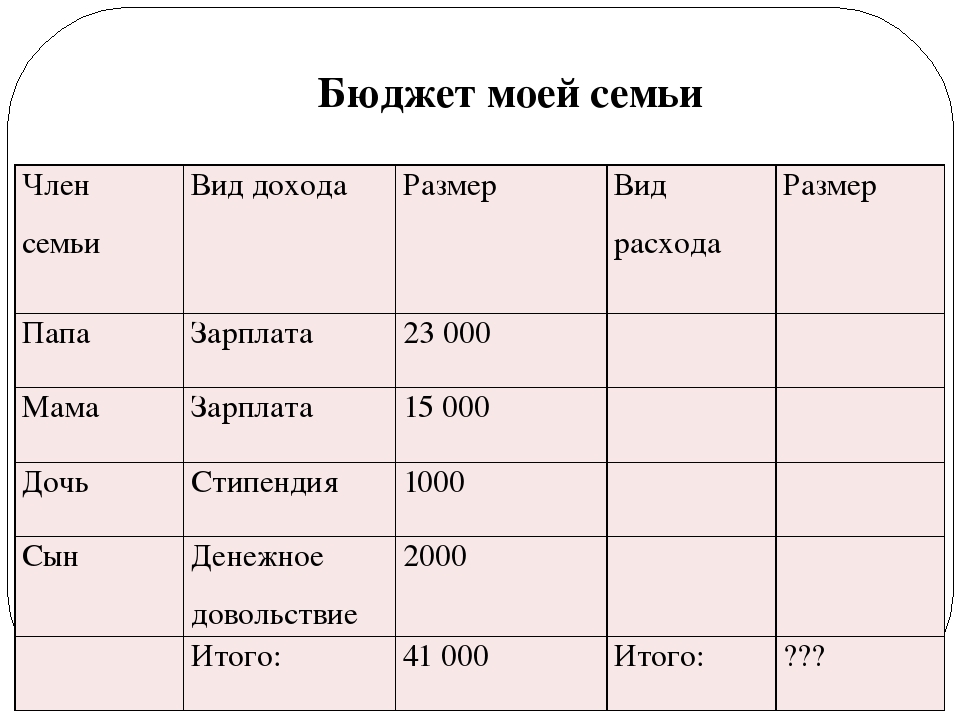

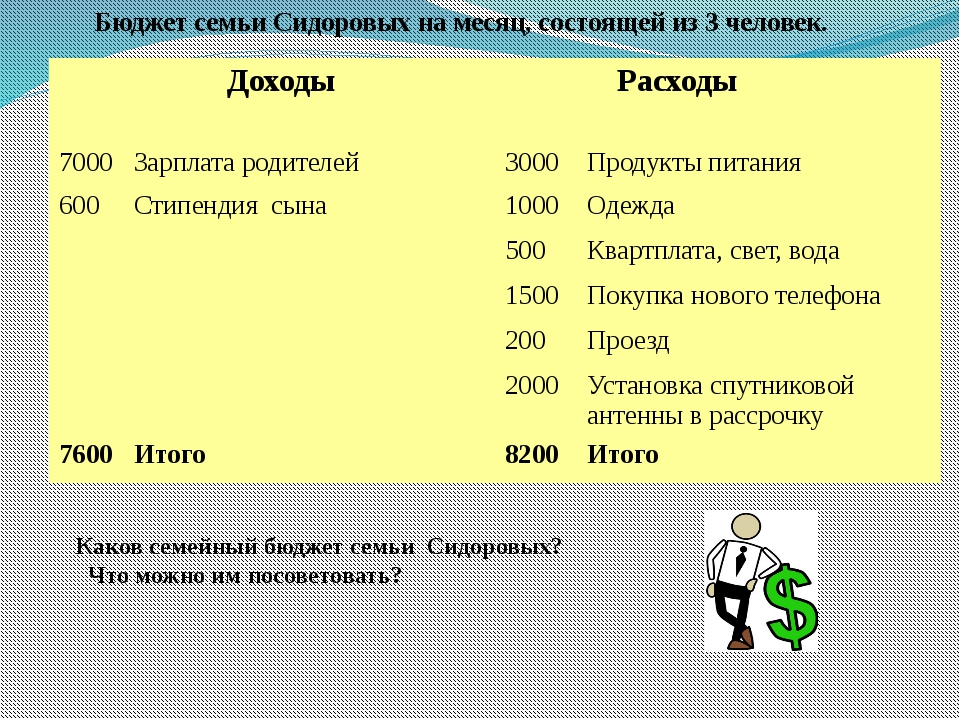

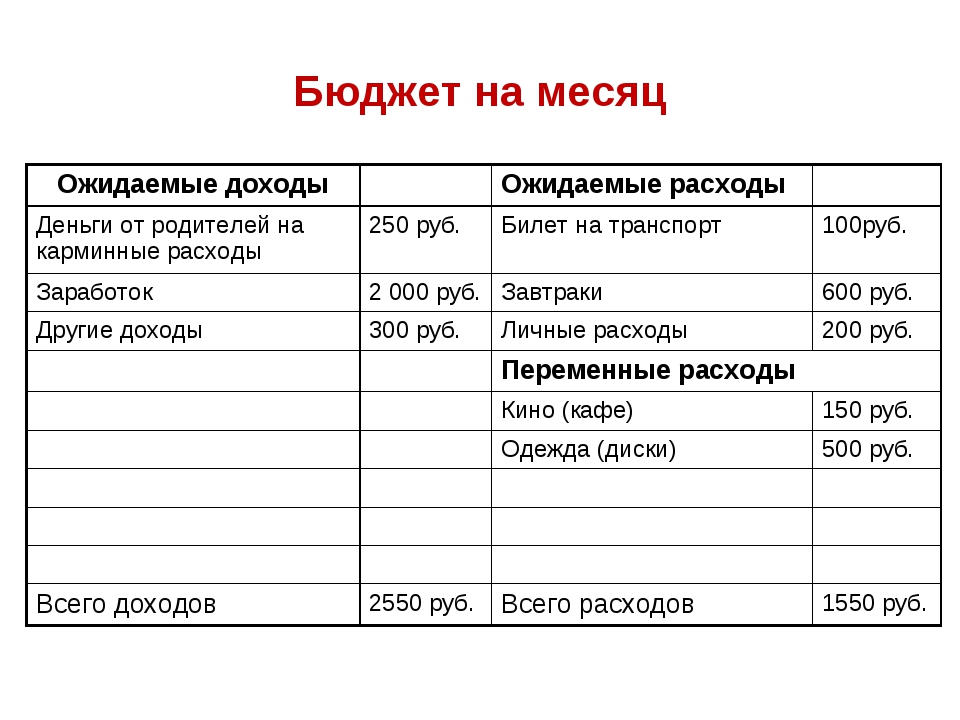

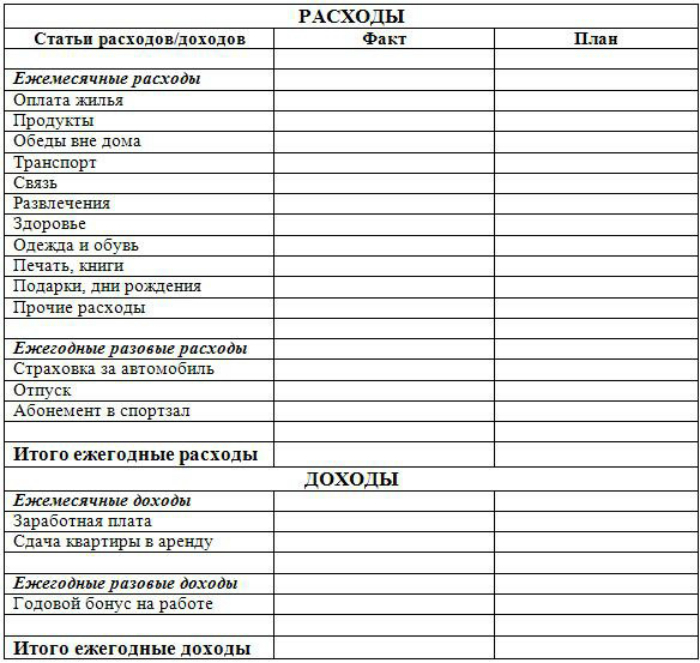

Хотите вести грамотный учет семейного бюджета? Сделать это очень просто, используя специальные программы и мобильные приложения. Самый доступный вариант для новичков – создание Exel-таблицы, в которой выделены:

- Статьи основных и дополнительных доходов (включая разовые поступления – например, небольшой выигрыш в лотерею).

- Постоянные и незапланированные расходы.

- Кратко-, средне- и долгосрочные цели.

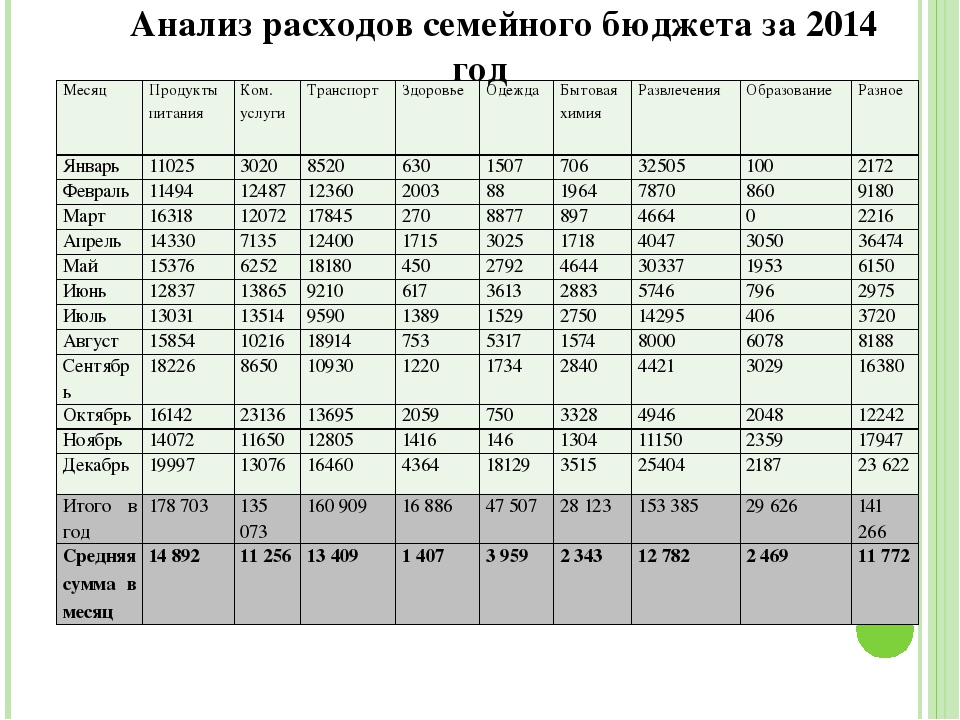

Очень важно скрупулезно заносить в эту таблицу все данные, даже если Вы покупаете чупа-чупс ребенку. Правильно заполненная таблица поможет увидеть, где, на чем и сколько можно сэкономить, и каким образом накопить на крупную покупку.

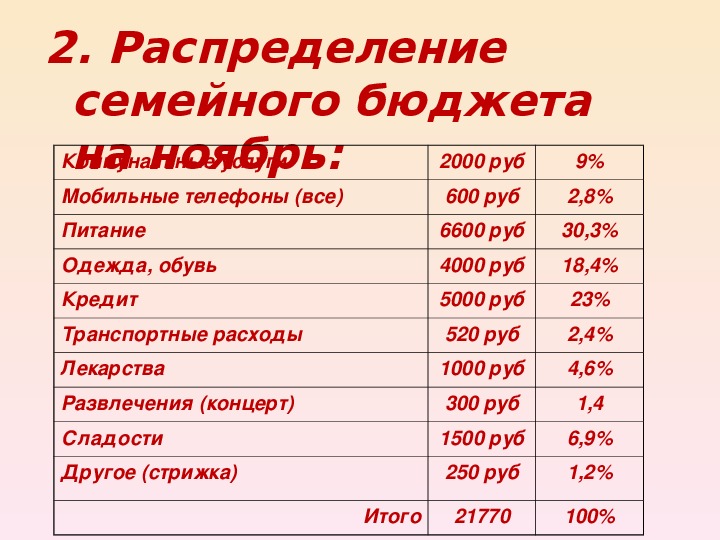

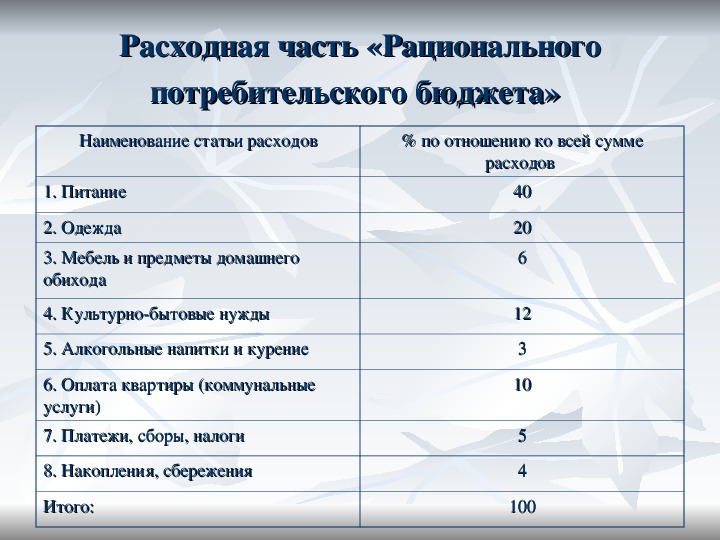

Рациональное формирование семейного бюджета подразумевает оптимизацию затрат. К списку постоянных относят: расходы на жилье (аренду), налоги и страховки, оплату связи и «резервные» деньги (на черный день). Переменные расходы можно перекраивать по своему усмотрению.

Вы удивитесь, когда увидите, какие суммы могут уходить на спонтанные, незапланированные расходы и развлечения. Это первая и самая ощутимая статья экономии.

Долгосрочные цели семьи

Правильно составленный домашний бюджет не означает, что нужно экономить на всем подряд и становиться скаредой. Важно правильно поставить цели, а также научиться отделать важное и полезное от ненужного и необязательного.

Наиболее сложными считают долгосрочные цели. К ним могут относиться: погашение ипотеки, финансовая помощь детям и внукам либо жизненное обеспечение после выхода на пенсию.

7 правил для составления личного или семейного бюджета | by Виктория Сапожникова

Составление семейного бюджета — непростая задача, но это не причина отказываться от планирования. После составления бюджета понимаешь куда уходят деньги и сколько осталось. Чтобы легко составить личный бюджет, следуйте этим семи шагам.

После составления бюджета понимаешь куда уходят деньги и сколько осталось. Чтобы легко составить личный бюджет, следуйте этим семи шагам.

Постоянные расходы — это статьи и счета, которые не меняются из месяца в месяц. Сюда входит аренда и обслуживание автомобиля, счет за коммунальные услуги, расходы на городской транспорт. Рекомендую также включить в эту категорию ежемесячные сбережения. По сути, это страховка от непредвиденных обстоятельств, такая же важная, как страховка автомобиля. В “идеальном” бюджете на сбережения ежемесячно выделяется не менее 10% дохода.

Начните с калькуляции: посчитайте сколько денег в месяц вы (ваша семья) получаете на покрытие расходов. При нерегулярном доходе придется подобрать такой стиль бюджета, который не будет зависеть от регулярного дохода. Например, за счет сбережений. Важно точно знать, сколько вы заработаете, чтобы понимать, сколько позволите себе потратить.

После того как перечислите постоянные расходы, определите сумму, которую готовы потратить на переменные расходы. Здесь считаем продукты, питание, одежду и развлечения. Чтобы корректно спланировать переменные расходы, придется хотя бы 3 месяца вести учет расходов. Убедитесь, что в эту категорию включены сезонные расходы. Здесь вспоминаем о зимних шинах и стоимости отпуска.

Здесь считаем продукты, питание, одежду и развлечения. Чтобы корректно спланировать переменные расходы, придется хотя бы 3 месяца вести учет расходов. Убедитесь, что в эту категорию включены сезонные расходы. Здесь вспоминаем о зимних шинах и стоимости отпуска.

В идеале, в личном бюджете расходы соответствуют доходам. Если суммы не совпадают, внесите соответствующие коррективы. Первое, что приходит на ум, сократите переменные расходы.

Если после сокращения переменных расходов, бюджета всё ещё не хватает, придется рассмотреть способ увеличения дохода за счет дополнительной работы или поиска новой, более высокооплачиваемой работы.

Отслеживать расходы по бюджету — такая же полезная привычка, как считать калории. Как и с калориями, расходы считаются отдельно в каждой категории.

Такая ежедневная калькуляция позволит вовремя остановиться и прекратить тратить деньги, избежав перерасхода средств.

Следить за расходами помогают специальные программы для составления бюджета или онлайн-приложения. Любителям психологической мотивации рекомендую метод конвертов. Разложите деньги по целевым конвертам и используйте наличные, тогда вы не пропустите “стоп-сигнал” личного бюджета: кончились наличные — прекратите тратить.

Любителям психологической мотивации рекомендую метод конвертов. Разложите деньги по целевым конвертам и используйте наличные, тогда вы не пропустите “стоп-сигнал” личного бюджета: кончились наличные — прекратите тратить.

Как показывает опыт, к налаженному процессу учета расходов быстро привыкаешь и начинаешь его улучшать — настраиваешь способ учета “под себя”.

Личный бюджет стоит корректировать в течение месяца. Рассмотрим ситуацию: потребовалось экстренно отремонтировать автомобиль. Проверьте переменные расходы в бюджете и переведите деньги на ремонт, например, из категории одежда.

Когда перемещаете деньги, убедитесь, что бюджет “сошелся” и расходы не превышают доходы. Это ключ к работе с бюджетом, который поможет справиться с непредвиденными расходами и не стать заложником кредитных карт.

Личный бюджет не железный свод правил. Проверяя бюджет в течение месяца, вы сможете при корректировке сократить расходы в одних областях, а в другие перевести больше денег. Это нормально: бюджет станет понятным и рабочим только после нескольких корректировок.

Рекомендую раз в месяц оценивать бюджет на будущий месяц и квартал. Это поможет скорректировать расходы к новым обстоятельствам и увеличить расходы в тех областях, где ощущается нехватка денег.

- Научитесь составлять и придерживаться гибкого бюджета при непостоянном доходе. Средства, сэкономленные в моменты поступления больших денег, пригодятся, чтобы покрыть расходы в периоды, когда доходы невелики.

- При непостоянном доходе полезно отследить цикличность в поступлении денег. Составьте ежемесячный график поступления средств, рассчитайте необходимый минимум трат — это и будет ваш “идеальный” бюджет.

- Чтобы бюджет начал работать, понадобится время. Начало составления бюджета — это только первый шаг на длинном пути к контролю личных финансов. Корректируя и подгоняя бюджет под себя, не забывайте поддерживать баланс между расходами, доходами и целями экономии.

- Здесь пригодится “золотое правило” распределения бюджета 50/30/20. 50% — основные расходы, 30% — необязательные траты, 20% — сбережения и создание резервного фонда.

- Учитесь и ищите новые способы управления деньгами и другие инвестиционные решения. Никогда не поздно начать управлять собственными деньгами и менять личную финансовую ситуацию.

Как вести семейный бюджет и планировать, программы и таблица Excel

Обновлено Автор Олег Лажечников Просмотров 47679

Хочу поделиться личным опытом ведения бюджета в целом, потому что не важно, какой именно бюджет вы ведете, семейный или личный. Важен сам принцип, который может приблизить или отдалить возможность ваших поездок или накоплений. На мой взгляд, свой финансовый путь стоит начинать именно с бюджета.

Я часто сталкиваюсь с тем, что люди не знают, сколько уходит у них на еду или шоппинг, у них нет подушки безопасности и целей на будущее. При этом они залезают в кредиты и жалуются, что денег не хватает. Сразу возникает вопрос, может пора что-то менять?

Сразу возникает вопрос, может пора что-то менять?

Зачем нужен семейный бюджет

Некоторые люди на постсоветском пространстве превратно понимают смысл ведения бюджета, ассоциируют его сугубо с экономией, которую воспринимают очень негативно, как будто это что-то постыдное. Или думают, что бюджет нужен только тем, у кого мало денег. Но могу сказать на своем примере — чем больше у тебя денег, тем больше нужен бюджет.

Дело в том, что бюджет нужен не для того, чтобы экономить, а для того чтобы все контролировать. Это означает, не только уменьшение трат, но и их увеличение. В финансах должен быть порядок, чтобы все было четко разложено по полочкам. Тогда будет проще ставить себе цели и достигать их.

Ведение бюджета позволяет более эффективно и главное сознательно распределять средства. Никого же не удивляет наличие в фирме бухгалтера, который сводит дебит с кредитом и решает, куда должны пойти деньги. В семейном бюджете точно также, это финансовый план семьи.

Плюсы

- Контроль. Вы всегда четко знаете, на что вы тратите деньги. Не возникает вопросов, а куда ушло пол-зарплаты, и кто ее потратил. Тоже самое с доходами, особенно актуально, если у вас несколько источников и они меняются. У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело.

- Сознательный выбор. После пары месяцев ведения бюджета вы реально узнаете, сколько составляет каждая статья расходов, и возможно захотите скорректировать её — уменьшить или увеличить. В итоге устраните ненужные вам траты, а также узнаете, куда вы «жмотите» тратить (например, на здоровье или спорт, так часто бывает).

- Удобно для увольнения и во время кризисов. Можно рассчитать, насколько хватит вашей финансовой подушки безопасности и когда крайний срок выхода на работу или получения дохода.

- Нет долгов. Минимизируется залезание в долги/кредиты, потому что можно заранее все рассчитать и избежать этого.

Бюджет дисциплинирует!

Бюджет дисциплинирует! - Проще планировать крупные траты. Если вы хотите купить машину или поехать на Мальдивы, то с бюджетом — это намного проще сделать. Вы сможете узнать, в каком месяце у вас появится достаточная сумма, или как нужно изменить объем трат/доходов, чтобы эта сумма появилась.

- Финансовый вектор. Бюджет очень хорошо показывает, куда ведет ваш подход к финансам, к процветанию или банкротству. Возможно пора менять работу для увеличения дохода, формировать подушку безопасности, инвестировать процент от дохода.

Я бюджет с 2008 года. Один раз попробовал и мне понравилось. Благодаря бюджету удалось спланировать уже не одно путешествие, сформировать депозиты на счетах и начать инвестировать через Тинькофф Инвестиции. Больше всего мне нравится чувство уверенности в завтрашнем дне, потому что все распланировано на год вперед.

Однажды бюджет мне очень помог после моего увольнения в 2010. Я тогда сразу рассчитал, сколько месяцев свободной жизни могу получить, в какие страны съездить и какие вещи купить.

Минусы

- Отмечание трат и планирование семейного бюджета занимает время, но при правильном подходе можно почти все автоматизировать. Хотя порой бывает даже приятно сесть на полчасика и прикинуть свои финансовые цели на ближайший год.

- Есть вероятность слишком углубиться в подсчеты, считая все до изнеможения и анализируя, в каком из супермаркетов дешевле покупать гречку, а в каком туалетную бумагу. Надо помнить, что бюджет — это инструмент, а не самоцель.

- Дополнение к предыдущему пункту. Есть вероятность залипнуть на текущей планке дохода и сосредоточится только на экономии. Или иначе, «не разрешать» иметь себе больше денег, этакий психологический барьер.

Как вести семейный бюджет

Насколько подробно вести бюджет, решает каждый сам для себя. Я в начале очень подробно все вел, чтобы понять, куда и чего уходит, а потом начал округлять и меньше контролировать траты. В итоге получился «плавающий» бюджет, без строгого планирования. Но главный результат — отсутствие ненужных трат, соответствие расходов доходам (потребностей возможностям), а не экономия ради экономии.

В итоге получился «плавающий» бюджет, без строгого планирования. Но главный результат — отсутствие ненужных трат, соответствие расходов доходам (потребностей возможностям), а не экономия ради экономии.

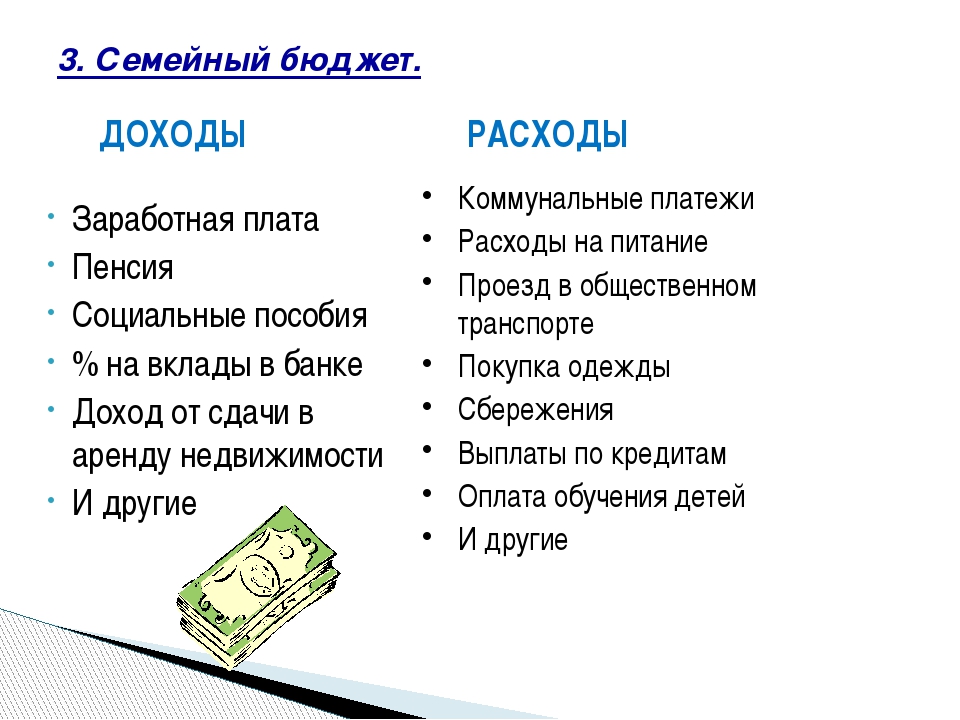

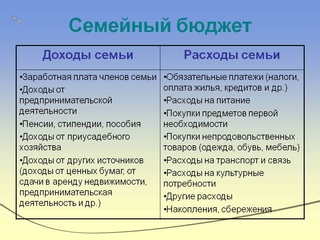

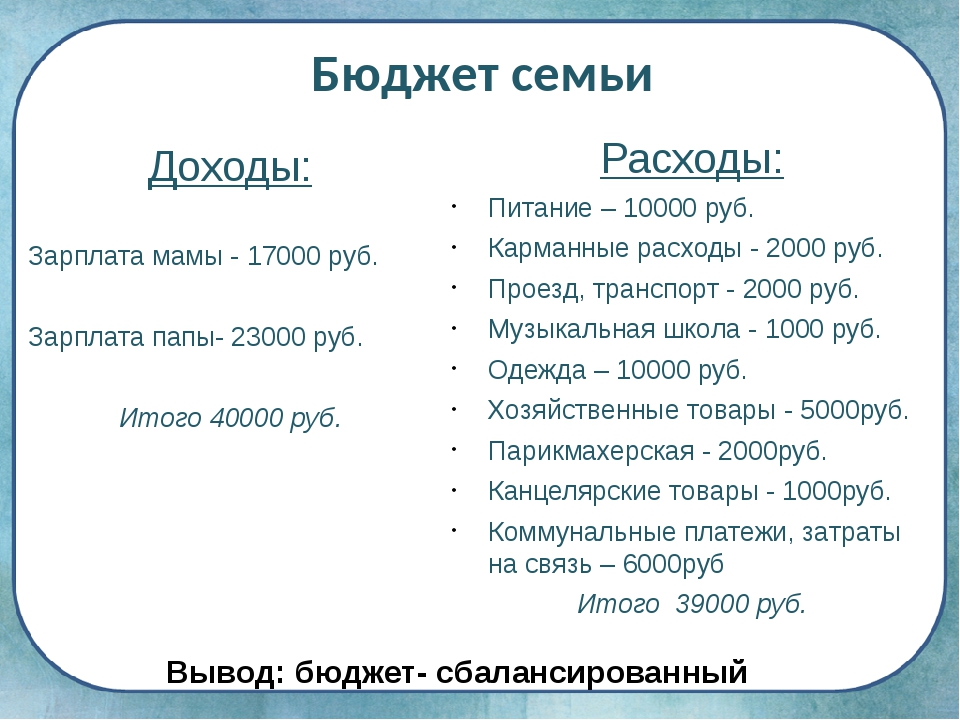

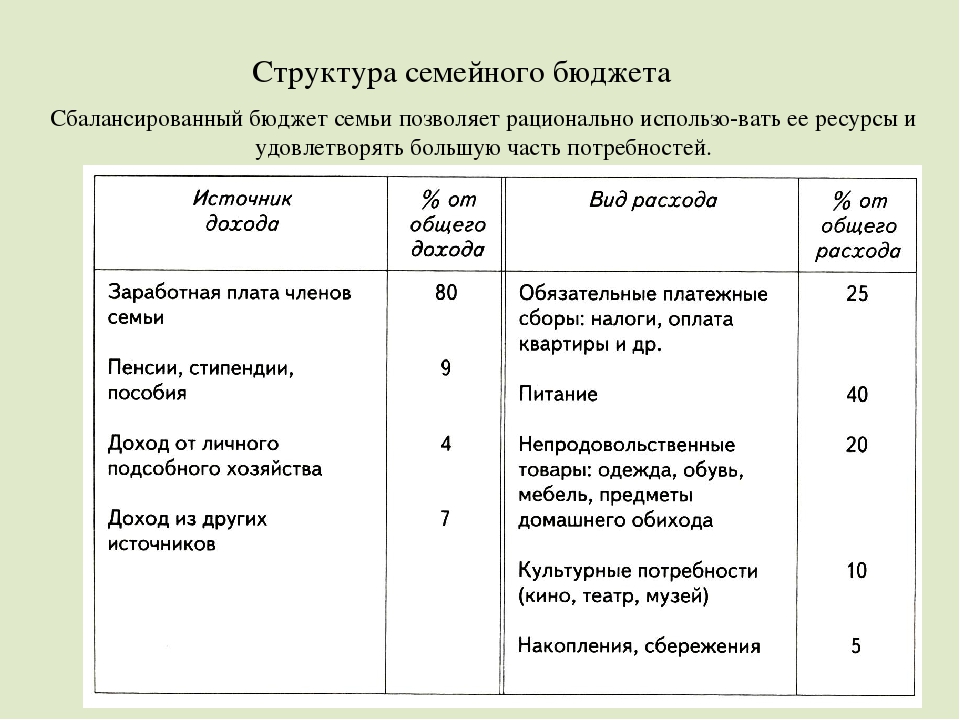

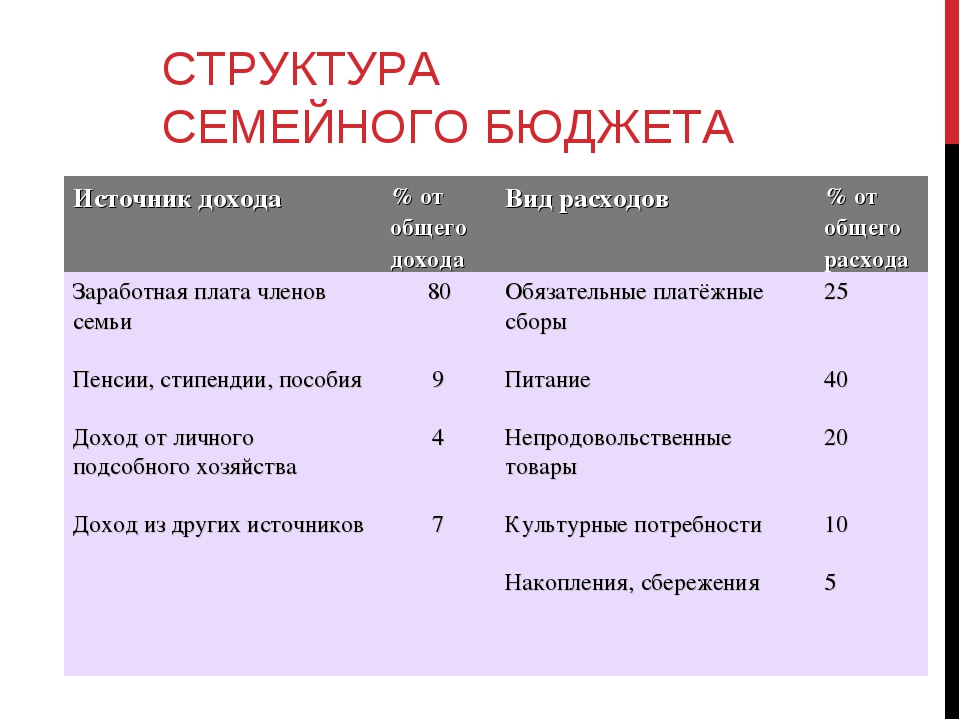

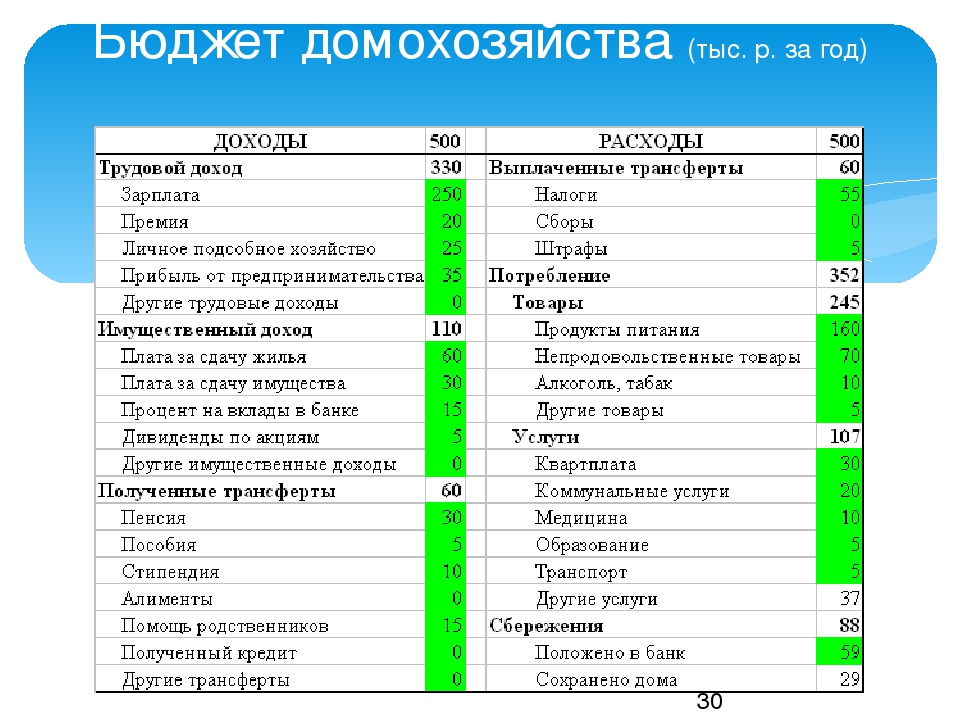

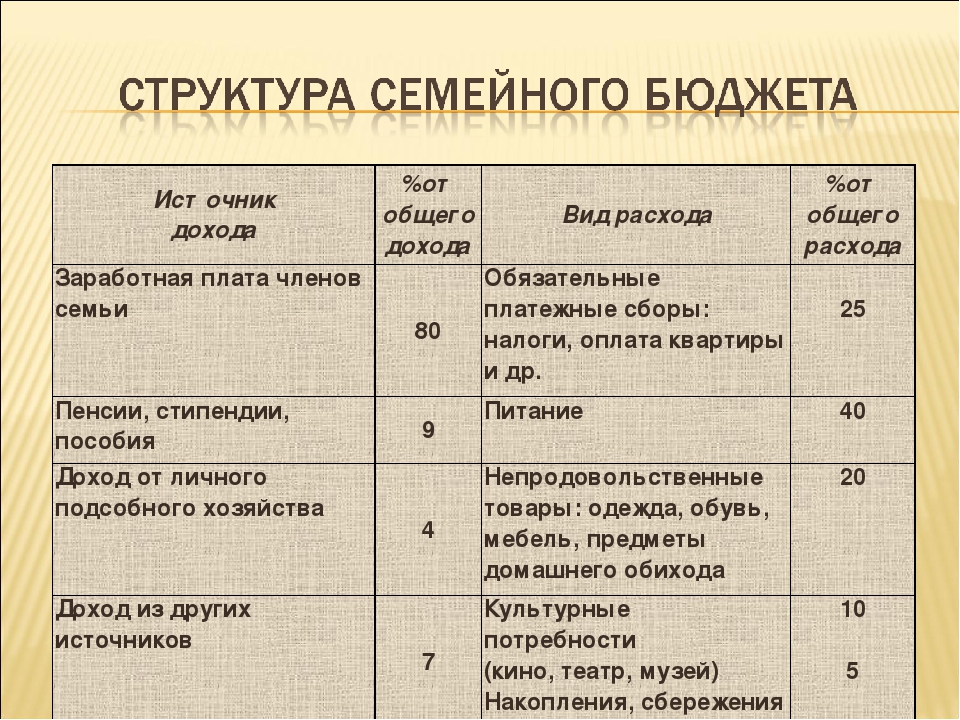

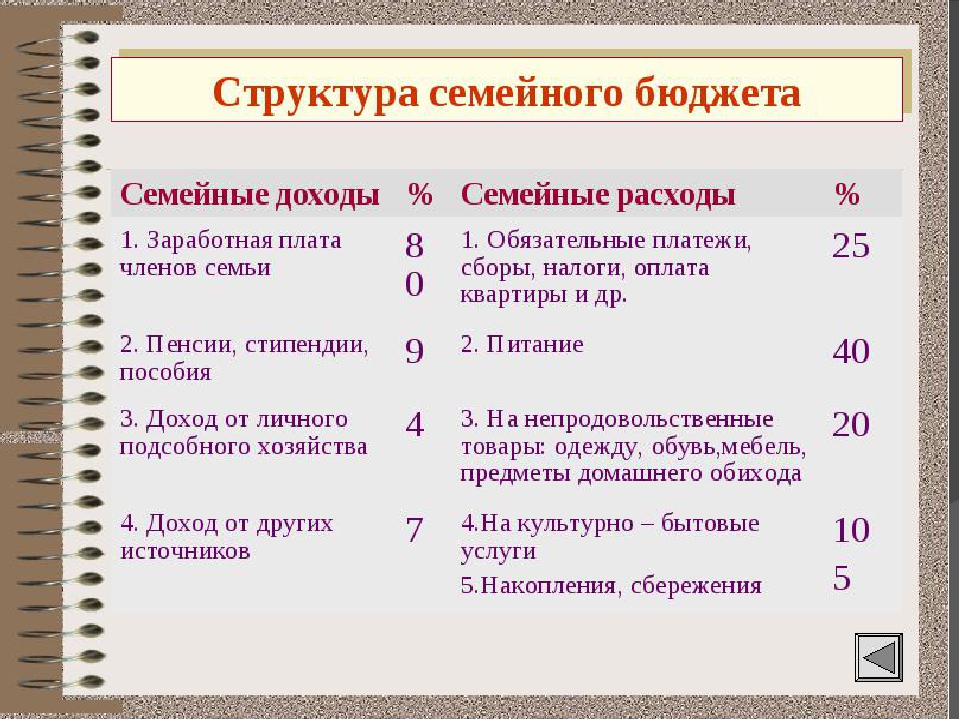

Доходы и расходы

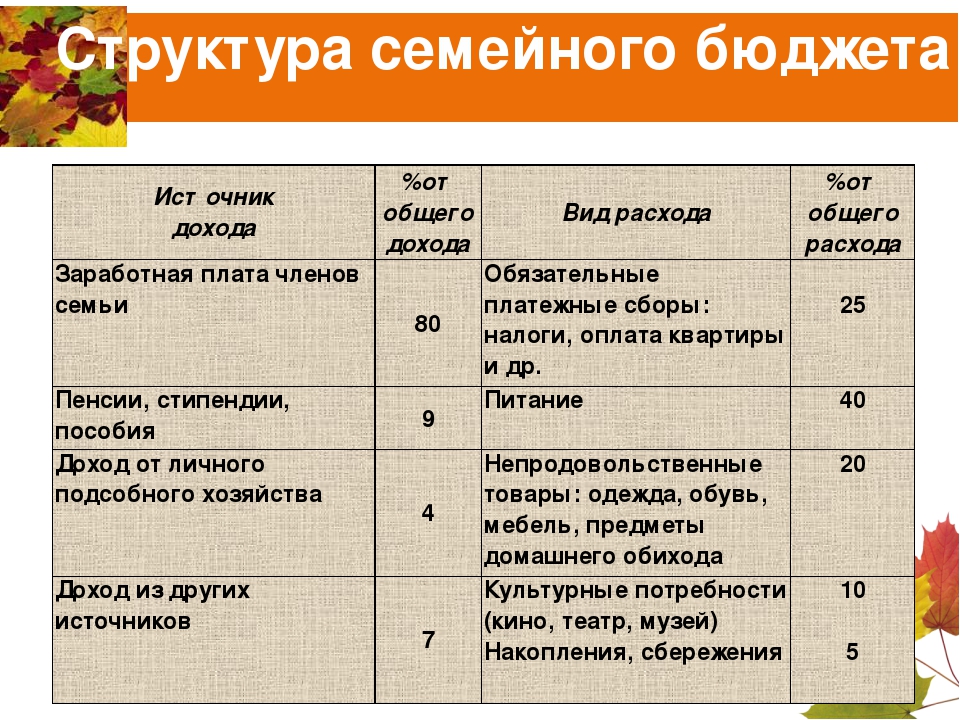

Статьи дохода — это все ваши источники доходов: зарплата, проценты с депозита, подработки. Тут все просто.

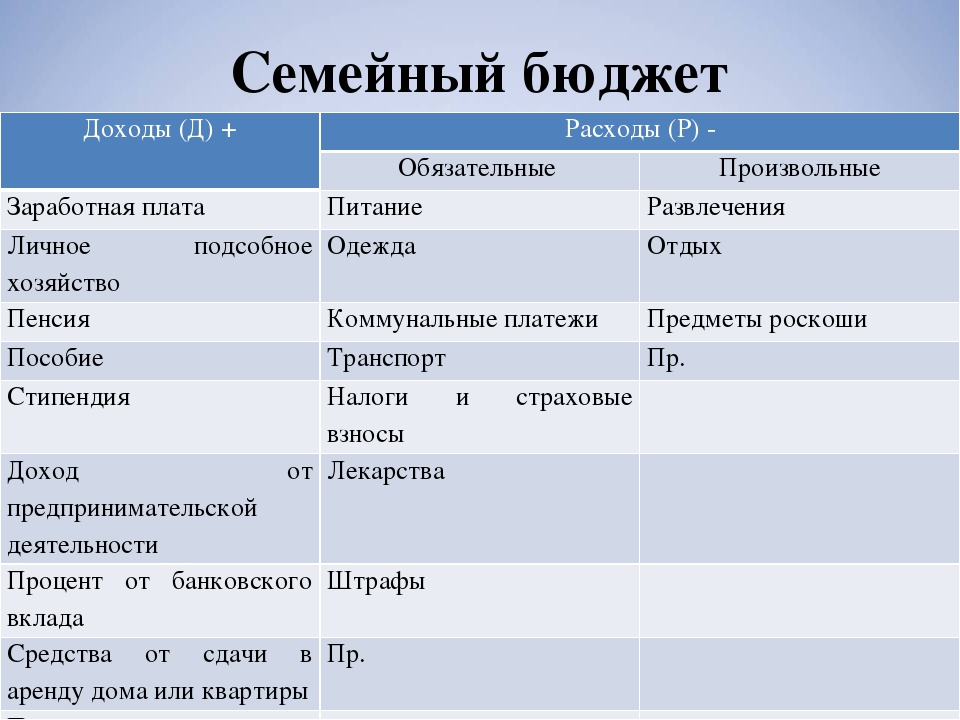

Статьи расходов — это все ваши траты по категориям: еда, аренда квартиры, коммуналка, авто, транспорт, покупки, путешествия. Часто траты разделяют на 2 категории (Обязательные и Необязательные) и уже внутри них делают подкатегории.

Количество статей расходов может быть любым. Я начинал со значительной детализацией, а потом упростил все и объединил многие статьи. Если не знаете, с чего начать, то начните с любых статей, обычно за пару месяцев ведения бюджета становится все ясно.

Как минимум, вам нужно задать те статьи расходов, которые которые вам нужно отслеживать. Например, кому-то надо будет выделить из «Еды» отдельно «Спиртное», кому-то надо будет «Шоппинг» разделить на «Одежду» и «Украшения». Чтобы понять, сколько и куда уходит, а потом контролировать и не тратить больше планируемого, если есть такая склонность.

Или, наоборот, можно объединить несколько разных категорий затрат в одну «Другие траты» — аренда квартиры, коммуналка, транспорт, домашний интернет, мобильная связь. Это те регулярные траты, которые не меняются годами и их в принципе можно не отслеживать, так как на них нельзя повлиять. Ну, или вы не собираетесь их менять.

Также имеет смысл делать такие категории затрат, на которые вы зажимаете деньги — Спорт, Здоровье, Красота, Театр. Чтобы потом заставлять себя тратить на это, раз запланировали, задушить в себе жабу. Необязательно прям эти категории, это я на своем примере, вечно на здоровье экономлю.

Планирование бюджета

Бюджет строится на том, что вы планируете траты на месяц и потом придерживаетесь этого плана. По итогам месяца вы будете знать, отклонились ли вы от плана и насколько.

Смысл этого заключается в том, чтобы не тратить больше, чем у вас есть. Чтобы не залезать в долги, не брать кредиты, и не жить с пустым кошельком пару недель до зарплаты. Задача бюджета сделать ваши траты сознательными и избежать спонтанных покупок, которые потом обычно лежат в шкафу без дела.

Нужно организовать свой бюджет так, чтобы у вас был положительный остаток (резерв) каждый месяц, то есть положительная разница между доходами и расходами. Ну, или, если ваши доходы/расходы нерегулярные, то не каждый месяц смотрим тенденцию, а раз в квартал или год. Не стоит жить в минус и увеличивать кол-во кредитов, это ни к чему хорошему не приведет.

Да, можно вести бюджет без планирования вообще, просто отмечать доходы/расходы и все. Кстати, в некоторых приложениях планирования как раз нет. Однако, это больше подходит организованным людям, не склонным к лишним тратам.

Однако, это больше подходит организованным людям, не склонным к лишним тратам.

Подушка и инвестиции

Резерв может накапливаться, чтобы потом купить что-то крупное или сформировать финансовую подушку безопасности (неприкосновенный запас, финансовый буфер). В идеале, подушка должна быть в приоритете, никогда не знаешь, когда она может понадобится. Потерял ли работу в кризис, попал ли в больницу и тд.

Каким должен быть размер подушки безопасности? Не меньше 3 месяцев ваших ежемесячных трат, чтобы вы могли прожить без дохода. Лучше, чтобы подушки хватило на полгода-год.

Также во многих умных книжках советуют часть дохода регулярно инвестировать. В России эта тема пока еще не настолько популярна, как на западе, но уже тоже набирает обороты. Только я бы сначала сформировал подушку, а потом уже инвестировал.

Брокерский счет + 25000 руб →

Кто-то может возразить, что не на что это все делать. Однако, это не так. Можно начать откладывать 5-10% от дохода, это та сумма которая практически не заметна при любых доходах. В свое время я начинал именно с этого, сейчас бывает откладываю и 50%.

В свое время я начинал именно с этого, сейчас бывает откладываю и 50%.

Кто должен вести бюджет

Вести бюджет может любой из супругов, как вместе, так и кто-то один. Как договоритесь. Или точнее, кому это больше понравится. Правда, когда вместе ведут (оба траты отмечают и планируют), то проще будет обсуждать что-то, нежели, если кто-то дистанцируется от этого.

Стоит ли вести совместный или раздельный бюджет, не скажу. Есть разные мнения на этот счет. Я лично приемлю оба варианта. Когда в паре оба самодостаточны и зарабатывают, то, во-первых, каждый более спокоен и уверен в завтрашнем дне, а во-вторых, будет только рад раздельному бюджету.

Программы для ведения семейного бюджета

Как выбрать программу

Сейчас навалом готовых сервисов и приложений для ведения бюджета: Дребеденьги, Дзен-мани, Monefy, 1Money, Домашняя бухгалтерия и тд.

Часть сервисов имеют свой сайт-сервис и мобильное приложение, часть только приложение, часть только сайт. На мой взгляд удобнее тот вариант, когда есть возможность пользоваться, и приложением на телефоне, и онлайн-версией на сайте с ноутбука. Это была одна из причин, почему я выбрал в свое время Дребеденьги и сижу на них уже много лет.

На мой взгляд удобнее тот вариант, когда есть возможность пользоваться, и приложением на телефоне, и онлайн-версией на сайте с ноутбука. Это была одна из причин, почему я выбрал в свое время Дребеденьги и сижу на них уже много лет.

Как я выбирал программу для ведения семейного бюджета? Я зашел на Google Play, скачал штук 5 андроид-приложений, которые приглянулись мне по скриншотам, рейтингу и описаниям, и начал их пробовать. Где-то 10-20 минут на каждое приложение. В результате осталось два, которые более менее мне были понятны, или другими словами, где меня устроила логика ведения бюджета. Это важно, чтобы все было интуитивно понятно. Далее я попробовал пару дней поотмечать траты, чтобы понять, удобно мне или нет.

Кстати, для бюджета инвестиций я использую сервис Intelinvest, по ссылке вам дадут 20% скидку на оплату после регистрации. Пока не нашел ничего лучше.

Intelinvest + 20% скидка →

Сервис Дребеденьги

С 2013 года я перенес бюджет в сервис Дребеденьги и очень доволен. Теперь все траты попадают в мой бюджет автоматически из банковских смс и push-сообщений, очень важная и нужная функция. Таким образом, если практически не использовать наличку (а я её стараюсь минимизировать), то почти ничего отмечать и не нужно.

Теперь все траты попадают в мой бюджет автоматически из банковских смс и push-сообщений, очень важная и нужная функция. Таким образом, если практически не использовать наличку (а я её стараюсь минимизировать), то почти ничего отмечать и не нужно.

Попробовать Дребеденьги →

Здорово, что занесение расходов и доходов автоматизировано не только по моим картам, но и по картам жены. Нужно лишь иногда заходить в бюджет и проверять, все ли там в порядке.

Специфика сервиса такова, что полностью весь функционал, включая планирование находится на сайте, а мобильное приложение служит дополнением. Оно сканирует траты (ручной ввод тоже есть), там можно узнать баланс по всем своим счетам, посмотреть траты за месяц. Читайте отдельный пост о пользовании Дребеденьгами, иначе слишком долго рассказывать.

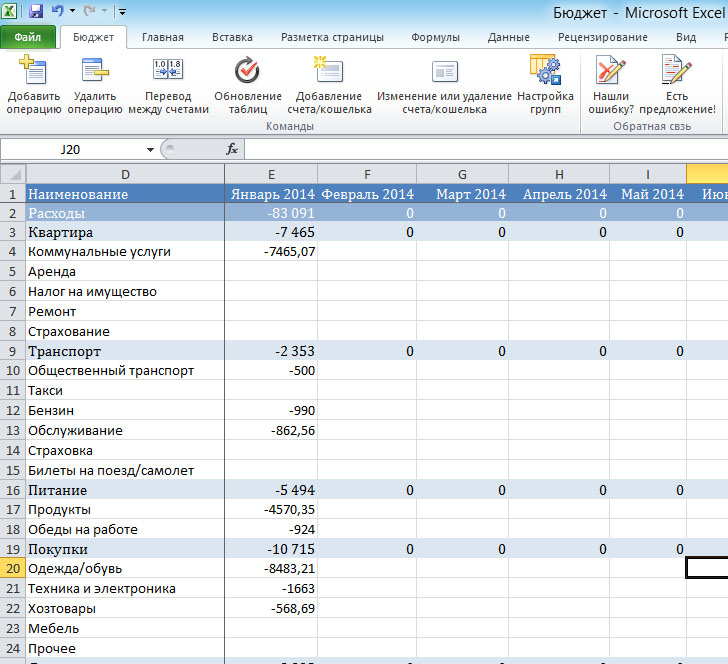

Как вести бюджет в таблице Excel

Вы можете сами составить любую удобную для вас таблицу семейного бюджета в Excel. Возможно, так проще попробовать начать… Но, на мой взгляд, есть вероятность из-за лишних телодвижений только отбить себе желание. Все-таки проще готовым пользоваться, чем выдумывать.

Все-таки проще готовым пользоваться, чем выдумывать.

С 2008 года по 2013 год я вел бюджет в Эксель, так тогда было мало вариантов сервисов. Вы можете скачать простой вариант, представляющий шаблон моего первого бюджета. Или же вариант посложнее с учетом разных каналов дохода/расхода (карточки, электронные деньги).

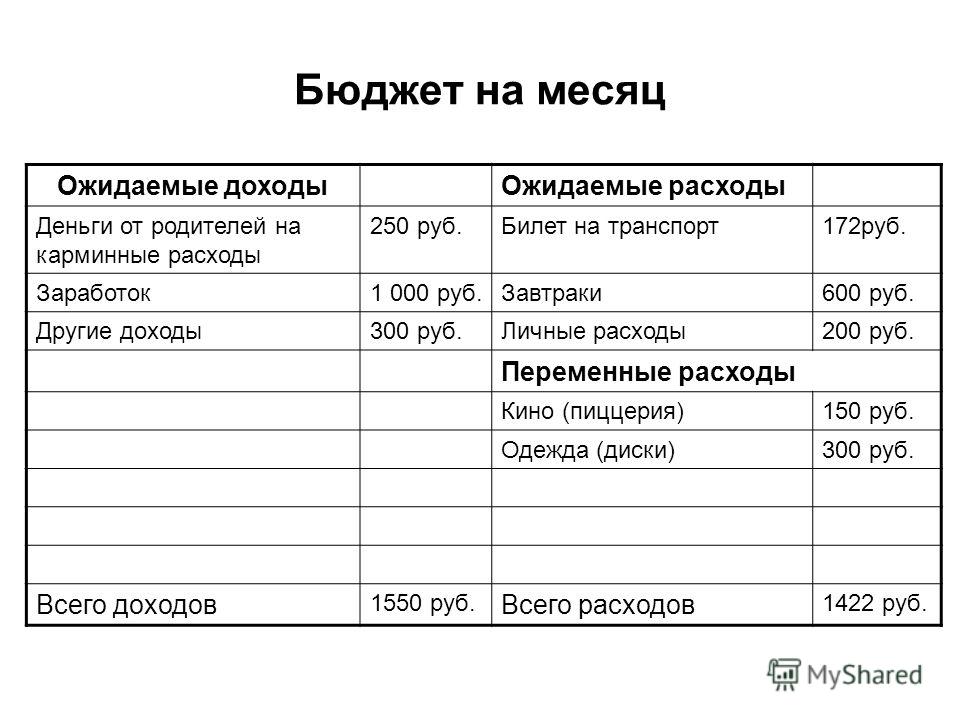

Один лист в экселе – это один месяц. Бюджет месячный и расписан на 2-3 месяца вперед. Чтобы спланировать на полгода вперед, необходимо создать еще 6 листов с именем «месяцГод» (чтобы формула работала), и так далее.

В каждом месяце есть два столбца – планируемые траты и фактические. Первый столбец служит для планирования, второй для текущих трат.

В моем файле (особенно во втором) есть формулы, если вы с ними не дружите, то лучше попробуйте сделать что-то свое или воспользуйтесь готовыми сервисами. В противном случае придется разбираться. Если кратко, то во втором файле можно отмечать затраты по дням в зависимости от того, как вы их тратили: наличка, электронные деньги, карточки. И баланс потом считается точно также по всем этим местам хранения средств.

И баланс потом считается точно также по всем этим местам хранения средств.

P.S. А вы ведете семейный или личный бюджет?

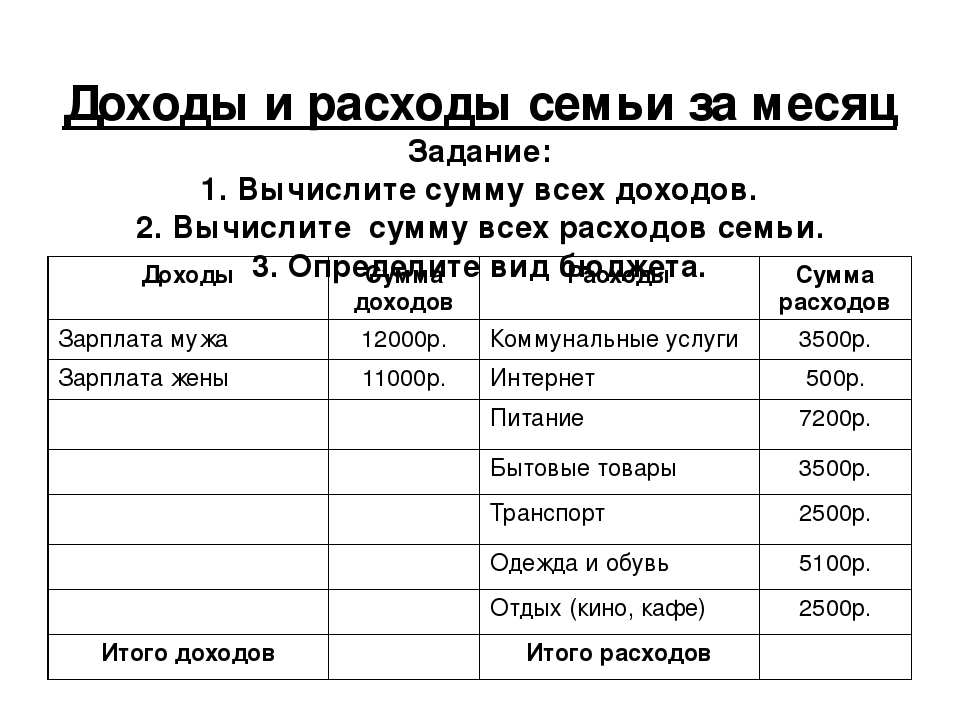

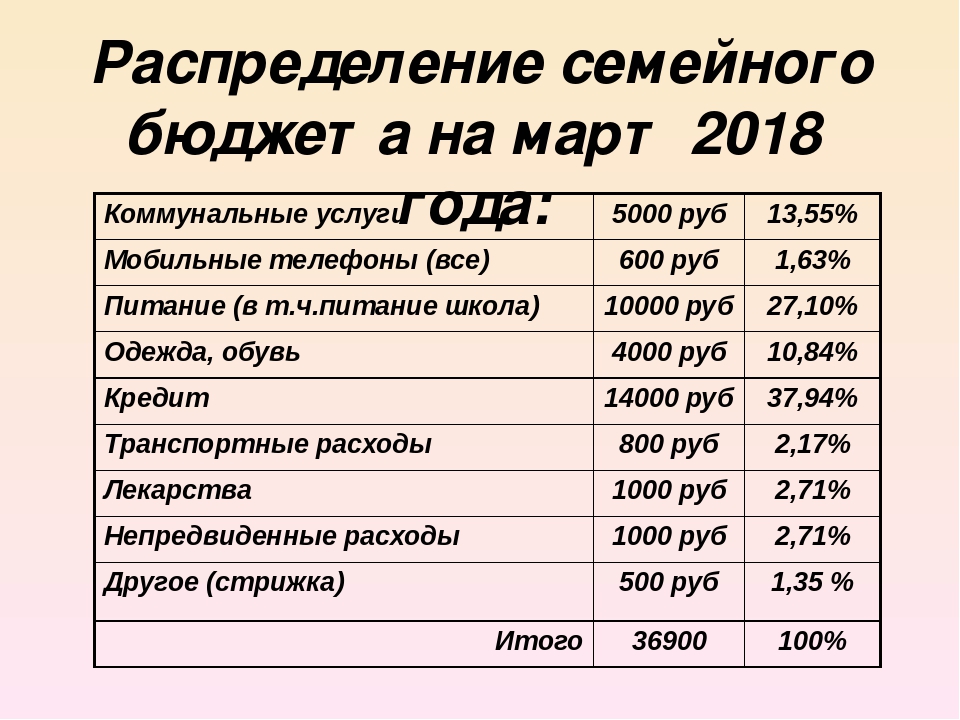

Как составить семейный бюджет на месяц

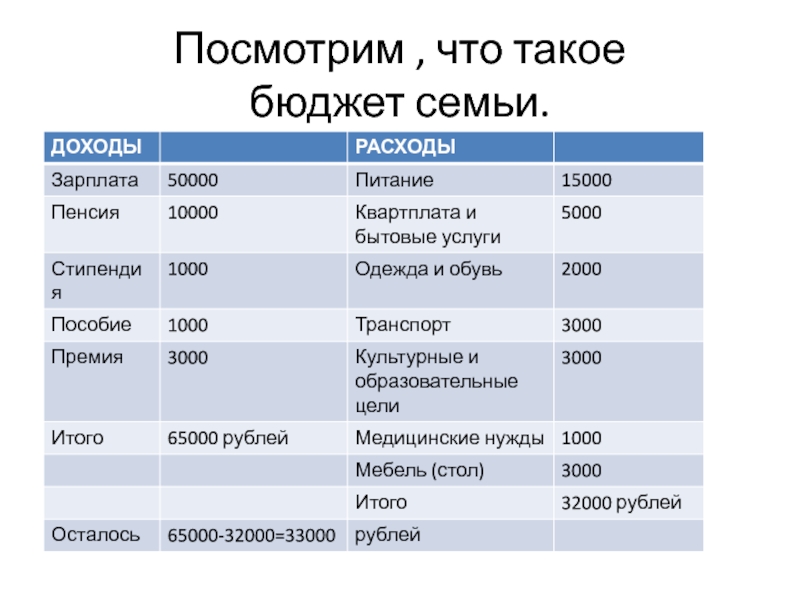

Семейным бюджетом принято называть данные о планируемых доходах и расходах семьи в конкретном временном отрезке. Удобнее всего планировать будущие расходы и доходы семьи на месячный период. Разработка бюджета семьи должна быть закончена за несколько дней до начала месяца.

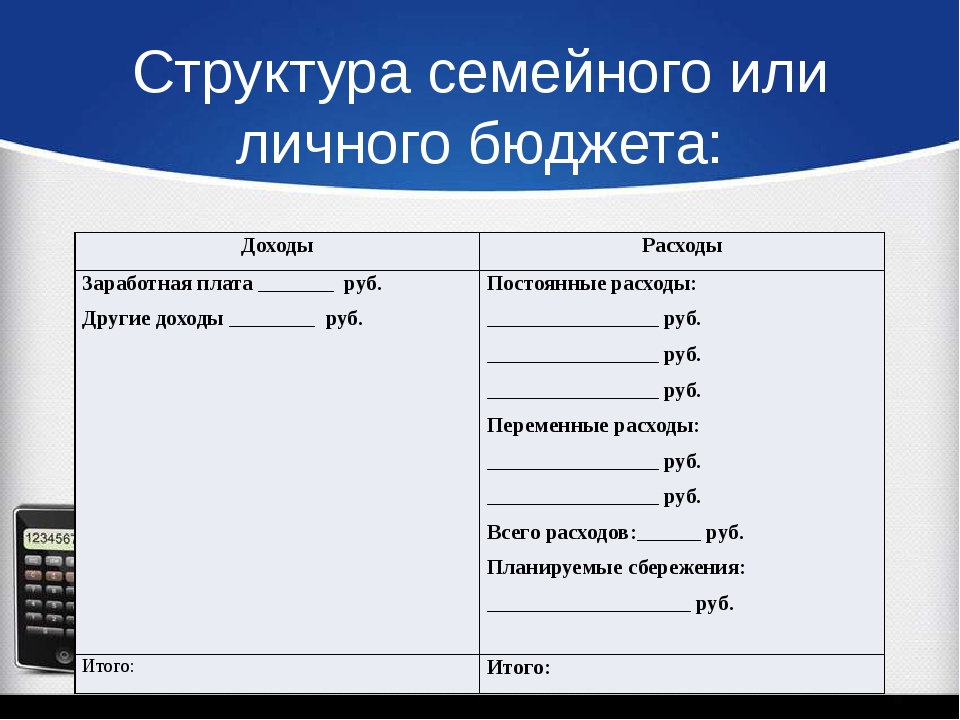

Согласитесь, пока нет ничего сложного в том, как составить семейный бюджет на месяц. Таблица – самый удобный способ занесения данных. После составления бюджета необходимо только заносить все траты в соответствующие ячейки.

Разработка таблицы семейного бюджета

Лучше всего пользоваться одной из электронных таблиц типа Excel, поскольку, как показывает опыт, придется часто делать исправления и корректировки, отвечая на вопрос: «как экономить семейный бюджет».

Таблица, написанная вручную, к концу месяца будет напоминать китайскую грамоту.

Хотя, если вас это устраивает, можно писать таблицу от руки.

Сначала таблицу разбиваем на пять столбцов. Первый столбец – порядковый номер, второй – название статьи, третий – планируемая сумма, четвертый – фактическая сумма (желательно ее также разбить на столбцы понедельно). Пятый столбец отводим под разницу между планируемой и реальной суммой доходов и расходов.

После этого необходимо в столбце «Название статьи» указать планируемые доходы семьи, процент экономии (идеально – 20% от дохода), далее – периодические расходы (на квартиру, за использование телефона, оплату детского сада, транспортные расходы, кредиты).

Потом учитываются непериодические расходы – на питание, ведение хозяйства, оплату врачей и лекарств, обслуживание автомобиля. В конце вписываем расходы, которые происходят реже всего – покупка одежды, техники, расходы на приобретение подарков, организацию праздников, проведение отпуска и непредвиденные расходы (они должны составлять не более 5% от дохода). Последнюю строку оставляем для подведения итогов.

Последнюю строку оставляем для подведения итогов.

Заполнение таблицы

Теперь мы можем приступить к тому, как экономить семейный бюджет.

Таблица должна заполняться реальными цифрами (случайные планируемые заработки в нее вписывать не стоит).

В Пункте 1 необходимо указать все доходы, которые получит семья в следующем месяце (зарплата, пенсия, сумма дивидендов и прочих поступлений).

В Пункте 2 указывается планируемое сбережение «на черный день». В идеале необходимо откладывать не менее, но и не более двадцати процентов от совокупного дохода семьи. Обходить эту статью нельзя, поскольку в другом случае вся затея является бессмысленной.

В пункте 3 указываются регулярные месячные платежи.

Мы перечислили их выше, поэтому возвращаться к тому, какими они бывают, мы не будем. Скажем только, что мы описали общие статьи регулярных расходов.

Если у вас есть другие периодические расходы – впишите и их, чтобы в ответе на вопрос о том, как сэкономить семейный бюджет, таблица дала правильный ответ.

В пункте 4 необходимо указать те расходы, которые присутствуют постоянно, из месяца в месяц, но их величина постоянно меняется. Это также существенная статья в том, как сэкономить семейный бюджет на месяц. Таблица без этого раздела также не имеет смысла, поскольку обеспечение жизнедеятельности занимает существенную статью в расходах семьи.

В пятом пункте указываются суммы расходов, не являющихся регулярными. Сюда относится покупка автомобиля, мебели, техники, подарков, оплата кафе и так далее. Кроме этого, сюда необходимо включить также и непредвиденные расходы (отведите под них пять процентов от дохода).

Последняя строка – подбитие итога. Если ваша таблица заполнена вручную, вооружитесь калькулятором и подбейте итог. Теперь вы знаете, как составить семейный бюджет на месяц. Таблица просто и доступно показывает рациональность трат. Если в строке «Итого» у вас оказался позитивный результат, то есть запланированные деньги еще остались, значит, вы тратите деньги экономно и можете откладывать некоторую сумму на непредвиденные покупки.

Если же у вас получился отрицательный результат (перерастрата), также огорчаться не стоит, просто необходимо некоторое сокращение расходов в пункте 5.

Может, вы слишком много отдали под проведение праздников и посещение ресторанов. Ни в коем случае не касайтесь статьи расходов «Непредвиденные расходы».

Если же после пересмотра расходов результат остается отрицательным, значит, ответ на вопрос как составить семейный бюджет на месяц, таблица даст только после пересмотра данных, указанных в пункте 4. Может, вы много денег тратите на еду, или просто необходимо отказаться от слишком частого и не всегда нужного использования личного автомобиля.

Если же и это не помогает, обратитесь к пункту 2 и сократите отложенные средства до 10% (но не меньше).

Как правильно составить семейный бюджет? | Дом и семья

Мы с моей супругой давно уже нашли ответ на этот вопрос. Нет, мы не листали заумных книжек по экономике. Не слушали лекций доцентов и кандидатов наук. К выводам мы пришли методом проб и ошибок на собственном опыте. Позвольте поделиться своими знаниями и с вами, читатель!

Нет, мы не листали заумных книжек по экономике. Не слушали лекций доцентов и кандидатов наук. К выводам мы пришли методом проб и ошибок на собственном опыте. Позвольте поделиться своими знаниями и с вами, читатель!

Чтобы правильно вести свой семейный бюджет, нужно знать самое главное правило. Семейный бюджет планируется заранее. На месяц вперёд. Ещё до того, как на руках окажется ваша зарплата.

Для правильного ведения семейного бюджета (чтобы не трясти пустой кошелёк в поисках завалявшейся купюры) необходимо:

1. Знать, какой доход у вас будет в данном месяце. На первый взгляд, это звучит абсурдно. Удивительно, но многие семьи не знают точной цифры своей зарплаты за месяц. Авансы, премии, полный расчёт, друзья долг отдали и т. д. Нужно сесть и записать доход вашей семьи на листочке. Всё подробненько. Каков в конечном итоге доход (зарплата, премия, долг). Конкретную его сумму.

Знать, какой доход у вас будет в данном месяце. На первый взгляд, это звучит абсурдно. Удивительно, но многие семьи не знают точной цифры своей зарплаты за месяц. Авансы, премии, полный расчёт, друзья долг отдали и т. д. Нужно сесть и записать доход вашей семьи на листочке. Всё подробненько. Каков в конечном итоге доход (зарплата, премия, долг). Конкретную его сумму.

2. Просчитать все ваши примерные расходы и платежи. К слову сказать, расходы делятся на: обязательные и необязательные. К обязательным платежам можно отнести: оплату коммунальных услуг, счетов по кредиту, оплата детского сада и пр. То есть те расходы, которые в любом случае нужно будет оплатить. Поэтому в первую очередь записываем в листочек именно их. И, наконец, необязательные платежи. Сюда можно отнести расходы на обслуживание автомобиля, на продукты питания, покупку одежды и т. д.

Итак, записали все свои примерные расходы. Теперь нужно из суммы доходов вычесть сумму расходов. Если получается в итоге некоторая сумма денег, то всё очень хорошо. Что делать с остатком, мы разберёмся в следующем абзаце. Если же у вас получится отрицательное число, то придётся сокращать свои расходы. Подумать, какие расходы можно сократить, а от каких отказаться вовсе. Например, отказаться от потакания своим вредным привычкам (алкоголь, сигареты, сладости и т. д.) Вполне естественно, что сокращать вы будете не обязательные платежи. Ведь если, скажем, не заплатить вовремя кредит или не внести оплату за детский сад, последствия могут оказаться не самыми радостными. Или даже плачевными.

Теперь нужно из суммы доходов вычесть сумму расходов. Если получается в итоге некоторая сумма денег, то всё очень хорошо. Что делать с остатком, мы разберёмся в следующем абзаце. Если же у вас получится отрицательное число, то придётся сокращать свои расходы. Подумать, какие расходы можно сократить, а от каких отказаться вовсе. Например, отказаться от потакания своим вредным привычкам (алкоголь, сигареты, сладости и т. д.) Вполне естественно, что сокращать вы будете не обязательные платежи. Ведь если, скажем, не заплатить вовремя кредит или не внести оплату за детский сад, последствия могут оказаться не самыми радостными. Или даже плачевными.

Например, у моего знакомого на работе задерживали зарплату, и он просрочил кредитный платёж на три дня.

В итоге к данному платежу добавилась ещё сумма в виде штрафа за просрочку платежа. За своё нежелание позвонить в банк и договориться об отсрочке платежа на 3−4 дня мой знакомый заплатил штраф. Хотя на эти деньги мог купить что-то вкусненькое своей жене и сыну. Или-или.

За своё нежелание позвонить в банк и договориться об отсрочке платежа на 3−4 дня мой знакомый заплатил штраф. Хотя на эти деньги мог купить что-то вкусненькое своей жене и сыну. Или-или.

3. Итак, вы вычли из ваших доходов расходы. У вас осталась ещё некоторая сумма денег. Идиотский вопрос, что с ними делать. Правда? Как показала моя семейная жизнь — не совсем. Обычно молодые семьи не могут похвастаться своим счётом в банке (конечно, если не получают соответствующей спонсорской помощи от родителей). Поэтому…

Если вы только начинаете вести свой семейный бюджет, то вместо растраты оставшейся суммы денег, а она уйдёт очень быстро, лучше сделать вот что. Отложите эти деньги на банковский счёт. Пусть лежат там. За несколько месяцев вы сможете создать свой стабилизационный фонд. Этакую заначку на чёрный день. Ведь с финансовой подушкой безопасности жить и воспитывать детей намного легче, чем без неё. Не правда ли? Если в семье, не дай Бог, будет перебой с доходами (например, один из супругов потерял работу), вы сможете поправить ситуацию этими деньгами!

Пусть лежат там. За несколько месяцев вы сможете создать свой стабилизационный фонд. Этакую заначку на чёрный день. Ведь с финансовой подушкой безопасности жить и воспитывать детей намного легче, чем без неё. Не правда ли? Если в семье, не дай Бог, будет перебой с доходами (например, один из супругов потерял работу), вы сможете поправить ситуацию этими деньгами!

P. S. Семейный бюджет ВСЕГДА составляется на семейном совете вместе с супругом!!

Как составить семейный бюджет: планирование

Здравствуйте, наши читатели! Согласитесь, распоряжаться деньгами семьи в экономически трудные дни — нелегкая задача. Поэтому важно знать, как составить семейный бюджет, его ведение и планирование? Как учитывать расходы и доходы всех денежных средств семьи и семейного бюджета также чего нельзя допускать при его планировании?

Поэтому важно знать, как составить семейный бюджет, его ведение и планирование? Как учитывать расходы и доходы всех денежных средств семьи и семейного бюджета также чего нельзя допускать при его планировании?

Так как я домохозяйка мы всегда жили только на средства, зарабатываемые мужем, поэтому без четкого бюджета нам не обойтись. Имея немалый опыт ведения семейного бюджета, хочу поделиться с вами 5 советами, помогающим уменьшить расходы семьи, а также показать фото примерной таблицы по составлению семейного бюджета.

Словосочетание «семейный бюджет», вероятно, имеет столько же поклонников, как словосочетание «полезное питание». Понимаешь, что хорошо и полезно, но не испытываешь желания лишать себя вкусняшек. Поэтому хорошо продуманный семейный бюджет побуждает использовать свои деньги там, где это имеет наибольший смысл.

Почему семье нужен бюджет

Некоторые семейные пары могут спросить: «Для чего мне нужен бюджет, если до сих пор мы благополучно обходились без него?». Ответ: потому что покупная способность ваших денег все больше уменьшается, а также чтобы стать успешными людьми.

Ответ: потому что покупная способность ваших денег все больше уменьшается, а также чтобы стать успешными людьми.

Поскольку, все деньги мирового хозяйства «запутаны в долгах», то покупная способность местной валюты постоянно падает. В последнее время, учитывая западные санкции, мы часто слышим призыв: «Нужно приспосабливаться к нашим средствам и возможностям, а не к нашим мечтам».

Английская пословица гласит: «выкройка зависит от материала». Это значит, семья не должна тратить больше, чем она имеет денег. Семье нужен правильно составленный домашний бюджет, чтобы как-то контролировать имеющиеся в ее распоряжении средства с целью их правильного распределения. Чтобы можно было оплачивать питание, одежду, квартплату, а также отопление, транспортные издержки. Заботиться о медицинском обслуживании, образовании, отдыхе.

Как правильно составить семейный бюджет

Составление бюджета — не столь трудное или неприятное дело, как кажется, на первый взгляд. Просто нужно подойти к этому вопросу положительно. Такой бюджет можно создать даже без электронных программ, например, на бумаге в вечернее время. Главное — сосредоточиться на двух пунктах:

Такой бюджет можно создать даже без электронных программ, например, на бумаге в вечернее время. Главное — сосредоточиться на двух пунктах:

- Конкретизация (конкретно и подробно расписаны все статьи планируемых расходов, доходов).

- Реальный бюджет, то есть для реального мира без иллюзий или «авось».

С чего предпочтительней начать составление семейного бюджета?

- Срок на который он составляется — от месяца до года (лучше иметь два — на месяц и год).

- Предварительного устного анализа.

Устный анализ

Он начинается с основного вопроса: чего нельзя допускать при планировании семейного бюджета? Ответ: чтобы наши расходы превышали все доходы семьи. Если это не учитывать, то финансовое положение семьи будет критичным. Поэтому обратите внимание на следующие шаги нашего анализа:

Шаг 1. Обсудите ваши финансовые цели и свои приоритеты.

Начните обсуждать эти вопросы с вашим брачным спутником как можно раньше, так как ваши приоритеты могут отличаться. Обсуждая, отделите свои предпочтения от семейных потребностей. Например, один из вас может настаивать на пенсионных накоплениях, тогда как другой может убеждать сосредоточиться на погашении задолженности по ипотеке, кредиту.

Обсуждая, отделите свои предпочтения от семейных потребностей. Например, один из вас может настаивать на пенсионных накоплениях, тогда как другой может убеждать сосредоточиться на погашении задолженности по ипотеке, кредиту.

Возможно, каждый из супругов захочет использовать часть денег на личные еженедельные нужды, но другой не согласится с этими затратами. Поэтому составление бюджета начинается с основ — затраты на жилье, продовольствие, детей, медицинские и транспортные издержки, погашение кредита (если есть). Всё это поможет избежать скандалов из-за нехватки денег в семье.

Вам будет интересно прочитать: 6 советов, помогающих избежать семейных скандалов из-за нехватки денег.

Шаг 2. Составьте план на будущее.

Большинство молодоженов планируют со временем приобрести собственное совместное жилье. Может быть, семья планирует в будущем начать собственное дело или мечтает дать ребенку престижное обучение, для всего этого нужны немалые деньги. Поэтому обсуждение плана на будущее поможет увидеть, например, как ваши личные цели или желания вписываются в общую картину ведения семейного бюджета. Это может помочь не совершать необдуманных приобретений, вложений.

Это может помочь не совершать необдуманных приобретений, вложений.

Совет: Решите между собой без чего вы можете прожить, от чего можете отказаться, уменьшив, таким образом, будущие расходы. Результаты устного анализа запишите на бумаге.

Теперь распишите список планируемых доходов и расходов.

Доходы и расходы семьи

Шаг 1. Подсчитайте сначала среднемесячный доход, который получает семья.

Для этого вы должны сложить все доходы членов семьи, написав список всех ваших совместных источников дохода, которые вы ожидаете в течение года. Сюда включается зарплата, проценты от банковских вкладов, премии, денежные подарки и даже деньги, полученные с каких-то планируемых распродаж.

Шаг 2. Напишите список всех ваших ожидаемых расходов.

1). Начните с обязательных фиксированных затрат — электричество, газ, аренда, ТВ, связь (все коммунальные услуги) + оплата за учебу также погашение ипотеки, кредита.

Совет: Соберите копии всех прошлогодних коммунальных оплат, подсчитайте их общую сумму, разделив на 12 месяцев. Это поможет высчитать примерную сумму, ежемесячных коммунальных растрат из семейного бюджета.

Это поможет высчитать примерную сумму, ежемесячных коммунальных растрат из семейного бюджета.

2). Ежемесячные затраты на продукты питания, газеты и другие вещи, за которые вы, платите наличными каждую неделю. Сложили все расходы? Как обстоит дело с транспортными издержками и расходами на одежду, химчистку, текущие мелкие ремонты? Эти затраты часто забывают.

3). Составьте список всех переменных растрат, сумма которых может меняться от месяца к месяцу.

Например, стоимость продуктов, промтоваров, одежды, или питание в общественных местах. Многие люди недооценивают этот совет. А он помогает увидеть, когда лучше, выгодней всего делать оптовые закупки продуктов питания или промтоваров и одежды.

Примечание: к переменным расходам также относятся расходы на развлечения, отдых, хобби, садоводство и другие покупки, от которых при необходимости можно отказаться. Это область расходов, где легче всего экономить, когда недостаточно доходов, чтобы покрыть свои планируемые затраты.

4). Счета подлежащие оплате один раз в год, например, налог на имущество и страховка автомашины. Разделите это на 12 — для получения месячной суммы. Как велики теперь общие издержки за месяц?

5). Добавьте к расходам сбережения (на черный день). Многие финансисты советуют иметь отложенную сумму размером полугодичного семейного бюджета. При потере работы эта сумма позволит семье не столкнуться с критической ситуацией — полностью «сев на мель», пока все ищут работу.

Совет: Начните откладывать в сбережения примерно 10 % вашего ежемесячного, чистого дохода.

6). Затем сложите все планируемые расходы семьи. Теперь семья может сравнить сумму доходов за месяц со своими расходами. Что вы при этом узнаете? Достаточно ли у вас денег для оплаты семейных счетов и примерную месячную сумму свободных денег. Это и будет та сумма, которую вы можете ежемесячно расходовать — не более.

Предлагаю посмотреть видео о планировании финансов семьи. Всегда интересно смотреть практические наработки других.

5 советов как уменьшить расходы семейного бюджета

- Регулярно сравнивайте общий ежемесячный доход семьи с расходами, чтобы вовремя внести любые изменения в бюджете. Если вы обнаружите, что общая сумма всех расходов превышает доход, то стоит принять поправки, урезав затраты.

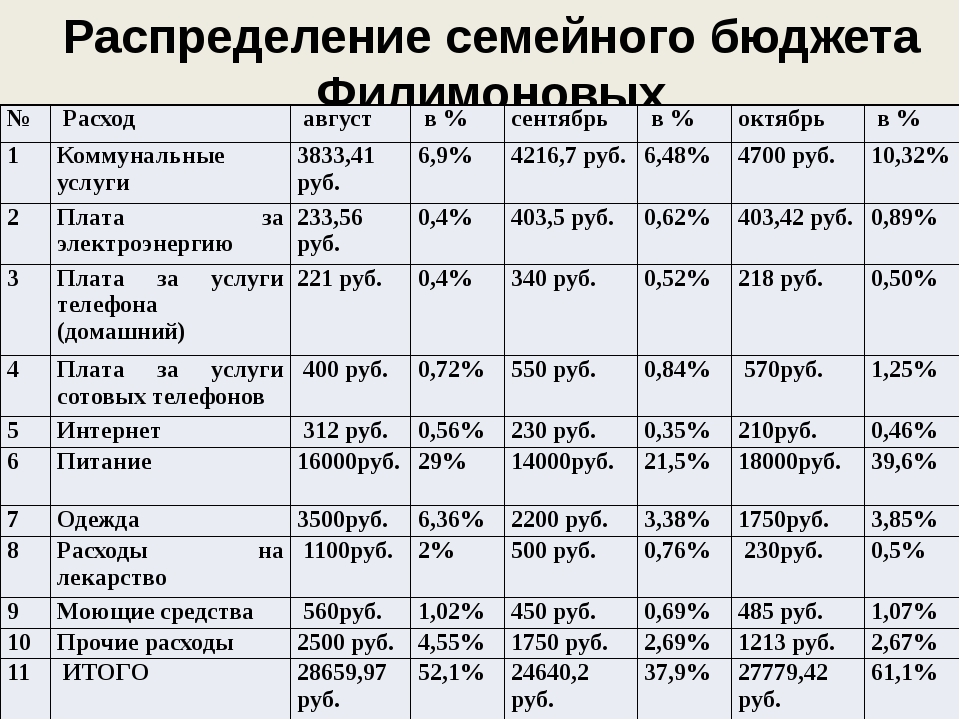

- Составьте таблицу планируемых расходов на год в начале года (фиксированных, примерные ежемесячные растраты, ежегодный налог и планируемые сбережения) с доходами. Об этом нужно обязательно позаботиться в начале года, чтобы не пришлось рассматривать вопрос о сокращении расходов в конце года. Это поможет избежать вынужденных платежей или долгов при неожиданных ситуациях.

- На протяжении месяца записывайте в блокнот каждую потраченную копейку (мы втроем делали это несколько месяцев, записывали даже деньги, потраченные на стаканчик чая). Когда добросовестно отмечаешь все потраченные деньги, даже мелочи, то затем легче понять куда деваются «неуловимые» денежки.

- Хорошее «правило большого пальца» — если вы не можете позволить себе оплатить все планируемые покупки к концу месяца, тогда они не должны быть сделаны.

- Что если вы установили, что неспособны своими доходами покрыть все издержки? Сосредоточьтесь на том, что семья может себе позволить — только самое необходимое.

Вас заинтересует: Как сэкономить на продуктах в кризисное время?

Правила и советы экономии семейного бюджета

Таблица семейного бюджета

Составьте таблицу примерно похожую на фото ниже.

- В столбике «Расходы» ограничьтесь только главными разделами: «еда, жилье, одежда». Стоит включить и соответствующие подразделы: к еде — «еда вне дома, бакалея».

Любите гостей? Впишите в таблицу подраздел — «гости»

Любите гостей? Впишите в таблицу подраздел — «гости» - Раздел «жилье» поделите на подразделы: «аренда, ипотека, коммунальные услуги».

- Раздел «одежда» на подразделы: «ремонт старой, покупка новой»

- Расчерчивая таблицу, не забудьте раздел «оплата страховки и налоги».

- Важный раздел в столбце «Расходы» — «сбережения».

- В столбце «Фактически затрачено» вписывайте все растраты, которые вы совершили за день.

- Столбик «Нужно» вписывайте, нужна ли вам эта вещь или это под сомнением. Это поможет уберечь от неоправданных растрат, особенно когда сумма денег в столбце «Всего выделено» больше вашего дохода.

Совет: Расходы полезно разбить по таким категориям: «необходимые, под сомнением, ради удовольствия».

Проанализировав все планируемые затраты, проставьте в столбике «Нужно», напротив категории «необходимый расход» букву — «Н». В категории «под сомнением» — вопросительный знак «?». Букву «У» напротив категории «ради удовольствия».

Помните: нельзя допускать, чтобы сумма в столбце «Всего выделено» была больше месячного дохода. При необходимости отказывайтесь от расходов, отмеченных «?» и «У». Это поможет отбрасывать ненужное, когда понимаете, что сейчас это слишком дорогое для вас удовольствие. Важно чтобы таблица отражала ваши привычки и предпочтения.

Заключение

Правильно вести семейный бюджет — не означает необходимость больше зарабатывать или меньше тратить. Речь о том, чтобы правильно составить бюджет семьи, согласовав заранее доходы и расходы таким образом, чтобы было возможно вести приятную жизнь.

#ЛИЧНЫЕ ФИНАНСЫ Как правильно составить семейный бюджет

Прежде, чем пытаться оптимизировать расходы и начать реализовывать более масштабные финансовые цели, необходимо найти ответы на несколько простых вопросов. Сколько вы сейчас зарабатываете и сколько тратите?

С доходами все просто: это то, что поступает на ваш счет ежемесячно, после всех налогов и выплат. А отследить расходы бывает не так-то просто.

А отследить расходы бывает не так-то просто.

Чтобы составить относительно объективную картину, следить за расходами нужно в течение минимум трех месяцев. Чем более серьезная у вас проблема с контролем финансов, тем дотошнее и внимательнее предстоит отслеживать расходы. Как это можно сделать?

Все записывать

Этот метод работает только для самых внимательных и дотошных. Можно завести блокнот или приложение на телефоне, и каждый раз, когда вы что-либо тратите, от покупок в магазине до заправки автомобиля и кофе по дороге на работу, записывайте. Все подряд или сразу в определенную категорию. Не забудьте внести туда автоплатежи (подписки на кинотеатры, оплату счетов и т.д.). Каждый новый месяц начните с нуля, чтобы видеть динамику.

Банковский счет

У многих банков в приложениях есть возможность посмотреть расходы за месяц по категориям. Они не всегда аккуратно отображаются (мое приложение, например, относит проездной на метро к категории «Путешествия»), но в конце месяца не будет проблемой быстро пройтись и разобрать все по правильным категориям. Будьте внимательны и совершайте все оплаты и покупки, расплачиваясь картой только одного банка или не забудьте посчитать и остальные. Если вы пользуетесь только картами, можно провести эту операцию задним числом. Возможно, какие-то мелкие траты вы упустите, но получите в общем и целом неплохую общую картину.

Будьте внимательны и совершайте все оплаты и покупки, расплачиваясь картой только одного банка или не забудьте посчитать и остальные. Если вы пользуетесь только картами, можно провести эту операцию задним числом. Возможно, какие-то мелкие траты вы упустите, но получите в общем и целом неплохую общую картину.

Чеки

Еще один метод – в течение всего времени аккуратно собирать чеки за абсолютно все покупки в заданный период. Не слишком экологично, но вполне эффективно. Можно в кошельке завести для них специальное отделение и опустошать его раз в неделю, переписывая расходы в блокнот или просто отправляя чеки в отдельный конверт для дальнейшего анализа в конце месяца.

Не важно, каким методом вы пользуетесь, в конце месяца посчитайте, сколько куда уходит денег, ориентируясь на основные категории: регулярные траты, которые вы не можете изменить (ипотека/аренда, оплата телефона, счетов, школы, ремонт и необходимые медицинские услуги и т.д.), жизненно необходимые траты, которые вы можете контролировать (еда, услуги, расходники для дома и семьи, одежда) и все, что сверху (развлечения, рестораны, спонтанные покупки и т. п.). Спустя три месяца сравните с вашим доходом. Проанализируйте, что получается.

п.). Спустя три месяца сравните с вашим доходом. Проанализируйте, что получается.

Идеальный бюджет и как к нему прийти

К регулярным бытовым расходам добавьте желаемые путешествия (в разумных пределах), ежегодные платежи вроде налогов и страховок (разделите на 12 месяцев). Если все это составляет 70 или меньше процентов от ваших доходов, у вас все прекрасно. Вы можете позволить себе откладывать сумму для больших покупок и инвестиций, а оптимизация расходов сделает этот процесс еще приятнее и легче. Вам остается только стремиться к тому, чтобы процент расходов постепенно снижался, а доходы росли – это позволит быстрее начать инвестировать в будущее и, например, еще быстрее выплачивать ипотеку. Скорее всего, при таком раскладе у вас нет и долгов по кредиткам: вы живете по средствам. Если это не про вас, подумайте, возможно, за последние несколько лет вы совершали какие-то большие и не очень обдуманные покупки. В таком случае стоит пересмотреть приоритеты на будущее и как можно быстрее закрыть долги.

Если же расходы превышают 70%, или вообще больше ваших доходов, пора садиться за математику. Для начала проанализируйте все ваши покупки, каждый чек, каждую трату и посчитайте, что из всего этого за последние несколько месяцев было куплено случайно, спонтанно и не обязательно. Оставшаяся сумма ниже 70% расходов? Вам стоит подумать о жестком самоконтроле во время шопинга и ограничить бюджет. Вы все еще тратите больше 70%? Пора приниматься за математику дубль два.

Бюджет от обратного

Теперь мы будем считать не то, сколько вы потратили, а то, сколько вам нужно потратить в месяц. Выпишите в таблицу абсолютно все ваши расходы, но теперь только то, без чего никак не обойтись. Еду и наиболее «гибкие» расходы оставьте на самый последний момент. Начните с дома, счетов, школы, телефонов, подписок, переходите к стабильным расходникам (чистящие средства, косметика, бензин). Продукты – это самая гибкая категория, в ней довольно легко сэкономить, поэтому прежде, чем перейти к ней, посчитайте, что получилось и оцените эту сумму. Если вы еще не перешли к еде и развлечениям, а сумма уже близится к лимиту – вам явно не хватает ваших доходов, поэтому если вы еще не ушли в минус, то это произойдет очень скоро. Либо вашей семье необходим дополнительный источник дохода или серьезное повышение зарплат, либо необходимо применить радикальные меры: отказаться от подписок или машины, поискать более дешевую квартиру, отказаться от ресторанов и платных развлечений.

Если вы еще не перешли к еде и развлечениям, а сумма уже близится к лимиту – вам явно не хватает ваших доходов, поэтому если вы еще не ушли в минус, то это произойдет очень скоро. Либо вашей семье необходим дополнительный источник дохода или серьезное повышение зарплат, либо необходимо применить радикальные меры: отказаться от подписок или машины, поискать более дешевую квартиру, отказаться от ресторанов и платных развлечений.

Оставшиеся 30%

Что же происходит с остальными 30% от доходов? Первым делом, необходимо собрать фонд на непредвиденный случай (Дэйв Рамзи рекомендует эквивалент 1000 долларов – подробнее об этом в статье про его метод 7 маленьких шагов). Следующий шаг, независимо от того, какой методики вы придерживаетесь в глобальном планировании – это погашение всех долгов. А дальше – формирование сбережений, быстрая выплата ипотеки, средства для инвестирования или фонд на какую-то глобальную цель или вложения в бизнес – решать вам в зависимости от ваших личных финансовых целей.

Работа в команде

Не важно, идет ли в вашем случае речь о семейном бюджете или вы контролируете все сами и только для себя, относитесь к управлению вашими финансами как к маленькому бизнесу. В конце каждой недели уделите полчаса времени, чтобы проанализировать ваши расходы, оптимизировать их, запланировать бюджет на следующую неделю, распределить ответственность между членами семьи. Такой метод небольших отчетов и совместного обсуждения ситуации также поможет предотвратить конфликты на почве денег и ощущение, что вы экономите, как можете, а ваш партнер тратит направо и налево. У каждого будет понимание, что вы идете к общей цели и поддерживаете друг друга на этом пути. И у каждого есть зона ответственности, за которую он отвечает.

6-шаговое руководство по составлению ежемесячного семейного бюджета

Составление бюджета — ключевой элемент прочной финансовой основы. Наличие бюджета помогает вам управлять своими деньгами, контролировать свои расходы, экономить больше денег, погашать долги или избегать долгов.

Не имея точного представления о том, что входит и выходит с вашего банковского счета, вы можете легко перерасходовать средства или рассчитывать на кредитные карты и ссуды для оплаты счетов. Если у вас уже есть бюджет, сейчас хорошее время его обновить.

Скачать и распечатать бюджетный лист

Используйте рабочий лист, чтобы начать работу, чтобы выполнить все шаги, указанные ниже. Вы также можете создать свой бюджетный рабочий лист, используя бесплатные программы для работы с электронными таблицами, в том числе предлагаемые Vertex42 и It’s Your Money, или даже бумагу и ручку.

Укажите свой доход

Начните с определения того, сколько вы приносите каждый месяц. Сложите все надежные источники дохода: заработную плату, алименты, алименты и многое другое.Обратите внимание на слово надежный . Если вы получаете деньги от работы или хобби, но не на регулярной основе, не вкладывайте эти деньги в свой бюджет в качестве дохода. Ваш бюджет должен быть документом, на который вы можете положиться.

Если вы работаете не по найму или у вас непостоянный доход, используйте средний ежемесячный доход или приблизительный доход, который вы ожидаете получить в конкретный месяц.

Сложите свои расходы

Некоторые из ваших ежемесячных расходов являются фиксированными — ипотека / аренда, налоги на имущество, алименты и алименты — в то время как другие могут варьироваться, например, электричество, вода и продукты.Перечислите все фиксированные расходы и сумму расхода.

Для переменных расходов укажите максимальную сумму, которую вы планируете потратить в этой категории, или сумму, на которую вы рассчитываете получить свой счет. Например, вы можете запланировать потратить 500 долларов на продукты и 150 долларов на бензин.

Используйте свои предыдущие банковские выписки и выписки по кредитной карте, чтобы выяснить, сколько вы обычно тратите каждый месяц. Обзор ваших предыдущих расходов также может помочь вам выявить категории расходов, которые вы, возможно, пропустили.

Некоторые из ваших расходов происходят не каждый месяц. Но учет этих периодических расходов в вашем ежемесячном бюджете может облегчить их оплату в срок. Разделите годовые расходы на 12 и полугодовые расходы на шесть, чтобы получить ежемесячную сумму, которую необходимо учитывать в этих категориях.

Рассчитайте свой чистый доход

Ваш чистый доход — это то, что у вас осталось после оплаты всех счетов. Вы хотите, чтобы это число было положительным, чтобы вы могли использовать его для достижения своих долгов, сбережений или других финансовых целей.Рассчитайте свой чистый доход, вычтя расходы из ежемесячного дохода. Запишите число, даже если оно отрицательное.

Скорректируйте свои расходы

Если ваш чистый доход отрицательный, это означает, что вы запланировали потратить больше, чем ваш доход. Вам придется это исправить. В противном случае вам может потребоваться использовать свои кредитные карты, занимать деньги или овердрафтить на своем счете, чтобы прожить месяц.

Переменные расходы — это, как правило, самое простое место, где вы можете скорректировать расходы, например.g., рестораны, хобби и развлечения. Даже некоторые из ваших фиксированных расходов можно скорректировать, например, уменьшив счет за кабельное или телефонное соединение, отменив членство в тренажерном зале или отказавшись от отпуска в этом году.

Оцените свои расходы с помощью анализа «желания против потребностей». Уменьшите или устраните расходы в тех областях, где «хотите», чтобы освободить больше места для вещей, на которые вам «нужно» потратить деньги.

Отслеживайте свои расходы

В течение месяца отслеживайте свои фактические расходы по сравнению с заложенным в бюджет.Если вы превысите бюджет, это поможет вам выяснить, на что вы потратили больше денег. В будущем вы можете проявлять большую осторожность, чтобы не перерасходовать в этой области. Или вам может потребоваться скорректировать свой бюджет, чтобы компенсировать дополнительные расходы. Если вы увеличиваете бюджет в одной области, уменьшайте его в другой, чтобы сохранить баланс.

Если вы увеличиваете бюджет в одной области, уменьшайте его в другой, чтобы сохранить баланс.

Как составить семейный бюджет (простое пошаговое составление бюджета)

При всех требованиях к ведению домашнего хозяйства трудно найти время, чтобы составить семейный бюджет, особенно если сумма денег, оставшаяся в конце месяца, меньше, чем вы хотите.Важно смотреть прямо в глаза домашним финансам, потому что это единственный способ их контролировать. в противном случае они контролируют вас.

Чтобы научиться составлять семейный бюджет, нужно время, поэтому возьмите кофе и выделите хотя бы несколько часов. Лучше дождаться дня, когда у вас не будет срочных обязательств, чем составить ежемесячный план бюджета, который не работает.

Не позволяйте управлению капиталом нервировать вас. Начните с финансовой цели. Может быть, это выплата долга или, возможно, это фонд колледжа.Вам не нужно никому оправдывать свои финансовые цели, но это может помочь вам не сбиться с пути.

Если вы чувствуете, что весь мир лежит на ваших плечах, сделайте глубокий вдох. Мы здесь, чтобы шаг за шагом научить вас, как именно составлять семейный бюджет, чтобы вы могли меньше нервничать, больше экономить и лучше спать!

Шаг № 1) Выберите инструменты составления бюджета: бумажные или электронные?

Если вы чешете затылок и спрашиваете себя, «Как мне начать семейный бюджет?» , просто начните с основ — какой бы инструмент составления бюджета вы ни использовали для отслеживания семейных финансов.

Использование бюджетного рабочего листа с ручкой и бумагой может быть таким же точным, как и электронные инструменты составления бюджета, но финансовое программное обеспечение, безусловно, значительно облегчает эту работу. Это также уменьшает количество ошибок.

Если вам кажется, что бумага правильная, бухгалтерская книга не стоит больших затрат и предназначена для зачисления и дебетования в ваших банковских выписках. Говоря обыденным языком, кредиты — это входящие доллары, а дебетовые — исходящие. Вам также понадобится калькулятор бюджета.

Вам также понадобится калькулятор бюджета.

Упростите себе составление семейного бюджета с помощью упрощенного бюджетного трекера от Mint.com. Вместо того, чтобы вручную записывать и учитывать каждую транзакцию на регулярной основе, интуитивно понятное программное обеспечение создает промежуточные итоги, отслеживает фиксированные расходы, выделяет дискреционные расходы, вносит предложения и показывает, как дебеты и кредиты влияют друг на друга для вашей чистой прибыли.

Шаг № 2) Принесите выписки из вашего банка к столу

Все, что показывает входящие и исходящие деньги — например, отчеты о доходах из источников дохода, поступления, проценты по студенческим займам, счета и выписки по кредитным картам — имеет место в таблице бюджета.Во-первых, разделите их на две категории: входящие и исходящие, — предлагают US News и World Report.

Вам понадобится сумма для обеих категорий в семейном бюджете. Именно здесь многие бюджетники немного нервничают, но не стоит им нервничать. Входящая сумма может быть меньше исходящей, но легкий семейный бюджет поможет вам это контролировать.

Входящая сумма может быть меньше исходящей, но легкий семейный бюджет поможет вам это контролировать.

Шаг № 3) Найдите фиксированные и переменные расходы

Исходящая категория требует большего внимания после того, как вы подведете итоговую сумму.Следующий шаг — разбиение дебета на подкатегории. Ваш семейный бюджет может включать коммунальные услуги (электричество, вода и т. Д.), Обеспеченные долги (ипотека), необеспеченные долги (кредитные карты) и дополнительные расходы (обед, одежда и т. Д.).

Один из лучших советов по составлению бюджета, который мы можем предложить: дискреционные расходы быстро накапливаются. Несколько долларов здесь за билеты в кино и еще несколько долларов за ужин в ресторане иногда составляют больше, чем фиксированный счет, который вы оплачиваете каждый месяц. Это подкатегория, в которой вы можете внести наибольшие изменения.

Шаг 4) Настройка программного обеспечения бухгалтерской книги, электронных таблиц или бюджета

Теперь, когда вы освоили этот вид искусства и знаете, как планировать бюджет для своей семьи, подготовьте свои первоначальные итоги и категории, а затем добавьте все в электронную таблицу, программное обеспечение для составления бюджета или бухгалтерскую книгу. Здесь начинает формироваться бюджет. Краткосрочная цель — сделать так, чтобы ваши дебетовые (расходы) были меньше ваших кредитов (доходов).

Здесь начинает формироваться бюджет. Краткосрочная цель — сделать так, чтобы ваши дебетовые (расходы) были меньше ваших кредитов (доходов).

Шаг № 5) Контроль дискреционных расходов

С цифрами, выделенными черным по белому, вы можете более реалистично подойти к ежемесячному бюджету.Дискреционные расходы могут быть единственной категорией, в которой вы можете найти и направить деньги на погашение долга и накопление сбережений.

Испытанный и верный способ управлять дискреционными расходами — это метод конвертов. Деньги, которые вы выделяете на повседневные расходы, ежемесячно вкладываются в конверт — правильно, наличными. Сегодня Деньги объясняют, что с наличными в руках вы более осведомлены и с меньшей вероятностью потратите лишние деньги.

Control — это первый шаг к душевному спокойствию.

Шаг № 6) Выплата долга

Выплата долга — основная цель многих семей и может быть причиной того, что вы изучаете, как составить семейный бюджет. Единственный способ попасть туда — ежемесячно вносить хотя бы минимальный платеж. Очевидно, что выплата больше минимума сокращает долг быстрее, но это также может означать, что вы будете платить меньше процентов.

Единственный способ попасть туда — ежемесячно вносить хотя бы минимальный платеж. Очевидно, что выплата больше минимума сокращает долг быстрее, но это также может означать, что вы будете платить меньше процентов.

Проконсультируйтесь с каждым кредитором, чтобы убедиться, что дополнительные платежи будут проводиться так, как вы хотите. В некоторых случаях проценты представляют собой фиксированную сумму, которая не меняется независимо от того, больше ли вы платите каждый месяц. Возможно, стоит получить бесплатный кредитный рейтинг, чтобы найти кредиторов и рассмотреть возможность консолидации ссуд по более низкой ставке.Если ваш кредит выглядит немного слабым, не волнуйтесь слишком сильно. Просто придерживайтесь своего семейного бюджета и сделайте приоритетной выплату долга, и ваш кредитный рейтинг начнет улучшаться.

Управление деньгами одновременно и просто, и сложно, но как только вы научитесь постепенно составлять семейный бюджет, получение контроля над своими финансами превратится в прогулку по парку. Вопрос только в том, чтобы знать, что вы зарабатываете, что должны и на что тратятся. Что делает его сложным, так это решение, где урезать и куда направить больше денег.Для некоторых семей долги — настоящая проблема. Без достаточного количества ресурсов долг может расти, а кредитные рейтинги — падать.

Вопрос только в том, чтобы знать, что вы зарабатываете, что должны и на что тратятся. Что делает его сложным, так это решение, где урезать и куда направить больше денег.Для некоторых семей долги — настоящая проблема. Без достаточного количества ресурсов долг может расти, а кредитные рейтинги — падать.

Но есть надежда.

Если платежи превышают ваши возможности и вы не можете найти дополнительных денег, вам может помочь бесплатная служба кредитного консультирования, например Национальный фонд кредитного консультирования. (Остерегайтесь услуг, которые взимают плату и обещают сократить долг.)

Реалистичный бюджет может помочь вам достичь финансовых целей для вашей семьи. Подпишитесь на Mint.com, чтобы бесплатно получить полный набор инструментов для составления бюджета.

Зарегистрируйтесь на Mint сегодня От бюджетов и счетов до бесплатного кредитного рейтинга и т. Д. —

откроет для себя простой способ оставаться на вершине.

Подробнее о безопасности

СвязанныеСоставление бюджета 101: Как расплачиваться деньгами

Если я получаю домашнюю зарплату, скажем, 2000 долларов в месяц, как я могу оплачивать жилье, еду, страховку, здравоохранение, погашение долга и развлечения, не исчерпывая денег? Это много, чтобы покрыть ограниченную сумму, и это игра с нулевой суммой.

Ответ — составить бюджет.

Что такое бюджет? Бюджет — это план на каждый доллар, который у вас есть. Это не волшебство, но это большая финансовая свобода и жизнь с меньшим стрессом. Вот как его настроить.

Как распределять деньги

Рассчитайте свой ежемесячный доход, выберите метод составления бюджета и следите за своими успехами.

Попробуйте правило 50/30/20 в качестве простой основы бюджетирования.

Позвольте до 50% вашего дохода на нужды.

Оставляйте 30% вашего дохода на нужды.

Направляйте 20% своего дохода на сбережения и погашение долгов.

Разберитесь в процессе составления бюджета

Определите свой доход после уплаты налогов

Если вы получаете регулярную зарплату, вероятно, сумма, которую вы получаете, и есть она, но если у вас есть автоматические вычеты для 401 (k) , сбережения и страхование здоровья и жизни, добавьте их обратно, чтобы получить истинное представление о своих сбережениях и расходах.Если у вас есть другие виды дохода — возможно, вы зарабатываете деньги на побочных сделках — вычтите все, что его снижает, например налоги и деловые расходы.

Выберите план составления бюджета

Отслеживайте свой прогресс

Автоматизируйте свои сбережения

Автоматизируйте как можно больше, чтобы деньги, выделенные на конкретную цель, направлялись туда с минимальными усилиями с вашей стороны. Партнер по подотчетности или онлайн-группа поддержки могут помочь, так что вы будете нести ответственность за решения, которые уносят бюджет.

При необходимости пересмотрите свой бюджет

Ваши доходы, расходы и приоритеты со временем изменятся. Соответственно скорректируйте свой бюджет, но всегда имейте его.

Перед формированием бюджета

Быстрое отслеживание всех ваших расходов, чтобы понять ваши тенденции и выявить возможности для экономии денег.

Часто задаваемые вопросыКак сделать бюджетную таблицу?

Начните с определения вашего конечного (чистого) дохода, а затем проверьте свои текущие расходы.Наконец, примените бюджетные принципы 50/30/20: 50% на нужды, 30% на нужды и 20% на сбережения и погашение долгов.

Как вы ведете бюджет?

Ключом к ведению бюджета является регулярное отслеживание ваших расходов, чтобы вы могли получить точное представление о том, куда идут ваши деньги и куда вы хотите их направить. Вот как начать: 1. Проверьте выписки из своего счета. 2. Распределите свои расходы по категориям. 3. Следите за последовательным отслеживанием. 4. Изучите другие варианты.5. Определите место для изменений. Бесплатные электронные таблицы и шаблоны в Интернете могут упростить составление бюджета.

Изучите другие варианты.5. Определите место для изменений. Бесплатные электронные таблицы и шаблоны в Интернете могут упростить составление бюджета.

Как рассчитать бюджет?

Начните с финансовой самооценки. Как только вы поймете, где вы стоите и чего надеетесь достичь, выберите систему составления бюджета, которая подойдет вам. Мы рекомендуем систему 50/30/20, которая распределяет ваш доход по трем основным категориям: 50% идет на предметы первой необходимости, 30% на нужды и 20% на сбережения и погашение долгов.

Попробуйте простой бюджетный план

Мы рекомендуем популярный бюджет 50/30/20.В нем вы тратите примерно 50% долларов после уплаты налогов на предметы первой необходимости, не более 30% на потребности и не менее 20% на сбережения и погашение долгов.

Нам нравится простота этого плана. В долгосрочной перспективе тот, кто следует этим рекомендациям, будет иметь управляемый долг, возможность время от времени развлекаться и сбережения для оплаты нерегулярных или непредвиденных расходов и комфортного выхода на пенсию.

Узнайте, как этот подход к бюджетированию применим к вашим деньгам.

Сбережения и погашение долгов

$ 0

Просматривайте свои деньги в одном месте

NerdWallet подсчитывает ваши расходы и показывает, сколько вы тратите на такие вещи, как еда, счета, поездки и многое другое.Кроме того, мы покажем вам, как сэкономить по-крупному.

Разрешите до 50% вашего дохода на нужды

Ваши потребности — около 50% вашего дохода после уплаты налогов — должны включать:

Минимальные выплаты по кредиту. Все, что выходит за рамки минимума, попадает в категорию сбережений и погашения долга.

Уход за детьми или другие расходы, необходимые для работы.

Если ваши предметы первой необходимости превышают отметку в 50%, вам, возможно, придется на время окунуться в ту часть вашего бюджета, которая «хочет».Это не конец света, но вам придется скорректировать свои расходы.

Оставляйте 30% своего дохода на нужды

Отделение желаний от потребностей может быть трудным. Однако в целом для жизни и работы вам необходимы потребности. Типичные желания включают обеды вне дома, подарки, путешествия и развлечения.

Решить не всегда легко. Членство в спортзале — желание или необходимость? Как насчет органических продуктов? Решения варьируются от человека к человеку.

Если вы хотите как можно быстрее выбраться из долгов, вы можете решить, что ваши желания могут подождать, пока у вас не появятся сбережения или ваши долги не будут взяты под контроль.Но ваш бюджет не должен быть настолько строгим, что вы никогда не сможете купить что-нибудь просто для удовольствия.

Каждый бюджет требует как места для маневра — возможно, вы забыли о расходах, или они оказались больше, чем вы ожидали, — так и денег, которые вы имеете право тратить по своему усмотрению.

Ваш бюджет — это инструмент, который поможет вам, а не смирительная рубашка, которая навсегда лишит вас удовольствия от жизни. Если нет денег на развлечения, вы с меньшей вероятностью будете придерживаться своего бюджета — и вы будете придерживаться хорошего бюджета.

Если нет денег на развлечения, вы с меньшей вероятностью будете придерживаться своего бюджета — и вы будете придерживаться хорошего бюджета.

Направьте 20% своего дохода на сбережения и погашение долга

Используйте 20% своего дохода после уплаты налогов, чтобы отложить что-то на случай непредвиденных обстоятельств, отложить на будущее и выплатить долг.Убедитесь, что вы думаете о более широкой финансовой картине; это может означать два шага между сбережениями и выплатой долга для достижения ваших самых насущных целей.

Приоритет № 1 — стартовый аварийный фонд.

Многие эксперты рекомендуют вам попытаться на несколько месяцев сэкономить на минимальных расходах на жизнь. Мы предлагаем вам начать с фонда на случай чрезвычайных ситуаций в размере не менее 500 долларов — этого достаточно для покрытия небольших чрезвычайных ситуаций и ремонта — и строить оттуда.

Невозможно выбраться из долга, не имея возможности избежать увеличения долга каждый раз, когда происходит что-то неожиданное. И вы будете спать лучше, зная, что у вас есть финансовая подушка.

И вы будете спать лучше, зная, что у вас есть финансовая подушка.

Приоритет № 2 — найти соответствие работодателя на вашем 401 (k).

Сначала получите легкие деньги. Для большинства людей это означает учетные записи с льготным налогообложением, такие как 401 (k). Если ваш работодатель предлагает совпадение, внесите по крайней мере достаточно, чтобы получить максимум. Это бесплатные деньги.

Почему мы делаем захват работодателя более приоритетным, чем долги? Потому что у вас не будет еще одного такого большого шанса на бесплатные деньги, налоговые льготы и сложные проценты.В конечном итоге у вас будет больше шансов нарастить богатство, если вы привыкните регулярно делать долгосрочные сбережения.

Приоритет № 3 — токсичный долг.

После того, как вы нашли совпадение на 401 (k), если возможно, займитесь токсичным долгом в вашей жизни: долгом по кредитной карте с высокими процентами, личными ссудами и ссудами до зарплаты, ссудами на право собственности и выплатами арендной платы из собственных средств. Все они имеют настолько высокие процентные ставки, что в конечном итоге вам придется выплатить в два или три раза больше суммы, чем вы взяли взаймы.

Все они имеют настолько высокие процентные ставки, что в конечном итоге вам придется выплатить в два или три раза больше суммы, чем вы взяли взаймы.

Вы не можете погасить свой необеспеченный долг — кредитные карты, медицинские счета, личные ссуды — в течение пяти лет, даже при резком сокращении расходов.

Ваш неоплаченный необеспеченный долг в целом составляет половину или более вашего валового дохода.

Приоритет № 4 опять же — пенсионные накопления.

После того, как вы избавились от токсичных долгов, следующая задача — выйти на пенсию. Стремитесь сэкономить 15% вашего валового дохода; это включает совпадение с вашей компанией, если таковое имеется. Если вы молоды, подумайте о финансировании индивидуального пенсионного счета Roth после того, как поймаете компанию. Как только вы достигнете предела взноса на IRA, вернитесь к своему 401 (k) и увеличьте свой вклад там до максимума.

Приоритет № 5, опять же, ваш фонд на случай чрезвычайных ситуаций.

Регулярные взносы могут помочь вам увеличить расходы на проживание от трех до шести месяцев. Не стоит ожидать устойчивого прогресса из-за возникновения чрезвычайных ситуаций, но, по крайней мере, вы сможете с ними справиться.

Приоритет №6 — погашение долга.

Если вы уже выплатили свой самый опасный долг, то, вероятно, останется долг по более низкой ставке, часто не облагаемый налогом (например, ваша ипотека). Вы должны решать их только после того, как получите подряд другие финансовые проблемы.

Любое пространство для маневра, которое у вас есть, исходит от денег, доступных для удовлетворения ваших потребностей, или от экономии на ваших потребностях, а не от вашего чрезвычайного фонда и пенсионных накоплений.

Поздравляем! У вас отличное положение — действительно отличное положение — если вы создали чрезвычайный фонд, выплатили токсичный долг и откладываете 15% на пенсионное гнездышко. Вы выработали привычку экономить, которая дает вам огромную финансовую гибкость. Не сдавайся сейчас.

Не сдавайся сейчас.

Если вы достигли этого счастливого момента, подумайте о том, чтобы сэкономить на нерегулярных расходах, не являющихся чрезвычайными обстоятельствами, например, на новую крышу или новую машину.Эти расходы возникнут несмотря ни на что, и лучше откладывать на них, чем брать взаймы.

СМОТРЕТЬ, ЧТОБЫ УЗНАТЬ БОЛЬШЕ О БЮДЖЕТЕ ДЛЯ ВАШИХ ФИНАНСОВЫХ ЗНАЧЕНИЙ

NerdWallet Guide to COVID-19

Получите ответы о проверках стимулов, списании долгов, изменении политики путешествий и управлении финансами.

Создайте семейный бюджет, который действительно работает.

Скажите честно: какое из этих занятий кажется вам более приятным?

А) Создание личного или семейного бюджета.

B) Удаление грызунов с чердака.

C) Получение корневого канала.

Хорошо, хорошо, создание бюджета может быть не , а плохо, но многие из нас все еще не хотят этого делать. Как бы неприятна эта задача ни казалась, на самом деле важно спланировать свои расходы и покупки, чтобы вы могли видеть, куда уходят ваши деньги.

Как бы неприятна эта задача ни казалась, на самом деле важно спланировать свои расходы и покупки, чтобы вы могли видеть, куда уходят ваши деньги.

Следующие советы помогут вам построить реально работающий бюджет.

1. Выбирайте простоту. Вы можете использовать возможности электронных таблиц Excel, Quicken и других программ, но также нет ничего плохого в использовании старомодного карандаша и листа бумаги.Основная цель — выяснить, нужно ли вам или хотите ли вы перенаправить свои деньги на приоритеты — или, еще лучше, мечты, — которые вы считаете важными.

2. Ставьте цель. Какой бы ни была ваша цель — покупка дома, реконструкция проекта, экзотический отпуск — это поможет вам найти необходимую дисциплину, чтобы скупить деньги к определенному сроку. Подумайте о цели, которую вы действительно хотите достичь, и примите решение ее достичь.

3. Отдельные фиксированные и дискреционные расходы. Разделите свои фиксированные расходы, такие как арендная плата или ипотечный платеж, коммунальные услуги и страхование автомобиля, из своих дискреционных расходов. Чтобы получить реальные результаты, внимательно проанализируйте свою кредитную карту и проверьте выписки со счета.

4. Создайте дискреционные подкатегории. Многие люди понятия не имеют, сколько они тратят на обеды, путешествия, подарки, одежду, обувь и средства личной гигиены. Определенным образом отслеживайте такие расходы, а затем устанавливайте реалистичные ежемесячные отчисления для каждой категории.

5. Погасить задолженность. Если вы дрожите от тяжести счетов по кредитным картам, студенческих ссуд или других долгов, бюджет может помочь вам найти выход. Всегда выделяйте достаточно денег, чтобы заплатить больше минимального причитающегося платежа. В зависимости от серьезности вашей долговой проблемы вы можете обратиться за помощью в консультационное агентство по кредитным вопросам. Однако некоторые кредитные консультанты недобросовестны, и вы должны быть осторожны, чтобы не погрязнуть в долгах еще больше после того, как обратились за такой помощью. Вы можете проверить квалификацию консультантов и связаться с агентствами, которые взяли на себя обязательства соблюдать определенные профессиональные и этические стандарты, с помощью и.

6. Дайте себе буфер. Какую самую большую сумму вы когда-либо тратили на счет за коммунальные услуги? Включите это наибольшее число в свой ежемесячный бюджет. Также накапливайте фиксированные суммы на случай чрезвычайных ситуаций и за «сумасшедшие деньги», которые вы можете потратить как хотите. Покрывая эти непредвиденные обстоятельства, вы будете чувствовать себя более комфортно, вкладывая определенную сумму ежемесячно — что-то, что каждый должен делать так или иначе на регулярной основе, даже если выделяемые инвестиции небольшие.

7. При оплате лично используйте наличные. Многие эксперты по бюджету рекомендуют маркировать конверты для категорий личных покупок, таких как продукты, бензин или зоотовары, и вкладывать в них деньги каждый месяц. Почему? Потому что это заставляет вас видеть, что вы тратите, и увеличивает вероятность проявить большую сдержанность.

8. Спрогнозируйте свои расходы. В начале месяца попробуйте спрогнозировать все свои расходы на следующие 30 дней. Затем вы можете вносить необходимые корректировки в реальном времени, переводя деньги из одной категории в другую.

9. Циклы выставления счетов можно изменять. Если в процессе составления бюджета выясняется, что вы получаете один счет сразу за другим, вы можете попросить изменить циклы выставления счетов, чтобы увеличить сроки оплаты. Большинство кредиторов готовы внести такие корректировки.

10. Попробуйте комплект. Если вы чувствуете, что вам нужна небольшая помощь извне, чтобы начать работу, Дженнифер Опеншоу одновременно управляема и практична. В комплект входит компакт-диск и рабочая тетрадь.

Источники:

Как составить семейный бюджет

* В этом сообщении могут быть партнерские ссылки, что означает, что я могу получать комиссионные, если вы решите совершать покупки по ссылкам, которые я предоставляю (без дополнительных затрат для вас).Кроме того, как партнер Amazon я зарабатываю на соответствующих покупках. Пожалуйста, смотрите мою конфиденциальность и раскрытие информации для получения дополнительной информации.Поделиться — это забота!

Когда дело доходит до управления семейными финансами, очень важно знать, как составить семейный бюджет.