Как составить семейный бюджет (доходы и расходы семьи)

Совместная жизнь — это большая ответственность. Приходится не только считаться с мнением своего спутника, но и учиться правильно составлять бюджет семьи, тщательно планируя доходы и расходы. Можно ли накопить на крупные покупки, не переходя на хлеб и воду? С чего начать молодоженам, и как предотвратить ссоры из-за денег?

По мнению экспертов, совместное ведение семейного бюджета — это целая наука, которую при желании можно легко освоить. Это поможет:

- Наметить долгосрочные цели и идти к ним.

- Увидеть объем спонтанных расходов, пересмотреть свои привычки и перераспределить приоритеты.

- Создать финансовую подушку для непредвиденных ситуаций.

Какие типы семейного бюджета существуют?

Вести семейный бюджет можно одним из следующих способов:

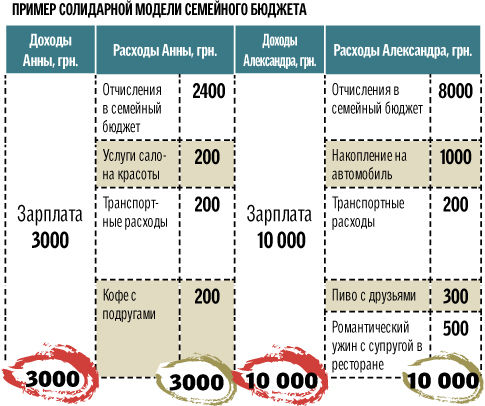

- Общий. Супруги объединяют все свои доходы, а из полученной суммы выделяют средства на оплату счетов и личных расходов.

- Раздельный бюджет семьи — полная противоположность общему. Совместные траты оплачиваются пополам, а остаток каждый тратит на свои нужды. Здесь сложности могут возникнуть при планировании больших покупок (автомобиль и т.п.).

- Смешанный (комбинированный) — идеально подходит людям с разным уровнем дохода. Для пополнения семейного бюджета супруги могут выделять равные суммы либо определенный процент своего дохода.

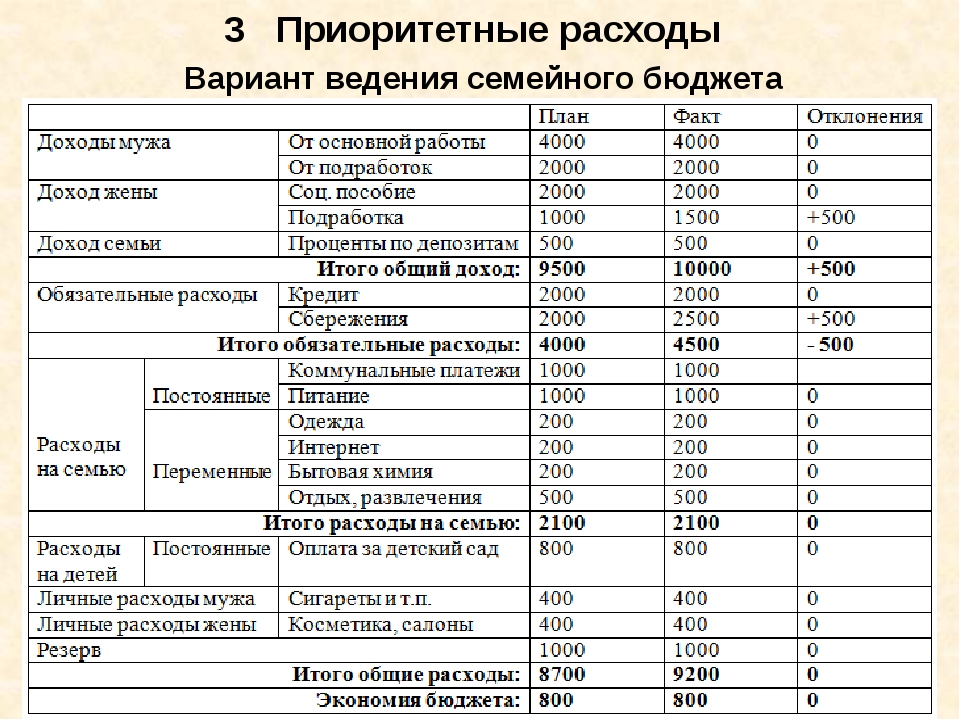

Схемы ведения семейного бюджета также могут различаться. Самыми эффективными признаны такие:

- «50/20/30» — в приоритет ставят основные расходы. Около трети предусмотрено на незапланированные, но приятные траты, и одна пятая идет на погашение задолженностей, а также на создание резерва.

- «3-6 месяцев» — это пресловутая «финансовая подушка». Позволяет продержаться всей семье на плаву до полугода при потере стабильного дохода.

Основные статьи затрат, которые нужно учесть

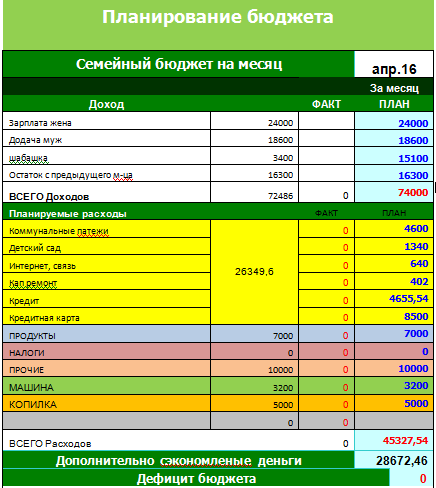

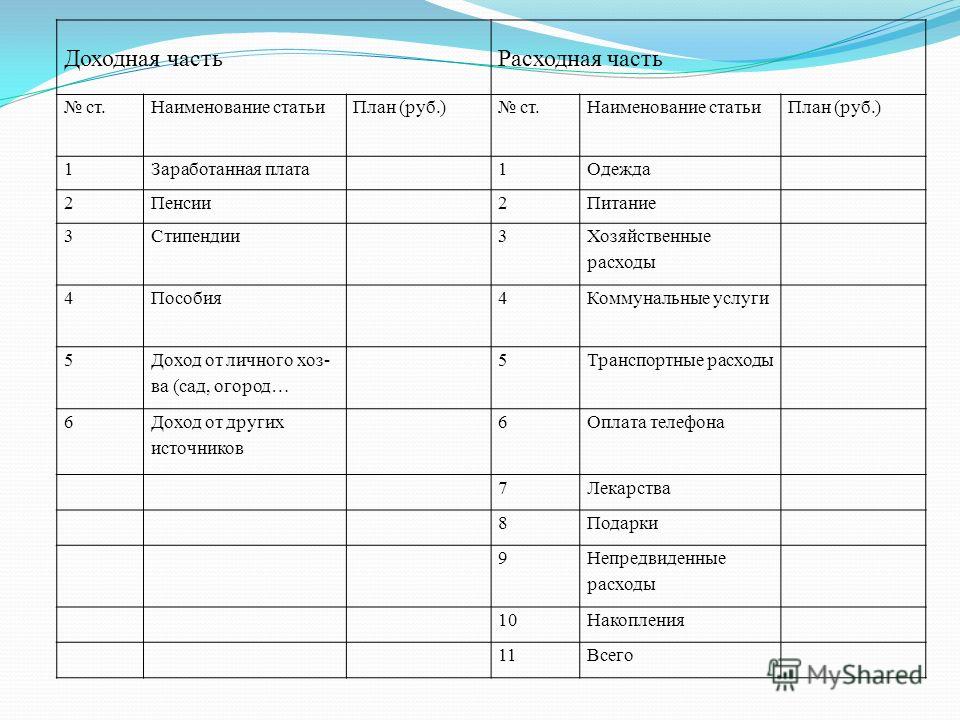

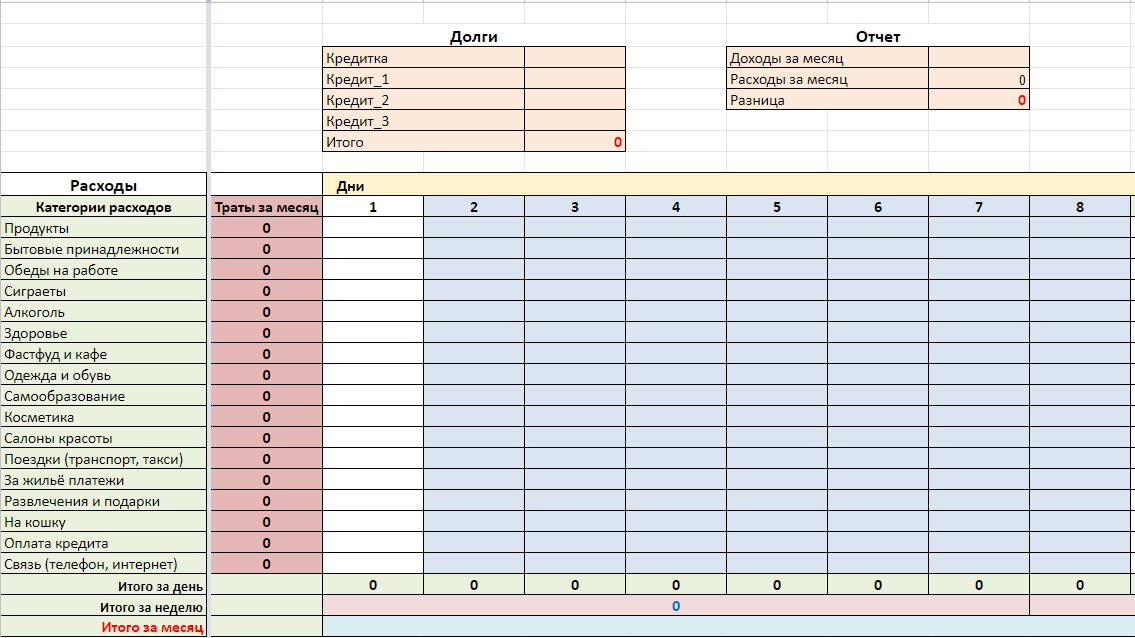

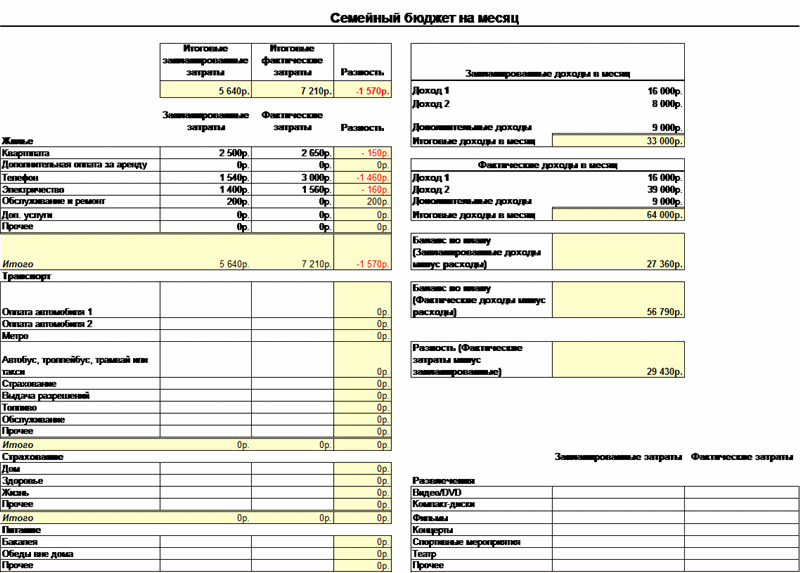

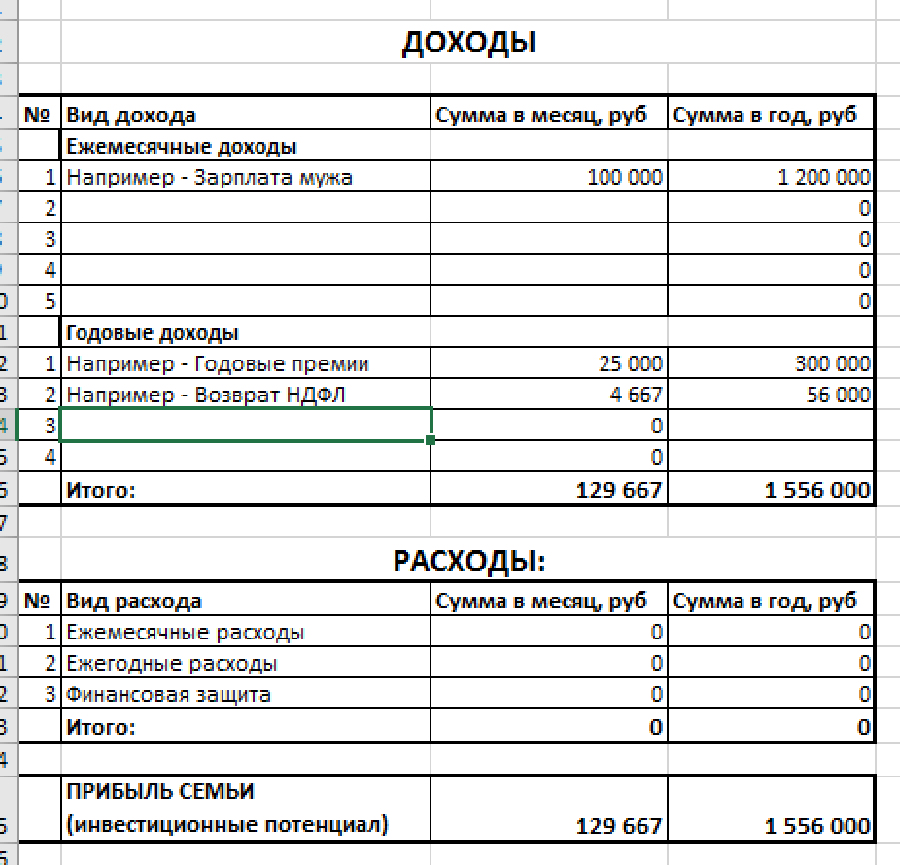

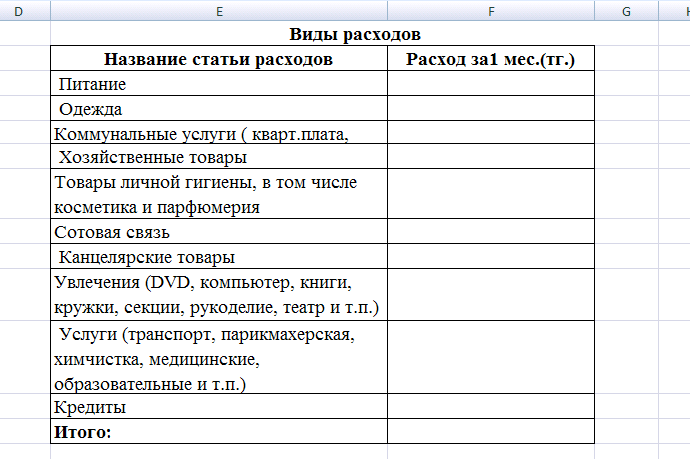

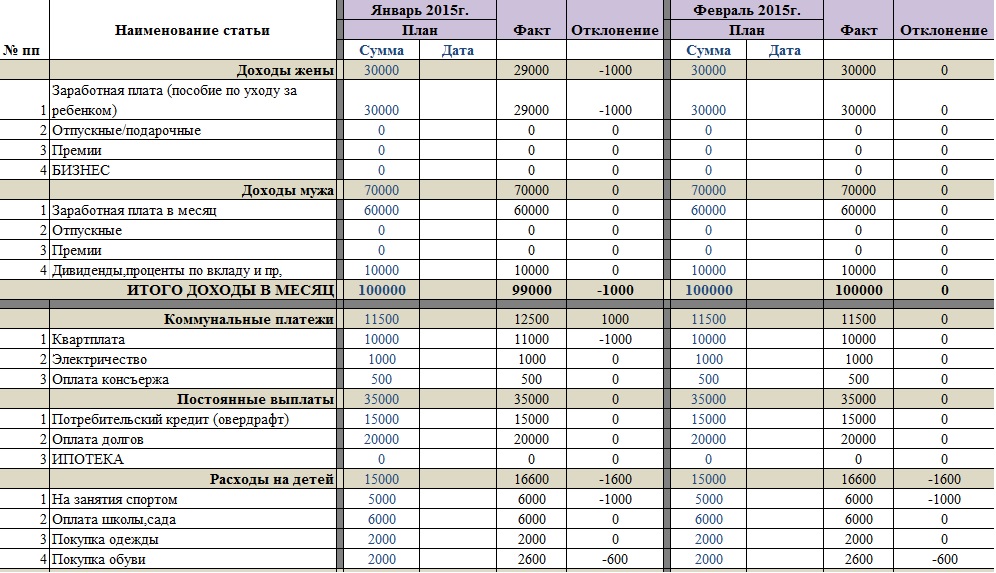

Хотите вести грамотный учет семейного бюджета? Сделать это очень просто, используя специальные программы и мобильные приложения. Самый доступный вариант для новичков – создание Exel-таблицы, в которой выделены:

- Статьи основных и дополнительных доходов (включая разовые поступления – например, небольшой выигрыш в лотерею).

- Постоянные и незапланированные расходы.

- Кратко-, средне- и долгосрочные цели.

Очень важно скрупулезно заносить в эту таблицу все данные, даже если Вы покупаете чупа-чупс ребенку. Правильно заполненная таблица поможет увидеть, где, на чем и сколько можно сэкономить, и каким образом накопить на крупную покупку.

Рациональное формирование семейного бюджета подразумевает оптимизацию затрат. К списку постоянных относят: расходы на жилье (аренду), налоги и страховки, оплату связи и «резервные» деньги (на черный день). Переменные расходы можно перекраивать по своему усмотрению.

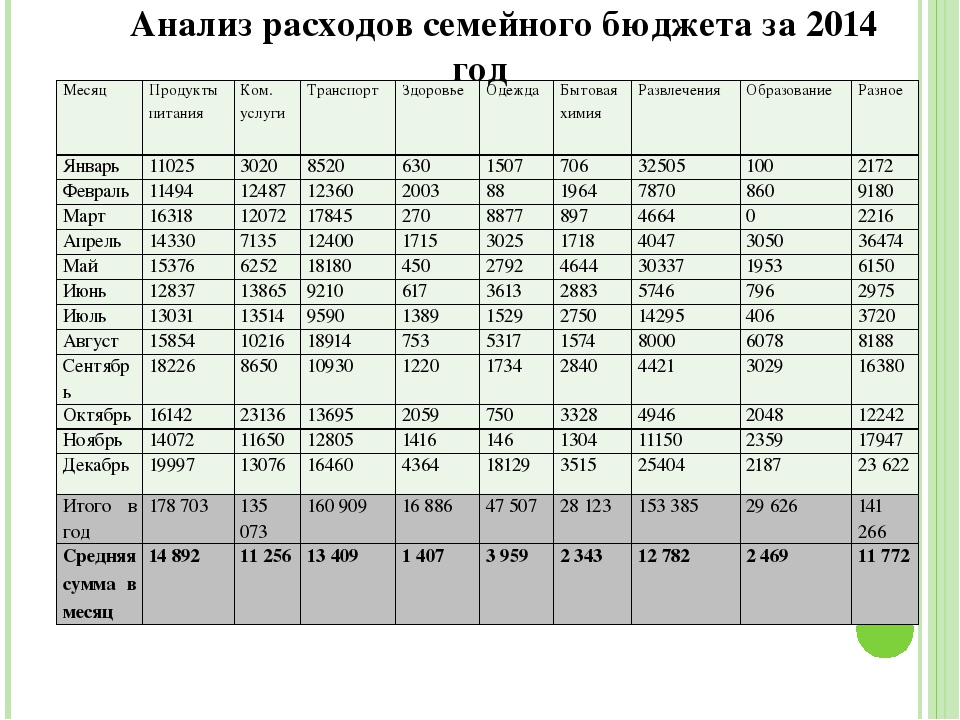

Вы удивитесь, когда увидите, какие суммы могут уходить на спонтанные, незапланированные расходы и развлечения. Это первая и самая ощутимая статья экономии.

Долгосрочные цели семьи

Правильно составленный домашний бюджет не означает, что нужно экономить на всем подряд и становиться скаредой. Важно правильно поставить цели, а также научиться отделать важное и полезное от ненужного и необязательного.

Наиболее сложными считают долгосрочные цели. К ним могут относиться: погашение ипотеки, финансовая помощь детям и внукам либо жизненное обеспечение после выхода на пенсию.

Как правильно составить семейный бюджет? | Дом и семья

Мы с моей супругой давно уже нашли ответ на этот вопрос. Нет, мы не листали заумных книжек по экономике. Не слушали лекций доцентов и кандидатов наук. К выводам мы пришли методом проб и ошибок на собственном опыте. Позвольте поделиться своими знаниями и с вами, читатель!

Нет, мы не листали заумных книжек по экономике. Не слушали лекций доцентов и кандидатов наук. К выводам мы пришли методом проб и ошибок на собственном опыте. Позвольте поделиться своими знаниями и с вами, читатель!

Чтобы правильно вести свой семейный бюджет, нужно знать самое главное правило. Семейный бюджет планируется заранее. На месяц вперёд. Ещё до того, как на руках окажется ваша зарплата.

Для правильного ведения семейного бюджета (чтобы не трясти пустой кошелёк в поисках завалявшейся купюры) необходимо:

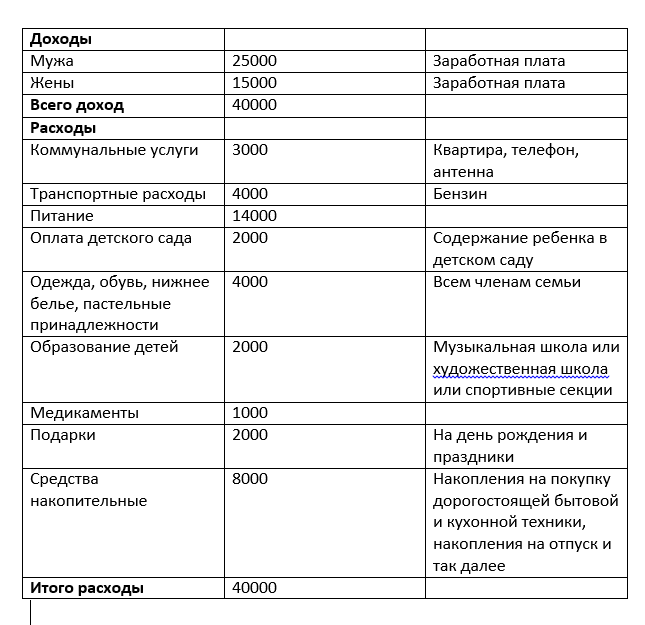

1. Знать, какой доход у вас будет в данном месяце. На первый взгляд, это звучит абсурдно. Удивительно, но многие семьи не знают точной цифры своей зарплаты за месяц. Авансы, премии, полный расчёт, друзья долг отдали и т. д. Нужно сесть и записать доход вашей семьи на листочке. Всё подробненько. Каков в конечном итоге доход (зарплата, премия, долг). Конкретную его сумму.

Знать, какой доход у вас будет в данном месяце. На первый взгляд, это звучит абсурдно. Удивительно, но многие семьи не знают точной цифры своей зарплаты за месяц. Авансы, премии, полный расчёт, друзья долг отдали и т. д. Нужно сесть и записать доход вашей семьи на листочке. Всё подробненько. Каков в конечном итоге доход (зарплата, премия, долг). Конкретную его сумму.

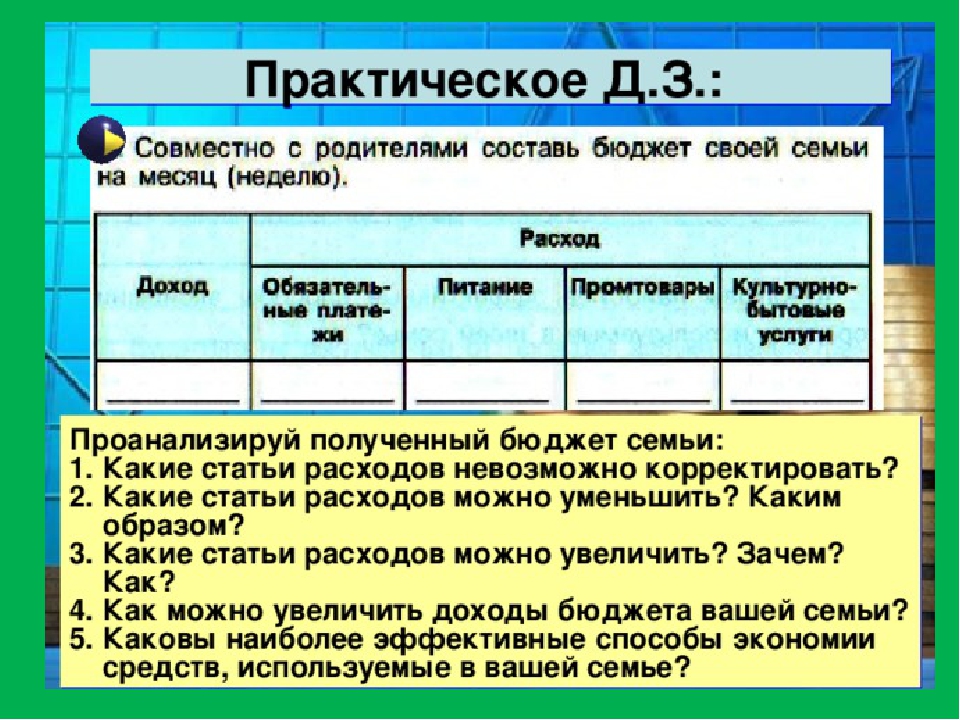

2. Просчитать все ваши примерные расходы и платежи. К слову сказать, расходы делятся на: обязательные и необязательные. К обязательным платежам можно отнести: оплату коммунальных услуг, счетов по кредиту, оплата детского сада и пр. То есть те расходы, которые в любом случае нужно будет оплатить. Поэтому в первую очередь записываем в листочек именно их. И, наконец, необязательные платежи. Сюда можно отнести расходы на обслуживание автомобиля, на продукты питания, покупку одежды и т. д.

Итак, записали все свои примерные расходы.

Например, у моего знакомого на работе задерживали зарплату, и он просрочил кредитный платёж на три дня.

В итоге к данному платежу добавилась ещё сумма в виде штрафа за просрочку платежа. За своё нежелание позвонить в банк и договориться об отсрочке платежа на 3−4 дня мой знакомый заплатил штраф. Хотя на эти деньги мог купить что-то вкусненькое своей жене и сыну. Или-или.

За своё нежелание позвонить в банк и договориться об отсрочке платежа на 3−4 дня мой знакомый заплатил штраф. Хотя на эти деньги мог купить что-то вкусненькое своей жене и сыну. Или-или.

3. Итак, вы вычли из ваших доходов расходы. У вас осталась ещё некоторая сумма денег. Идиотский вопрос, что с ними делать. Правда? Как показала моя семейная жизнь — не совсем. Обычно молодые семьи не могут похвастаться своим счётом в банке (конечно, если не получают соответствующей спонсорской помощи от родителей). Поэтому…

Если вы только начинаете вести свой семейный бюджет, то вместо растраты оставшейся суммы денег, а она уйдёт очень быстро, лучше сделать вот что. Отложите эти деньги на банковский счёт.

P. S. Семейный бюджет ВСЕГДА составляется на семейном совете вместе с супругом!!

Семейный бюджет — планируем доходы и расходы

Содержание:

Прежде чем приступать к планированию семейного бюджета, необходимо четко понимать, что бережливое отношение к своим финансовым средствам, не имеет ничего общего со скупостью и отказом от всех удовольствий в жизни. Очень часто можно наблюдать ситуацию, когда в семье все и вся поставлено на выполнение какой-то цели (купить новый автомобиль, дом за городом и т.д. ) и при этом все члены семьи ущемлены, и они во всем себе отказывают. Как итог – достигнутая цель уже не принесет ожидаемого удовольствия.

Очень часто можно наблюдать ситуацию, когда в семье все и вся поставлено на выполнение какой-то цели (купить новый автомобиль, дом за городом и т.д. ) и при этом все члены семьи ущемлены, и они во всем себе отказывают. Как итог – достигнутая цель уже не принесет ожидаемого удовольствия.

Как правильно планировать семейный бюджет?

Чтобы лет через пять не превратиться в скрягу, трясущегося над каждой копейкой, нужно правильно подойти к вопросу о планировании бюджета. Желательно составить определенный план, которому последовательно следовать, продвигаясь от одного выполненного пункта к следующему.

- Строгий контроль доходов и расходов

Этот вполне банальный пункт плана на самом деле способен творить чудеса и помогать в управлении вашими финансами.

Мы рекомендуем для начала составить план хотя бы на месяц и затем уже заниматься планированием семейного бюджета на более длительное время.

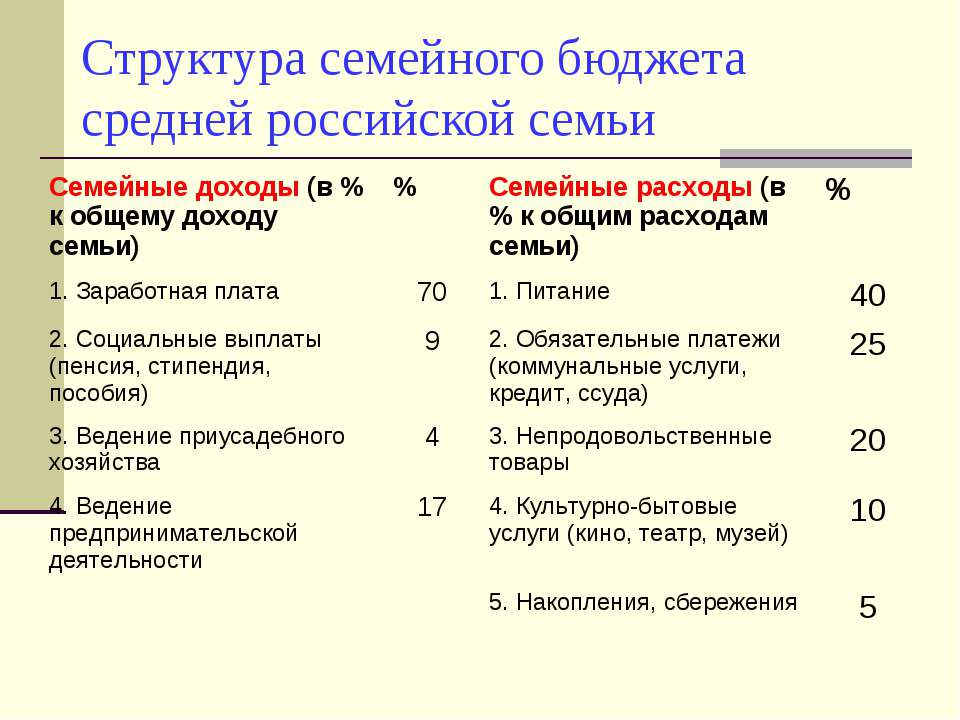

Начать следует с составления подробного списка всех источников доходов, которые и приносят пополнения вашего семейного бюджета.

Далее вписываем все статьи расходов, причем желательно сгруппировать их:

- Коммунальные платежи;

- Траты на продукты питания;

- Ежедневные обязательные затраты;

- Непредвиденные расходы;

- Удовольствия и развлечения;

- Кредиты и т.д.

После того, как пришли первые поступления, необходимо расписать их по источникам доходов и тут же приступить к заполнению пунктов о расходах. Можно купить конверты и разложить по ним деньги – на коммуналку, на продукты и т.д. Старайтесь строго придерживаться написанного плана и не превышать установленных для себя сумм.

Когда в конце месяца перед вами лежат исхудавшие конверты, это может говорить о том, что вы:

- Слишком много тратите;

- Совершенно не умеете экономить.

Что делать?

- Изменить отношение к своим деньгам и семейному бюджету

Сказать об этом проще, чем сделать, но для тех, кто хочет повысить уровень семейного бюджета, нет ничего сложного.

Начать следует с тщательного анализа всех статей расходов. В качестве примера возьмем пункт о тратах на продукты питания.

Прежде чем отправляться в продуктовый магазин, откройте дверцу своего холодильника и выставите на стол все продукты, которые там есть. Теперь внимание: мы с уверенностью в 100 % утверждаем, что половина из всех продуктов имеет нормальный срок годности и покупать аналогичный продукт питания просто «про запас» не стоит. Вторая часть этого набора пока еще находится в достаточно большом количестве, и нет нужды покупать еще пачку масла, если точно такая же присутствует в холодильнике.

Далее таким же образом поступаем и с теми продуктами питания, которые находятся в закромах каждой хозяйки: мука, крупы, овощи и т.д.

По подведенным итогам у вас получится, что еженедельные траты на продукты питания можно сократить вдвое, а то и втрое и при этом вы не экономите, не отказываете себе в любимых блюдах.

Важно знать: научитесь ценить то, как вы и все другие члены вашей семьи работают, и каким трудом вы добиваетесь денег, чтобы обеспечить себе желаемый образ жизни. Когда у вас это получится, экономить станет легче и проще.

Когда у вас это получится, экономить станет легче и проще.

- Избавиться от вредных привычек

К таковым мы относим несдержанность в тратах и отсутствие самоконтроля.

Есть такие индивидуумы, которые когда попадают в магазин, тут же забывают обо всех своих благих намерениях экономить и увеличивать семейный бюджет. В данном случае, мы можем порекомендовать одно: всегда помните о тех целях, которые вы поставили перед собой. К примеру – семейная поездка в европейскую страну.

- Научиться создавать пассивный доход

Пассивный доход – это идеальный метод пополнения семейного бюджета. Но, к сожалению, многие, когда слышат термины «инвестирование», «ценные бумаги», «депозиты» и т д., просто начинают трястись в священном ужасе. Ничего страшного здесь нет, для начала можно просто выбрать самую оптимальную программу депозита, которая начнет давать вам дивиденды. А чтобы начать инвестировать, можно немного подучиться, почитать специальную литературу, пообщаться с профессионалами этой деятельности и попробовать себя на этом поприще.

А чтобы начать инвестировать, можно немного подучиться, почитать специальную литературу, пообщаться с профессионалами этой деятельности и попробовать себя на этом поприще.

- Активный доход

Ничто так эффективно не пополняет семейный бюджет, как собственная предпринимательская деятельность, когда вы работаете только на себя, а не на дядю. Сначала, когда вы находитесь на стадии планирования собственного бизнеса, у вас должно быть место работы, которое обеспечивает пополнение семейного бюджета, а затем, уже в процессе реализации планов, можно и оставить эту работу. Кстати, одной из целей семейного бюджета, может стать и накопление стартового капитала для бизнеса.

Цели семейного бюджета

Стремление к осуществлению своих мечтаний — это нормальное и даже необходимое качество любого человека, разница в том, каким путем идти к поставленной цели.

В случае с семейным бюджетом, планировать цели можно на неделю, месяц, два месяца, полгода и т. д. Для этого прекрасно подходят те же самые конверты или же открытие счета, деньги на котором, будут предназначены для будущего обучения ребенка или поездку на отдых (а можно и на то, и на другое).

д. Для этого прекрасно подходят те же самые конверты или же открытие счета, деньги на котором, будут предназначены для будущего обучения ребенка или поездку на отдых (а можно и на то, и на другое).

Если вдруг в конце месяца у вас остаются от статьи расходов свободные деньги, не нужно бежать в магазин и тут же их тратить – разложите по конвертам с целевым направлением и это станет вашим приятным бонусом и показателем того, что ваша экономия уже дает положительные результаты.

Что учитывать при планировании семейного бюджета?

Как часто бывает: «человек предполагает, а Бог располагает». Вот чтобы не появилась непредвиденная статья расходов, вы должны учесть:

- Все результаты прошлых месяцев планирования. Проанализируйте свои траты, посмотрите остатки и немного урежьте суммы денежных средств на те пункты расходов, по которых осталась «сдача»;

- Обязательно внесите в статьи расходов все дни рождения, семейные праздники, события на работе, у ребенка в школе и т.

д. ;

д. ; - Учитывайте сезонность. К примеру, все магазины перед праздниками повышают стоимость самых ходовых товаров, поэтому старайтесь их закупить раньше или заранее забронировать билеты на самолет, что так же обойдется гораздо дешевле;

- Заведите ежедневник, в котором составляйте план всего, что вы хотите сделать в течение недели, месяца и т.д.

В течение всего запланированного месяца необходимо корректировать свои расходы и лучше, если вы будете пополнять непредвиденные статьи, к примеру, ремонт автомобиля не из своей «подушки безопасности», а урезая некоторые траты, перераспределяя свои затраты по мере потребности и своевременности.

В конце месяца, при анализе своего бюджета вы увидите, что у вас забирает слишком много денег, и вы сможете внести некоторые изменения, помогающие экономить: станете ездить в оптовые магазины, а не в торговые центры с накрутками стоимости, урежете бюджет на развлечения и перестанете покупать много сладостей, т.к. оплата услуг дантиста забирает слишком большую часть доходов.

«Подушка безопасности»

Этот термин обозначает энное количество накоплений в виде резервного фонда, который предназначен на разные непредвиденные случаи, причем не нужно путать эти средства с вашими основными или определенными накоплениями.

Большинство наших соотечественников живут от зарплаты до зарплаты и в случае непредвиденной ситуации, у них просто нет денежных средств, чтобы эффективно и быстро решить возникший вопрос. А такие ситуации могут возникнуть у каждого и в самый неподходящий момент. Вопрос о резервном фонде стает еще более существенным, когда у вас есть несовершеннолетние дети.

В самом начале планирования своего семейного бюджета, следует поставить себе задачу сформировать резервный фонд в размере от 3 до 6 сумм, которые вы ежемесячно тратите. В зависимости от размера выделяемых на выполнение этой задачи сумм, период накопления может занять от нескольких месяцев до нескольких лет, но это стратегически важный вопрос, которым противопоказано игнорировать. Сформировав свою семейную «подушку безопасности» вы обезопасите себя и от кризисов в стране, и от финансовых сложностей в случае болезней и прочих катаклизмов в жизни. Имея такой резервный фонд, вы сможете значительно проще и эффективнее достигать все другие желанные цели.

Сформировав свою семейную «подушку безопасности» вы обезопасите себя и от кризисов в стране, и от финансовых сложностей в случае болезней и прочих катаклизмов в жизни. Имея такой резервный фонд, вы сможете значительно проще и эффективнее достигать все другие желанные цели.

Важно! Одну третью часть своего резервного фонда рекомендуем хранить дома наличными. Еще одну третью часть – на счете в банке, с которого вы можете снять деньги в любое время. И еще третью часть – на краткосрочном 3-х месячном депозите. Такое распределение поможет частично защитить деньги от самого себя и при необходимости использовать по прямому целевому предназначению.

Бывает полезным в планировании и управлении семейным бюджетом ставить очень высокую планку и цель.

Пример: среднестатистическая семья, без особых зарплат, с двумя детьми вдруг взяла и купила квартиру, чем огорошила всех знакомых, которые видели их финансовое положение и образ жизни.

Как оказалось, молодые люди, с самой первой своей заработной платы начали ежемесячно откладывать деньги на реализацию этой мечты. Через пять лет таких накоплений они подсчитали, что такие медленные темпы позволят купить недвижимость лет через 15.

Через пять лет таких накоплений они подсчитали, что такие медленные темпы позволят купить недвижимость лет через 15.

Их шаги для ускорения процесса накопления:

- Пересмотр своего семейного бюджета и урезание всех статей расходов, кроме обязательных;

- Разумная экономия по всем статьям расходов;

- Повышение планки в профессиональной деятельности и переход на работу с более высокой заработной платой;

- Перераспределение приоритетов (поездка на лето к бабушке в деревню, а не в дорогую европейскую страну, ведь дети не могут ютиться в малогабаритной квартире, да и в столь младом возрасте они не оценят всех прелестей альпийских гор и чистоты городов).

Таким образом, молодая семья смогла исполнить свою мечту не за 15, а за 10 лет и при этом не влезла в долги и не брала кредитов.

Инструменты планирования семейного бюджета

Довольно эффективный инструмент семейного бюджета, это применение формулы распределения всех доходов:

- 60 % — ваши текущие расходы;

- 10 % — пенсионные накопления;

- 10 % — цели и мечты;

- 10 % — непредвиденные расходы;

- 10 % — досуг и развлечения.

Эту формулу можно применять в течение нескольких месяцев и затем, когда вы увидите, как это помогает, понемногу урезайте расходы и вместо 10 % определите для себя 9 %, а некоторые расходы (цели и мечты), пусть получают больше денежных сумм.

Довольно удобно и практично применять для управления семейным бюджетом разные современные технологии: специально разработанные приложения, куда вы просто вносите свои данные по денежным доходам и расходам и затем перед вами открывается цельная картина движения ваших финансов в семье. Сегодня такие приложения выпускают многие известные компании, поэтому вы без труда найдете наиболее подходящий для себя вариант.

Советы по управлению семейным бюджетом

Прежде всего, вы всегда должны помнить о том, что вы РАЗУМНО ЭКОНОМИТЕ, а не жадничаете. И эта экономия обязательно приведет вас к определенному социальному и финансовому положению, поможет воплотить свои мечты и обеспечить надлежащее будущее своим детям.

Ставьте перед собой разумные цели, которые вы можете достичь в самые короткие сроки. Не нужно сразу желать купить новый и самый модный автомобиль, сделайте качественный ремонт в квартире.

Перекройте себе все возможные лазейки, которые позволят вам удовлетворить свои капризы. К примеру – откройте депозитный счет, с которого не сможете снять деньги и потрать их на ерунду.

Периодически пересматривайте свой семейный бюджет: вы обязательно найдете там такие статьи расходов, которые можно уменьшить. Это будет говорить не о том, что у вас уменьшились потребности, а о том, что вы уже научились экономить.

Секрет достаточного семейного бюджета не в том, что вы много зарабатываете, а в том, что правильно и рационально распределяете свои доходы, умеете себя контролировать и не поддаетесь сиюминутным желаниям и порывам, создающим брешь в вашем семейном бюджете.

Иногда бывает, что человек, сидящий на диете срывается и начинает поедать в неимоверных количествах сладости. Такие ситуации бывают и в деле управления семейным бюджетом, и если поставленная цель вовремя не достигнута, вы теряете веру в себя и свои возможности, тратите все накопленные средства. Чтобы такого никогда не произошло, умейте правильно себя мотивировать, ставить перед собой посильные задачи и позволяйте себе маленькие, но такие приятные расходы на разные мелочи.

Такие ситуации бывают и в деле управления семейным бюджетом, и если поставленная цель вовремя не достигнута, вы теряете веру в себя и свои возможности, тратите все накопленные средства. Чтобы такого никогда не произошло, умейте правильно себя мотивировать, ставить перед собой посильные задачи и позволяйте себе маленькие, но такие приятные расходы на разные мелочи.

Если Вы желаете еще больше узнать про планирование и ведение семейного бюджета, про то, как эффективно распоряжаться сэкономленными деньгами, про инвестирование и выбор надежных финансовых учреждений, рекомендуем для изучения бесплатный видеокурс «Управление личными финансами»

Понравилась статья? Жмите «Мне нравится»:

Получите доступ Бесплатно к видео курсу сейчас и узнайте:

-Тайные законы денег, которыми пользуются миллионеры;

-Как получать 30-40% годовых с гарантиями как у банка;

-Как сохранить и приумножить деньги в условиях кризиса.

Читайте также

-

Что нужно знать о страховом стаже

Каждое новое правительство обещает украинцам проведение пенсионной реформы, и всякий раз «копья ломаются» об огромный дефицит Пенсионного фонда (ПФ). Пока, все, что мы видим – это так называемое осовременивание пенсий, которое выражается в обновлении формулы индексации…

-

Как оценить доходность инвестиций и куда вложить деньги в 2021-м году?

Не обремененные финансовой грамотностью соотечественники считают, что хранение сбережений «под матрасом» – самый надежный вариант. «Ну и пусть деньги не приносят прибыль, зато нет убытков. А то вложишь куда-то не туда, и останешься ни с…

Семейный бюджет — урок. Обществознание, 8 класс.

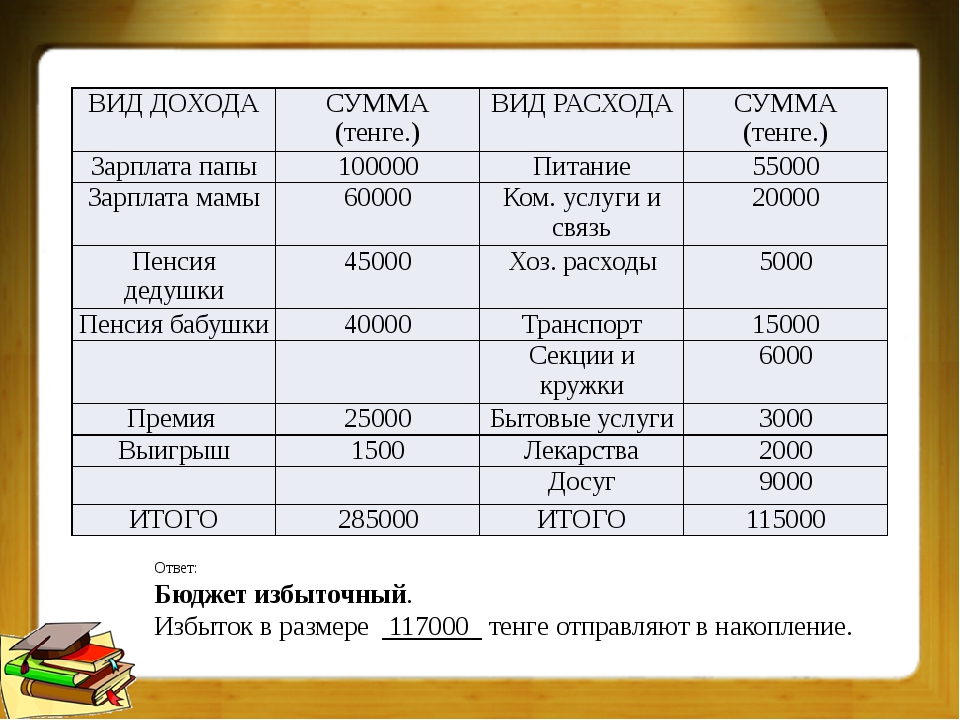

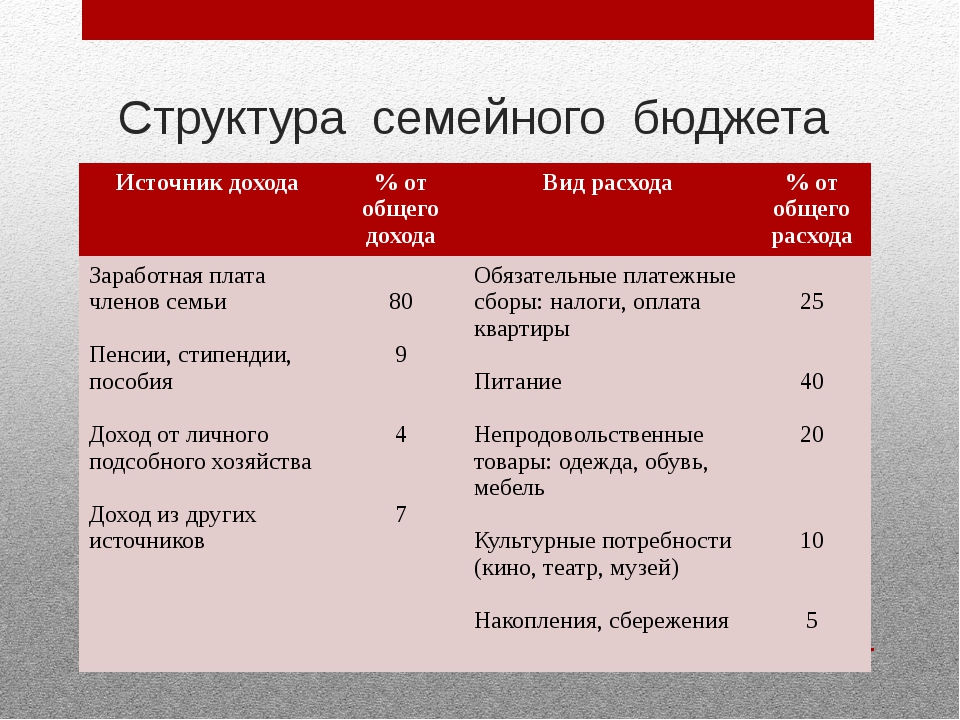

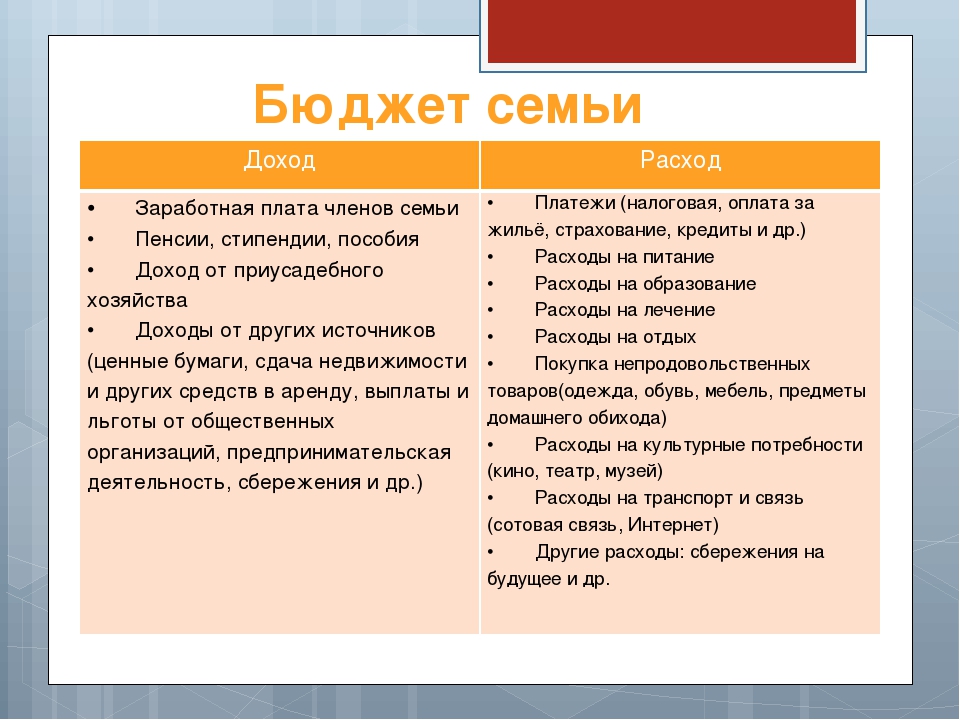

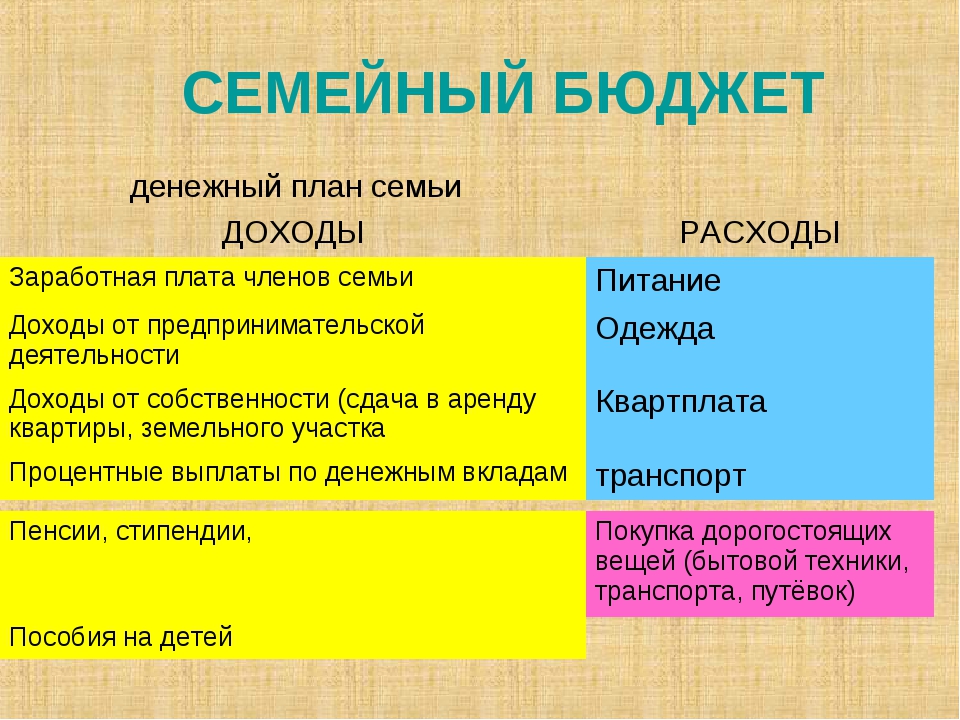

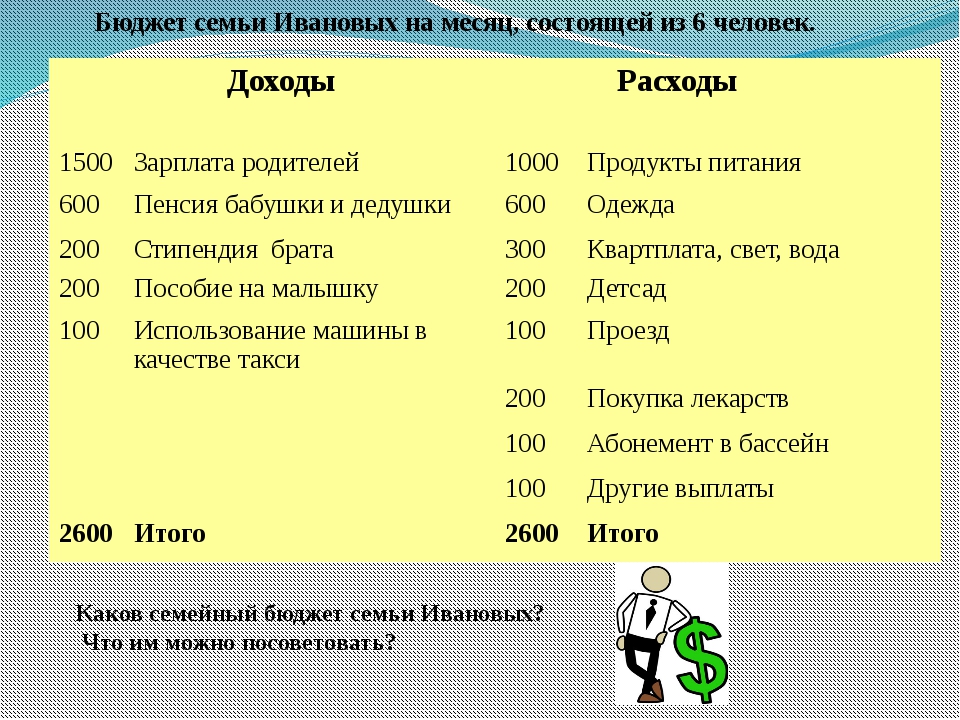

Семейный бюджет — это показатель, который иллюстрирует, как доход семьи распределяется на различные предметы первой необходимости, удобства, предметы роскоши и другие культурные потребности.

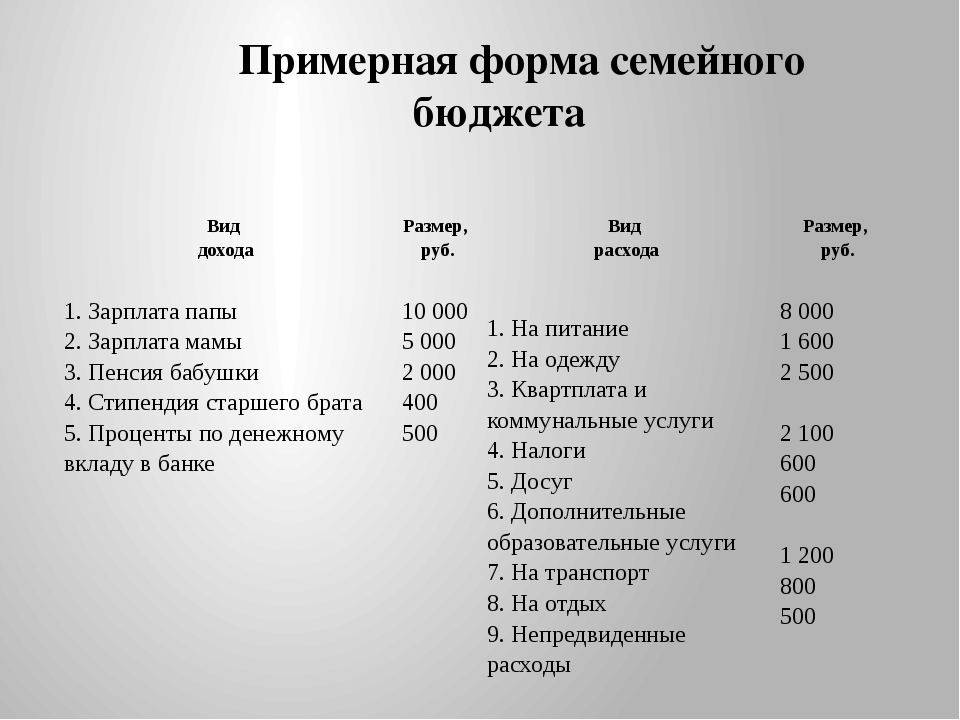

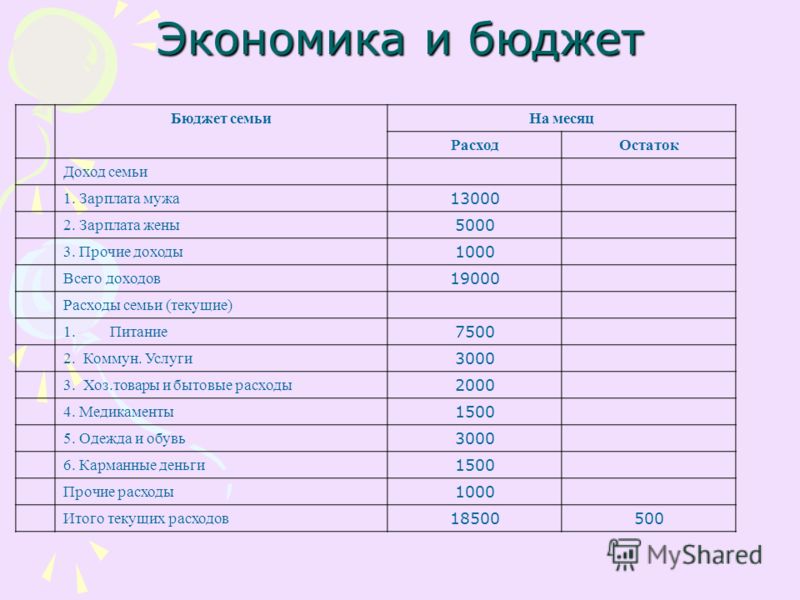

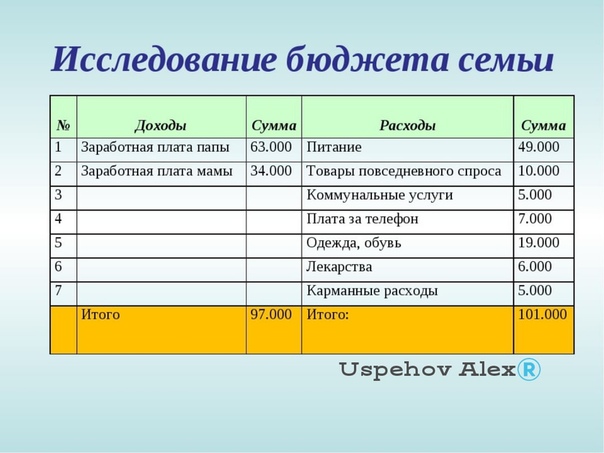

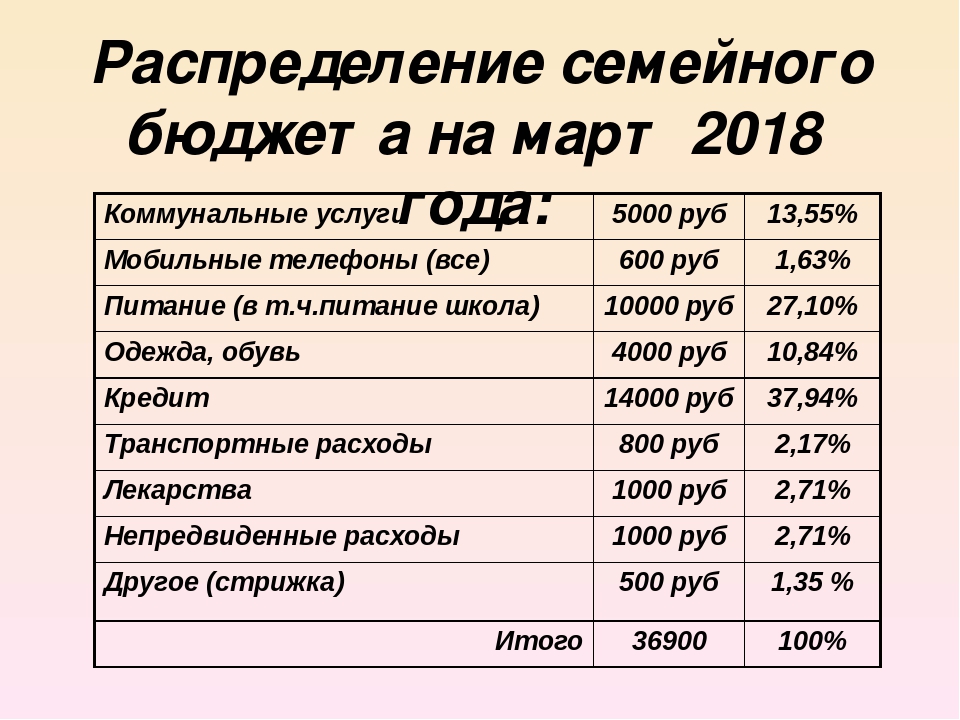

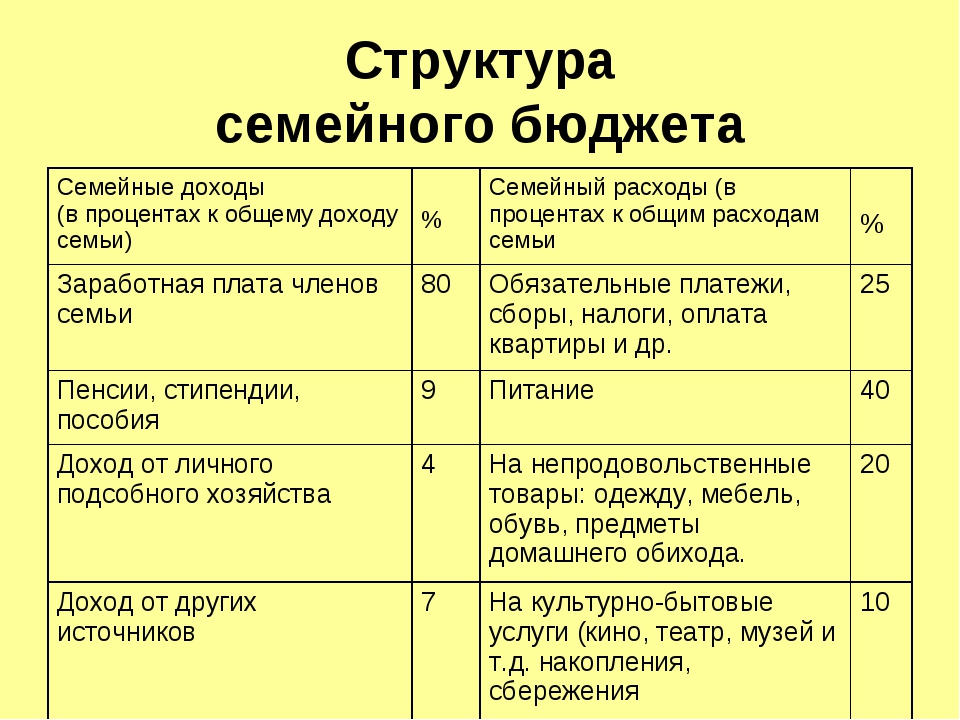

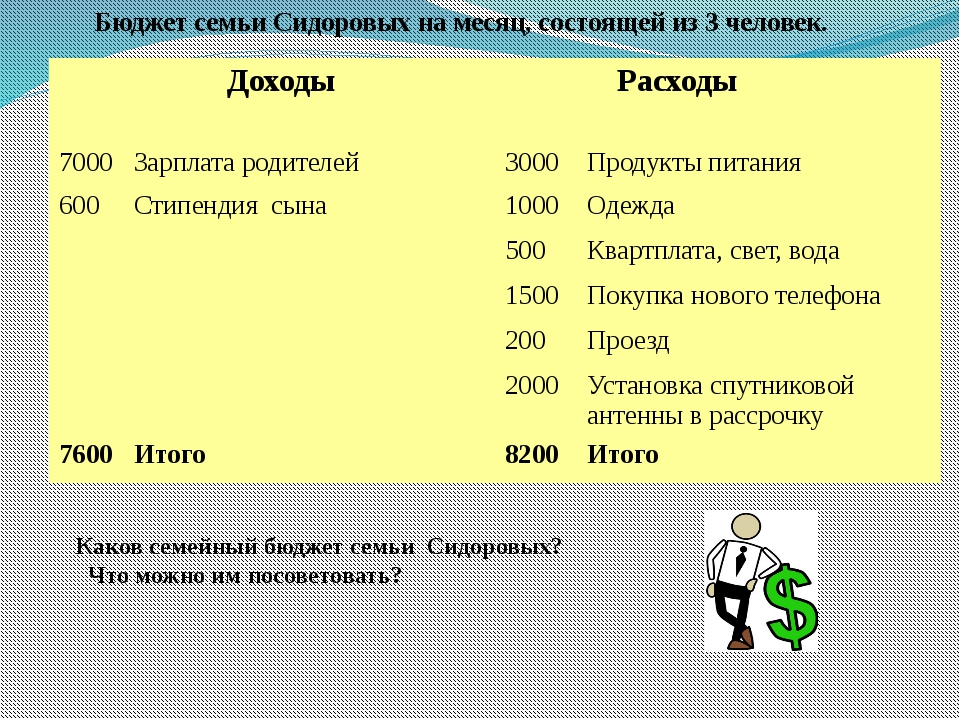

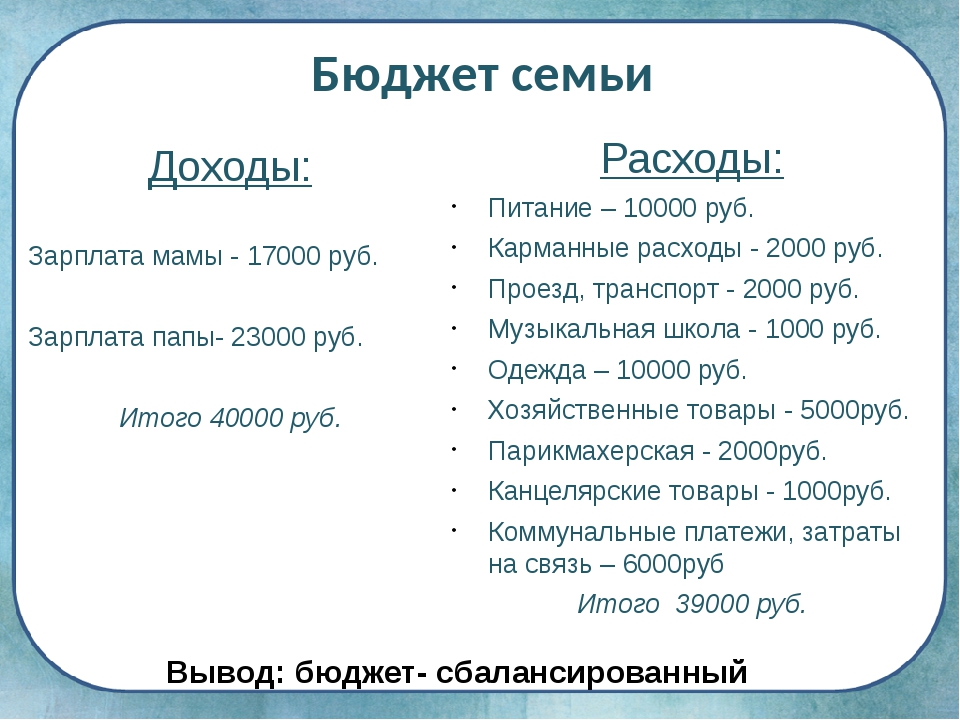

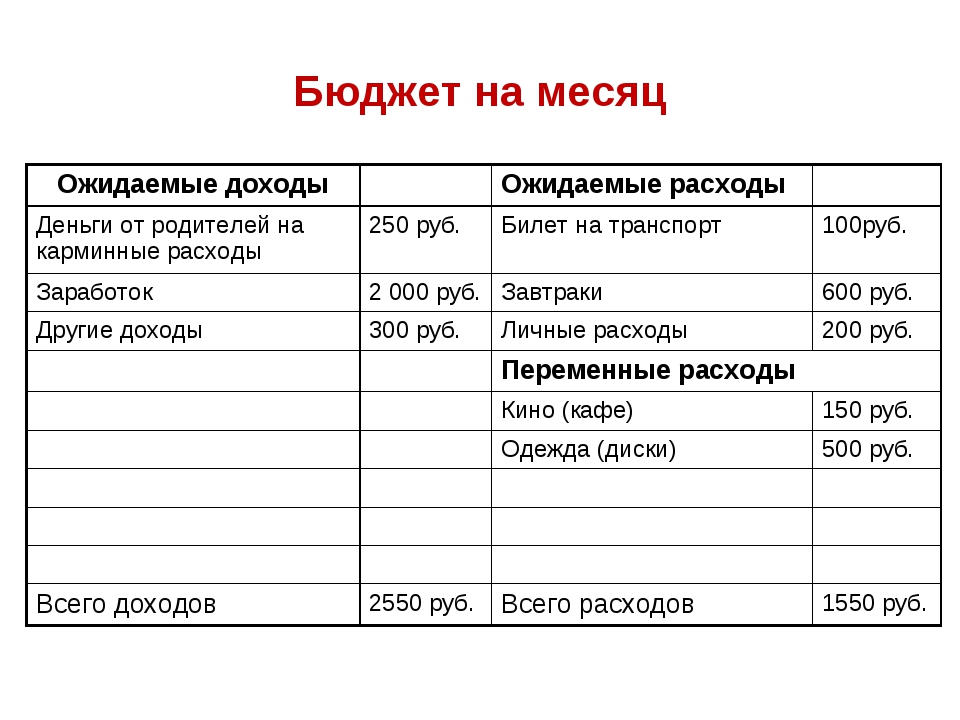

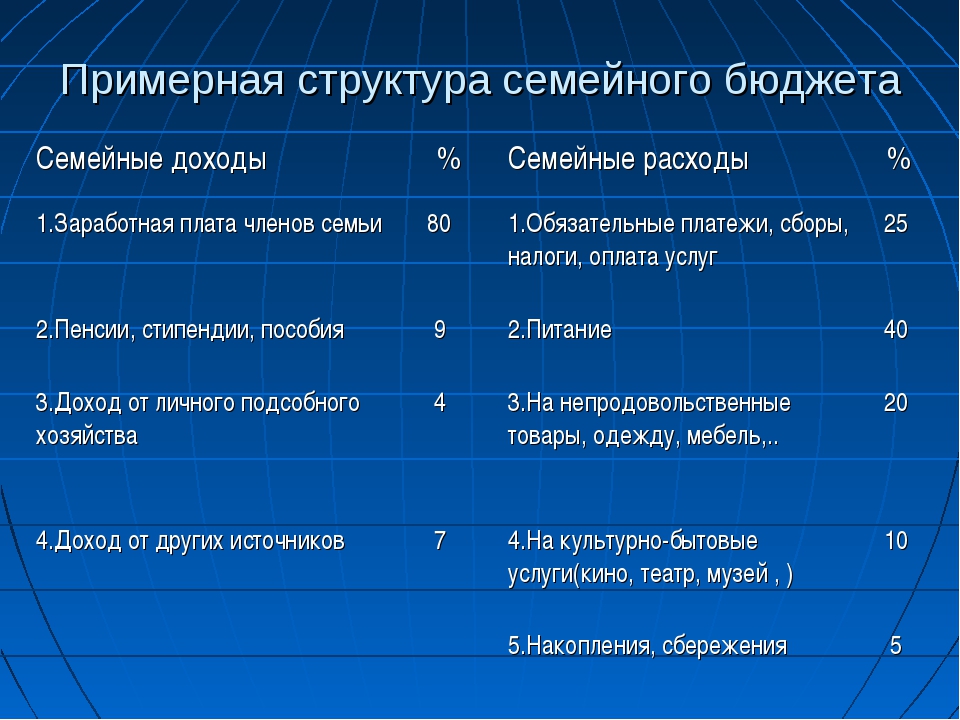

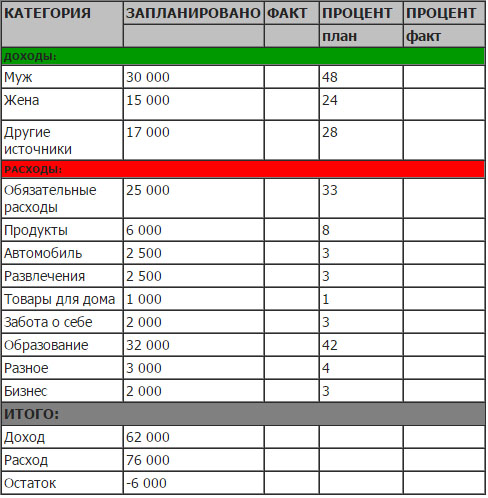

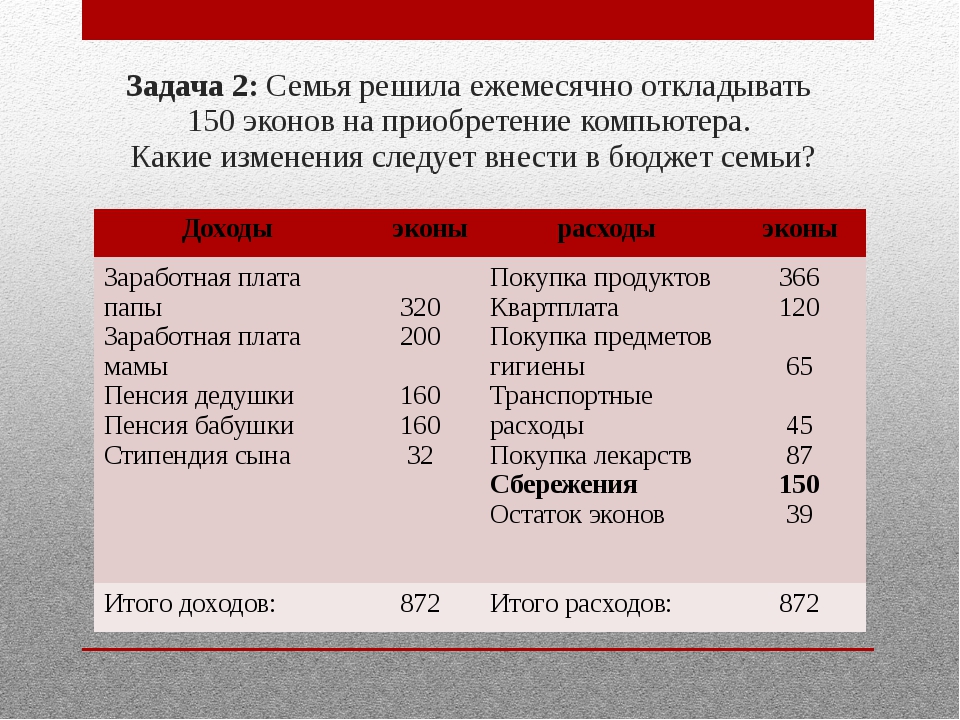

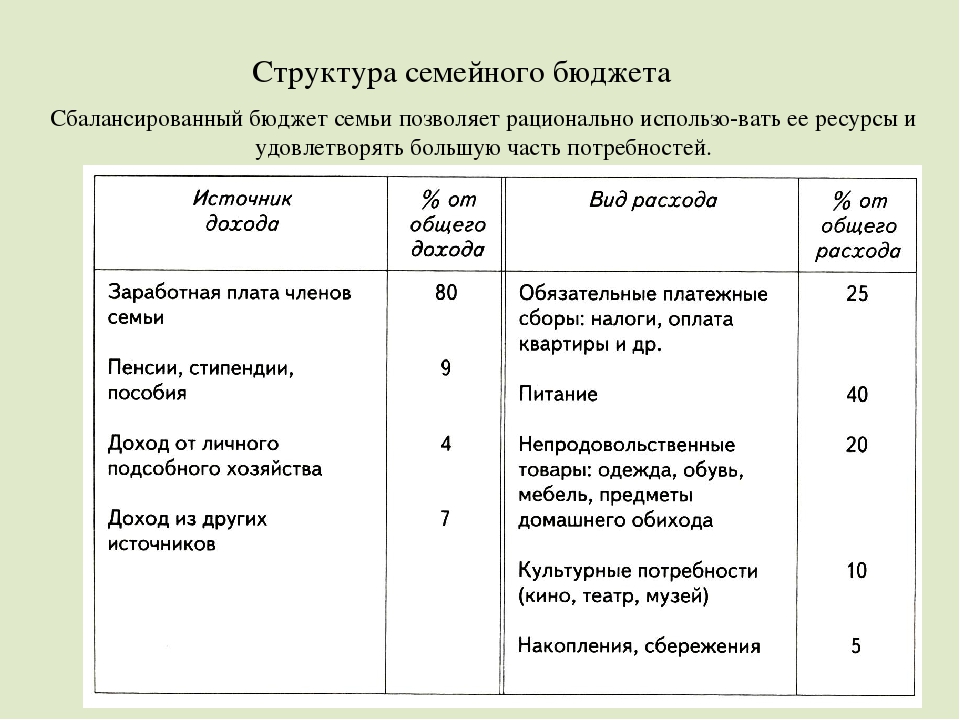

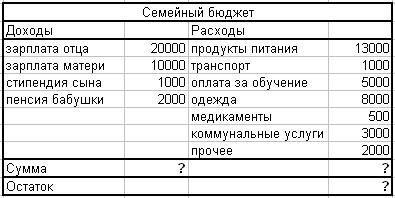

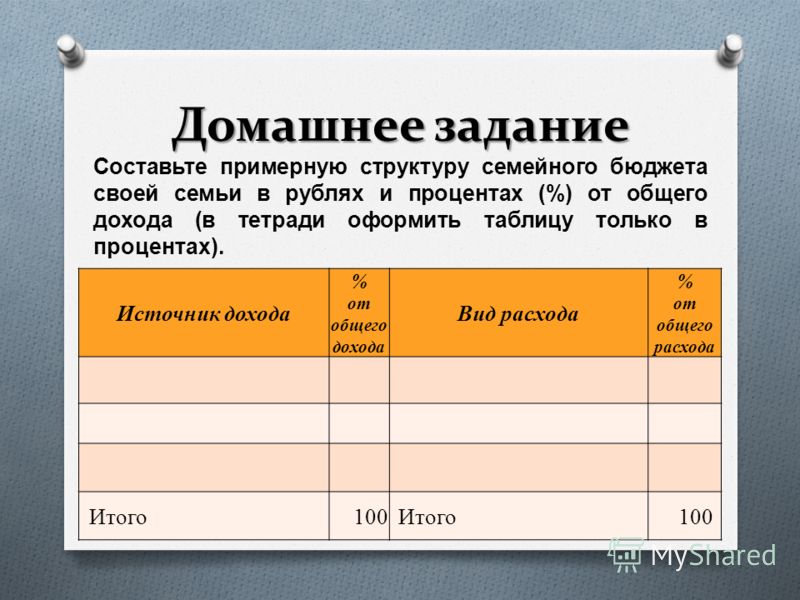

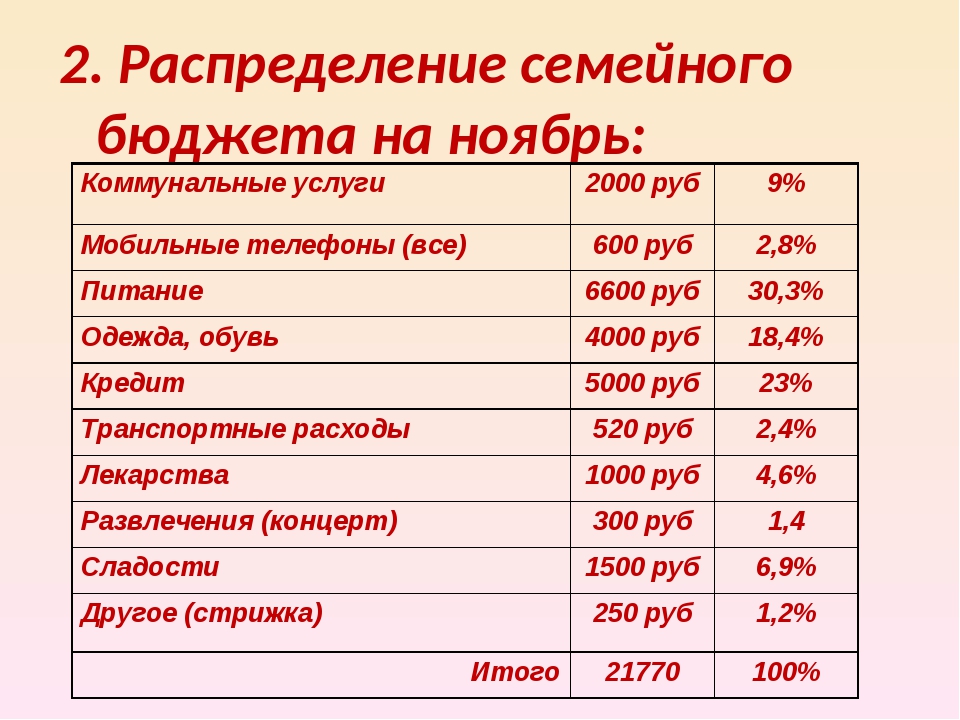

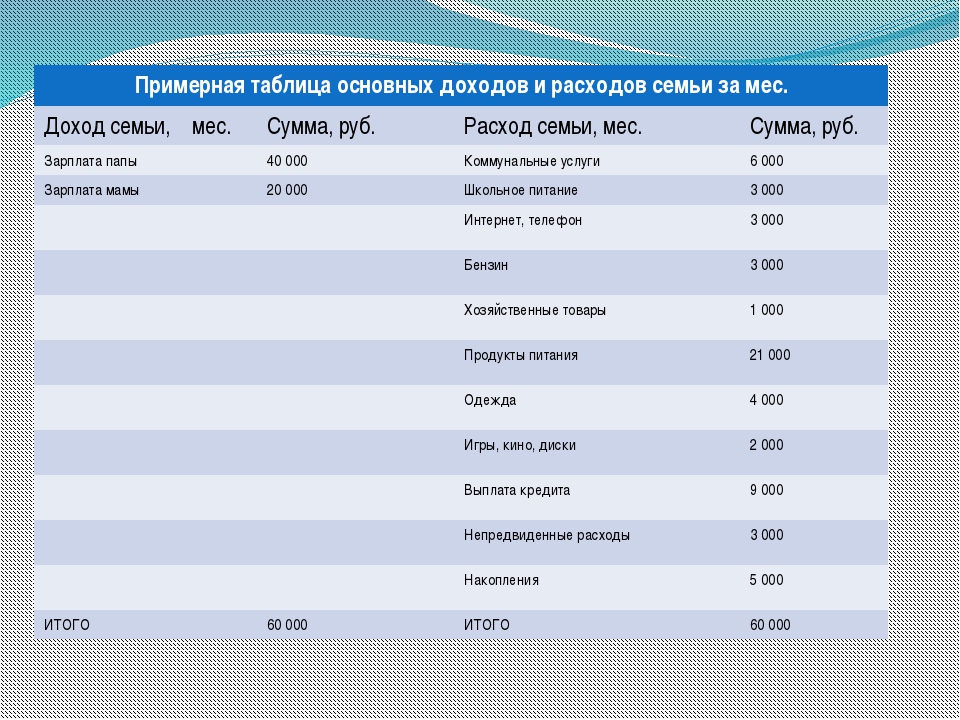

Для более точного понимания, что такое семейный бюджет, взглянем на таблицу ниже.

Статья расхода | Стоимость | Процент от бюджета |

Еда | \(540\) | |

Бензин | ||

Одежда | ||

Рента | ||

Электричество | ||

Расходы на образование детей | ||

Расходы на медицину | ||

Путешествие | ||

Подарки | ||

Запас на «чёрный день» | ||

Расходы на роскошь | ||

Другие расходы |

В ней приводится примерный перечень того, на что каждый месяц среднестатистическая семья может тратить деньги.

Обрати внимание!

Уровень жизни людей отражается в их семейных бюджетах.

Для домовладельца изучение этого бюджета очень полезно. Он сможет узнать из представленного бюджета, правильно ли распределены его доходы между различными статьями расходов, а также получилось ли сбалансировать свой бюджет или нет. Если домовладелец желает получить максимальное удовлетворение от своего ограниченного дохода, тогда совершенно необходимо заранее составить карту расходов, пример которой был приведён выше. От успешного распределения денежных средств по разным статьям расходов зависит качество жизни семьи.

Члены семьи могут получать довольно большую зарплату по общим меркам, но не уметь ею распоряжаться. Зачастую это приводит к тому, что им будет постоянно не хватать средств на удовлетворение собственных потребностей. Худшим вариантом развития такого подхода при распределении семейного бюджета будет оформление большого числа креди́тов, выплаты по которым будут ежемесячно составлять более \(40\) % от общего дохода.

Обрати внимание!

Семейный бюджет — это зеркало потребления людей. От потребления зависит уровень жизни, а уровень жизни определяет экономическую эффективность, которая, в свою очередь, ведёт к экономическому процветанию.

Планирование семейного бюджета

Немало семей за несколько дней до получки обнаруживает, что в доме вдруг закончились всякие деньги, за исключением разве что мелочи на проезд. Весь парадокс ситуации, как правило, заключается в том, что и муж, и жена могут зарабатывать весьма прилично, а денег все равно не хватает.

Весь парадокс ситуации, как правило, заключается в том, что и муж, и жена могут зарабатывать весьма прилично, а денег все равно не хватает.

Что делать? Выручить может детальный учет финансов, а это значит – планирование и последующее соблюдение семейного бюджета.

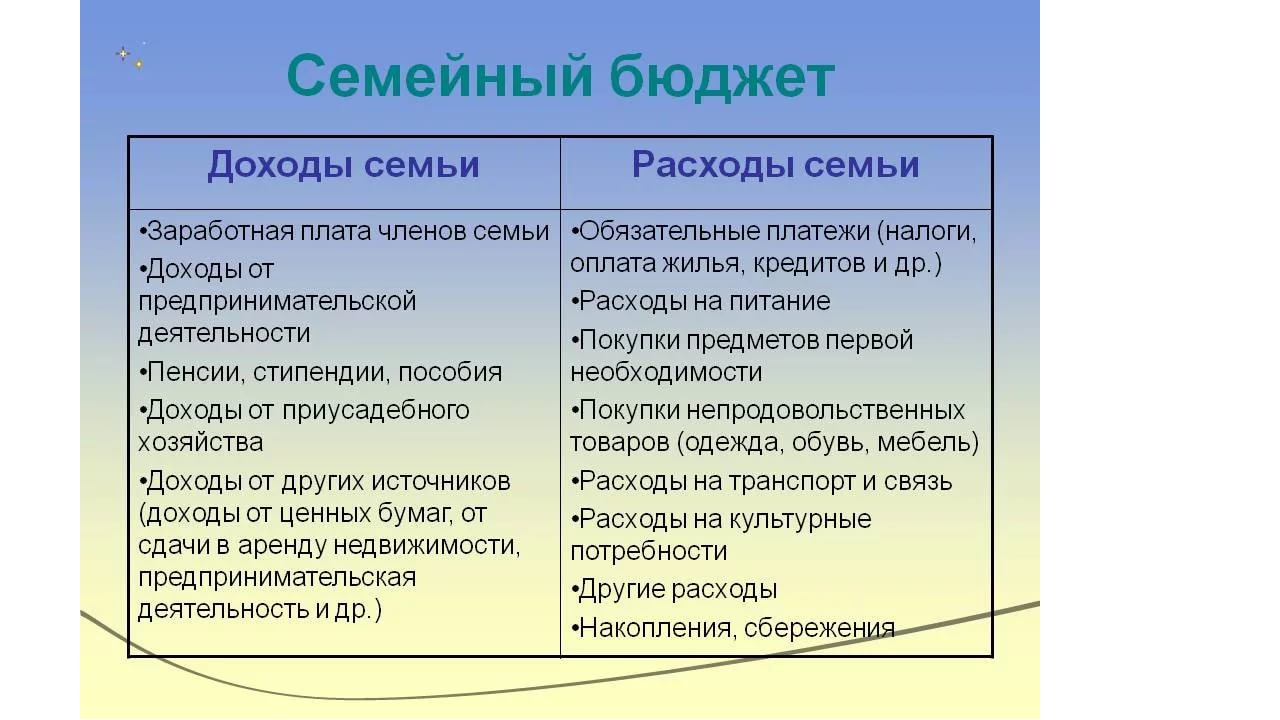

Семейный (домашний бюджет) — это разница между всеми доходами и расходами Вашей семьи. В простейшем варианте — это финансовый план, который представляет собой список статей доходов и расходов с установленными ограничениями на некоторый период в будущем (чаще всего, на месяц или год).

Основная задача при составлении бюджета семьи — правильно распределить ожидаемые доходы за будущий период по различным расходным статьям: обязательные счета и расходы, продукты, одежда, транспорт, развлечения, инвестиции и т.п.

Цель составления семейного бюджета — контроль над финансовым положением семьи, достижение поставленных финансовых целей (квартира, машина, образование детей, пенсия, отдых), уменьшение незапланированных и ненужных расходов, осознанное планирование будущих покупок, формирование внутренней финансовой дисциплины. В конечном счете, Вам станет понятно, откуда Ваши деньги появляются, сколько их, и на что вы их тратите.

В конечном счете, Вам станет понятно, откуда Ваши деньги появляются, сколько их, и на что вы их тратите.

Создание семейного бюджета, возможно, не подходит на роль самой захватывающей вещи в мире, но, тем не менее, жизненно важно в сохранении вашего финансового благополучия.

1) Для начала вам необходимо составить четкое представление о своих доходах. Сколько, когда и где вы получаете. Причем желательно это сделать не только на месяц, но попробовать просчитать и целый год.

Запишите все свои источники дохода. Если вы работаете дополнительно или имеете какие-нибудь внешние источники дохода, убедитесь, что записали их также.

2) Сделайте список ежемесячных расходов. Вы должны четко себе представлять структуру своих расходов. Не только на месяц, но и на сроки до года и более. Это важно для домашнего бюджета. Так как все крупные расходы необходимо планировать заранее. Их можно равномерно распределить по времени, не отвлекая больших сумм из месячных доходов.

Составьте список всех ожидаемых расходов, которым вы планируете в течение месяца. Он включает: оплату кредита, автомобильные платежи, страхование автомобилей, еда, бытовые расходы, развлечение, резерв или сбережения, короче все, на что вы тратите деньги.

3) Расходы разбейте на две категории: постоянные и переменные.

Постоянные расходы — те, которые вы платите, каждый месяц и без оплаты которых вам будет не обойтись никак. Например, такие как ваш кредит или арендная плата, коммунальные платежи, кабельное и интернет, и так далее. Эти расходы по большей части являются существенными и слабо изменяются.

Переменные расходы – расходы, которые будут изменяться из месяца в месяц, и включать пункты, такие как еда, бензин, развлечения, пойти куда-нибудь поесть и подарки. Эта категория будет важна, для внесения изменений.

4) Посчитайте свой ежемесячный доход и ежемесячные расходы. Если в результате получите доходы больше расходов, вы на правильном пути. Это означает, что вы можете распределить излишние средства по наиболее требуемым статьям вашего бюджета, таким как сбережения или переплата по кредиту, чтобы выплатить долг быстрее. Если же получилось, что расходы больше доходов, это означает, что нужно сделать некоторые изменения.

Если в результате получите доходы больше расходов, вы на правильном пути. Это означает, что вы можете распределить излишние средства по наиболее требуемым статьям вашего бюджета, таким как сбережения или переплата по кредиту, чтобы выплатить долг быстрее. Если же получилось, что расходы больше доходов, это означает, что нужно сделать некоторые изменения.

Если расходы превысили вашу доходную часть, то необходимо обратить внимание прежде всего на переменные расходы, чтобы найти в них статьи для сокращения. Так как эти расходы являются обычно существенными, должно быть легко, сократить несколько долларов в нескольких статьях, чтобы приблизить вас к равенству доходов и расходов.

5) А теперь, введите правило осуществлять контроль за своим семейным бюджетом постоянно. Важно вести ваш бюджет на регулярной основе, чтобы удостовериться, что вы остаетесь на плаву. После того как прошел первый месяц выделите минуту, чтобы сесть и сравнить фактические затраты против того, что вы запланировали в бюджете. Это покажет вам, где вы преуспели и где вы, возможно, должны скорректировать бюджет.

Это покажет вам, где вы преуспели и где вы, возможно, должны скорректировать бюджет.

Можно завести правило «ежедневного семейного бюджета». Разделите выделенную на месяц сумму на количество дней в месяце. Например, потратить можно определенную сумму в день. Потратили больше – сэкономьте завтра. Единственно, не старайтесь экономить на всем подряд. Никогда не экономьте на полноценном питании, отдыхе и образовании.

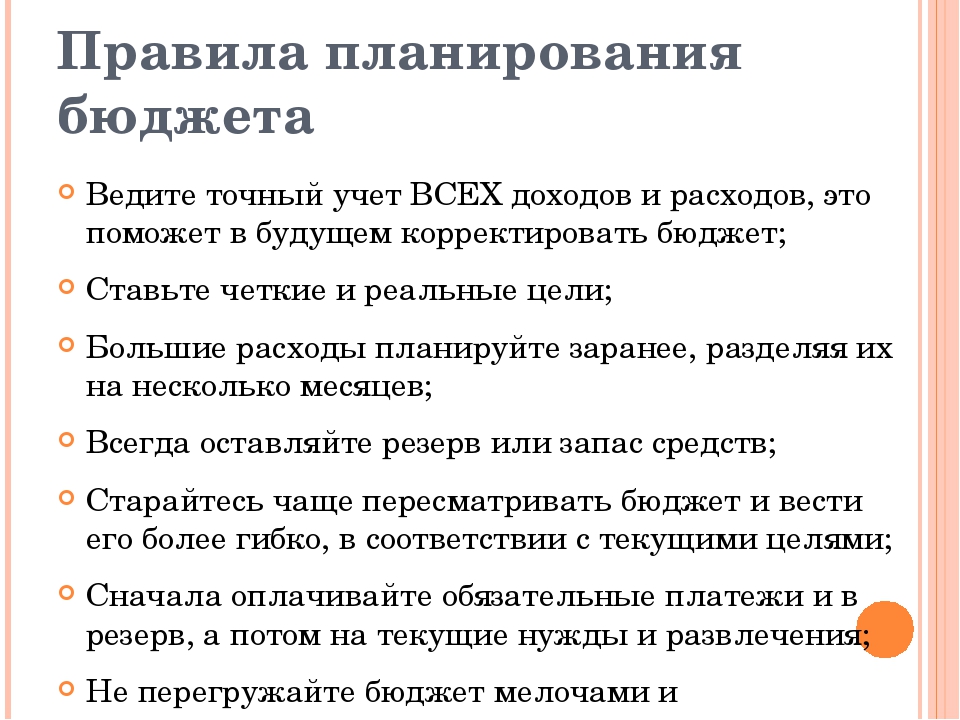

Вообще же, при ведении семейного бюджета важно придерживаться, прежде всего, следующих правил:

а. Внимательно записывайте все траты за месяц. Проанализировав их, вы сможете понять, какие расходы можно сократить, и отложить появившиеся свободные деньги на отпуск или крупную покупку.

б. Планируйте абсолютно все покупки. Это касается и крупных приобретений, и мелочей типа бытовой химии или средств гигиены.

в. Оставляйте определенную сумму на непредвиденные расходы. Не стоит сходить с ума на почве экономии и отказываться от развлечений и походов в кафе. Все стоит делать в меру.

Все стоит делать в меру.

г. Заручитесь поддержкой всех членов семьи. Все члены семьи должны быть в одной команде. В противном случае ничего не получится.

д. Поставьте себе цель. Кому-то регулярное планирование бюджета может показаться скучным и нудным занятием, однако, если впереди вы будете видеть большую цель — покупку квартиры, машины, накопление стартовых капиталов, вам будет гораздо легче втянуться в рутинный процесс записи расходов и трат.

Дополнительно, стоит отметить, что сейчас появилось немало электронных программ ведения семейного бюджета. Из наиболее известных: «Домашняя бухгалтерия», «Домашние финансы — бухгалтерия для дома», «Family», «AceMoney», «Учет наличных» и другие.

Программы по учету личных финансов можно скачать в Интернете.

Выбирая программу, обратите внимание на простоту ее использования, возможность получения отчетов за конкретный период и возможность архивирования данных. Тогда информация о выплатах по кредитам и динамика изменения доходности по разным финансовым инструментам будет всегда у вас под рукой.

Программы помогают вести полный учет доходов и расходов, планировать затраты, составлять подробные отчеты о состоянии бюджета и даже рисовать диаграммы. В них предусмотрены подкатегории (продукты, одежда, рестораны и прочее), позволяющие вести отдельный учет по каждому виду затрат. В конце месяца семья может не просто суммировать расходы, а увидеть, на какие конкретно товары и услуги ушло больше всего денег.

Удачного Вам планирования семейного бюджета!

Как составить семейный бюджет: планирование

Здравствуйте, наши читатели! Согласитесь, распоряжаться деньгами семьи в экономически трудные дни — нелегкая задача. Поэтому важно знать, как составить семейный бюджет, его ведение и планирование? Как учитывать расходы и доходы всех денежных средств семьи и семейного бюджета также чего нельзя допускать при его планировании?

Так как я домохозяйка мы всегда жили только на средства, зарабатываемые мужем, поэтому без четкого бюджета нам не обойтись. Имея немалый опыт ведения семейного бюджета, хочу поделиться с вами 5 советами, помогающим уменьшить расходы семьи, а также показать фото примерной таблицы по составлению семейного бюджета.

Имея немалый опыт ведения семейного бюджета, хочу поделиться с вами 5 советами, помогающим уменьшить расходы семьи, а также показать фото примерной таблицы по составлению семейного бюджета.

Словосочетание «семейный бюджет», вероятно, имеет столько же поклонников, как словосочетание «полезное питание». Понимаешь, что хорошо и полезно, но не испытываешь желания лишать себя вкусняшек. Поэтому хорошо продуманный семейный бюджет побуждает использовать свои деньги там, где это имеет наибольший смысл.

Почему семье нужен бюджет

Некоторые семейные пары могут спросить: «Для чего мне нужен бюджет, если до сих пор мы благополучно обходились без него?». Ответ: потому что покупная способность ваших денег все больше уменьшается, а также чтобы стать успешными людьми.

Поскольку, все деньги мирового хозяйства «запутаны в долгах», то покупная способность местной валюты постоянно падает. В последнее время, учитывая западные санкции, мы часто слышим призыв: «Нужно приспосабливаться к нашим средствам и возможностям, а не к нашим мечтам».

Английская пословица гласит: «выкройка зависит от материала». Это значит, семья не должна тратить больше, чем она имеет денег. Семье нужен правильно составленный домашний бюджет, чтобы как-то контролировать имеющиеся в ее распоряжении средства с целью их правильного распределения. Чтобы можно было оплачивать питание, одежду, квартплату, а также отопление, транспортные издержки. Заботиться о медицинском обслуживании, образовании, отдыхе.

Как правильно составить семейный бюджет

Составление бюджета — не столь трудное или неприятное дело, как кажется, на первый взгляд. Просто нужно подойти к этому вопросу положительно. Такой бюджет можно создать даже без электронных программ, например, на бумаге в вечернее время. Главное — сосредоточиться на двух пунктах:

- Конкретизация (конкретно и подробно расписаны все статьи планируемых расходов, доходов).

- Реальный бюджет, то есть для реального мира без иллюзий или «авось».

С чего предпочтительней начать составление семейного бюджета?

- Срок на который он составляется — от месяца до года (лучше иметь два — на месяц и год).

- Предварительного устного анализа.

Устный анализ

Он начинается с основного вопроса: чего нельзя допускать при планировании семейного бюджета? Ответ: чтобы наши расходы превышали все доходы семьи. Если это не учитывать, то финансовое положение семьи будет критичным. Поэтому обратите внимание на следующие шаги нашего анализа:

Шаг 1. Обсудите ваши финансовые цели и свои приоритеты.

Начните обсуждать эти вопросы с вашим брачным спутником как можно раньше, так как ваши приоритеты могут отличаться. Обсуждая, отделите свои предпочтения от семейных потребностей. Например, один из вас может настаивать на пенсионных накоплениях, тогда как другой может убеждать сосредоточиться на погашении задолженности по ипотеке, кредиту.

Возможно, каждый из супругов захочет использовать часть денег на личные еженедельные нужды, но другой не согласится с этими затратами. Поэтому составление бюджета начинается с основ — затраты на жилье, продовольствие, детей, медицинские и транспортные издержки, погашение кредита (если есть). Всё это поможет избежать скандалов из-за нехватки денег в семье.

Всё это поможет избежать скандалов из-за нехватки денег в семье.

Вам будет интересно прочитать: 6 советов, помогающих избежать семейных скандалов из-за нехватки денег.

Шаг 2. Составьте план на будущее.

Большинство молодоженов планируют со временем приобрести собственное совместное жилье. Может быть, семья планирует в будущем начать собственное дело или мечтает дать ребенку престижное обучение, для всего этого нужны немалые деньги. Поэтому обсуждение плана на будущее поможет увидеть, например, как ваши личные цели или желания вписываются в общую картину ведения семейного бюджета. Это может помочь не совершать необдуманных приобретений, вложений.

Совет: Решите между собой без чего вы можете прожить, от чего можете отказаться, уменьшив, таким образом, будущие расходы. Результаты устного анализа запишите на бумаге.

Теперь распишите список планируемых доходов и расходов.

Доходы и расходы семьи

Шаг 1. Подсчитайте сначала среднемесячный доход, который получает семья.

Для этого вы должны сложить все доходы членов семьи, написав список всех ваших совместных источников дохода, которые вы ожидаете в течение года. Сюда включается зарплата, проценты от банковских вкладов, премии, денежные подарки и даже деньги, полученные с каких-то планируемых распродаж.

Шаг 2. Напишите список всех ваших ожидаемых расходов.

1). Начните с обязательных фиксированных затрат — электричество, газ, аренда, ТВ, связь (все коммунальные услуги) + оплата за учебу также погашение ипотеки, кредита.

Совет: Соберите копии всех прошлогодних коммунальных оплат, подсчитайте их общую сумму, разделив на 12 месяцев. Это поможет высчитать примерную сумму, ежемесячных коммунальных растрат из семейного бюджета.

2). Ежемесячные затраты на продукты питания, газеты и другие вещи, за которые вы, платите наличными каждую неделю. Сложили все расходы? Как обстоит дело с транспортными издержками и расходами на одежду, химчистку, текущие мелкие ремонты? Эти затраты часто забывают.

3). Составьте список всех переменных растрат, сумма которых может меняться от месяца к месяцу.

Например, стоимость продуктов, промтоваров, одежды, или питание в общественных местах. Многие люди недооценивают этот совет. А он помогает увидеть, когда лучше, выгодней всего делать оптовые закупки продуктов питания или промтоваров и одежды.

Примечание: к переменным расходам также относятся расходы на развлечения, отдых, хобби, садоводство и другие покупки, от которых при необходимости можно отказаться. Это область расходов, где легче всего экономить, когда недостаточно доходов, чтобы покрыть свои планируемые затраты.

4). Счета подлежащие оплате один раз в год, например, налог на имущество и страховка автомашины. Разделите это на 12 — для получения месячной суммы. Как велики теперь общие издержки за месяц?

5). Добавьте к расходам сбережения (на черный день). Многие финансисты советуют иметь отложенную сумму размером полугодичного семейного бюджета. При потере работы эта сумма позволит семье не столкнуться с критической ситуацией — полностью «сев на мель», пока все ищут работу.

При потере работы эта сумма позволит семье не столкнуться с критической ситуацией — полностью «сев на мель», пока все ищут работу.

Совет: Начните откладывать в сбережения примерно 10 % вашего ежемесячного, чистого дохода.

6). Затем сложите все планируемые расходы семьи. Теперь семья может сравнить сумму доходов за месяц со своими расходами. Что вы при этом узнаете? Достаточно ли у вас денег для оплаты семейных счетов и примерную месячную сумму свободных денег. Это и будет та сумма, которую вы можете ежемесячно расходовать — не более.

Предлагаю посмотреть видео о планировании финансов семьи. Всегда интересно смотреть практические наработки других.

5 советов как уменьшить расходы семейного бюджета

- Регулярно сравнивайте общий ежемесячный доход семьи с расходами, чтобы вовремя внести любые изменения в бюджете.

Если вы обнаружите, что общая сумма всех расходов превышает доход, то стоит принять поправки, урезав затраты.

Если вы обнаружите, что общая сумма всех расходов превышает доход, то стоит принять поправки, урезав затраты. - Составьте таблицу планируемых расходов на год в начале года (фиксированных, примерные ежемесячные растраты, ежегодный налог и планируемые сбережения) с доходами. Об этом нужно обязательно позаботиться в начале года, чтобы не пришлось рассматривать вопрос о сокращении расходов в конце года. Это поможет избежать вынужденных платежей или долгов при неожиданных ситуациях.

- На протяжении месяца записывайте в блокнот каждую потраченную копейку (мы втроем делали это несколько месяцев, записывали даже деньги, потраченные на стаканчик чая). Когда добросовестно отмечаешь все потраченные деньги, даже мелочи, то затем легче понять куда деваются «неуловимые» денежки.

- Хорошее «правило большого пальца» — если вы не можете позволить себе оплатить все планируемые покупки к концу месяца, тогда они не должны быть сделаны.

- Что если вы установили, что неспособны своими доходами покрыть все издержки? Сосредоточьтесь на том, что семья может себе позволить — только самое необходимое.

Вас заинтересует: Как сэкономить на продуктах в кризисное время?

Правила и советы экономии семейного бюджета

Таблица семейного бюджета

Составьте таблицу примерно похожую на фото ниже.

- В столбике «Расходы» ограничьтесь только главными разделами: «еда, жилье, одежда». Стоит включить и соответствующие подразделы: к еде — «еда вне дома, бакалея». Любите гостей? Впишите в таблицу подраздел — «гости»

- Раздел «жилье» поделите на подразделы: «аренда, ипотека, коммунальные услуги».

- Раздел «одежда» на подразделы: «ремонт старой, покупка новой»

- Расчерчивая таблицу, не забудьте раздел «оплата страховки и налоги».

- Важный раздел в столбце «Расходы» — «сбережения».

- В столбце «Фактически затрачено» вписывайте все растраты, которые вы совершили за день.

- Столбик «Нужно» вписывайте, нужна ли вам эта вещь или это под сомнением. Это поможет уберечь от неоправданных растрат, особенно когда сумма денег в столбце «Всего выделено» больше вашего дохода.

Совет: Расходы полезно разбить по таким категориям: «необходимые, под сомнением, ради удовольствия».

Проанализировав все планируемые затраты, проставьте в столбике «Нужно», напротив категории «необходимый расход» букву — «Н». В категории «под сомнением» — вопросительный знак «?». Букву «У» напротив категории «ради удовольствия».

Помните: нельзя допускать, чтобы сумма в столбце «Всего выделено» была больше месячного дохода. При необходимости отказывайтесь от расходов, отмеченных «?» и «У». Это поможет отбрасывать ненужное, когда понимаете, что сейчас это слишком дорогое для вас удовольствие. Важно чтобы таблица отражала ваши привычки и предпочтения.

Заключение

Правильно вести семейный бюджет — не означает необходимость больше зарабатывать или меньше тратить. Речь о том, чтобы правильно составить бюджет семьи, согласовав заранее доходы и расходы таким образом, чтобы было возможно вести приятную жизнь.

Составление семейного бюджета

Итак, вы решили составить семейный бюджет. Если вы не знаете что это такое, то вам сюда.

Если вы не знаете что это такое, то вам сюда.

Предварительная подготовка.

Вы думаете это первый шаг работы с бюджетом? Вы ошибаетесь, давайте вспомним, с какой целью составляется семейный бюджет? Вспомнили? Первый шаг — это определение финансовых целей, если они не определены, то вам бюджет вряд ли понадобится.

Если вы со всем разобрались и цели вам ясны, то делаем следующий шаг.

Как же правильно составить семейный бюджет?

Составить — это значит определить из чего состоит наш бюджет. Это не планирование бюджета — это совсем про другое.

Наш бюджет глобально состоит:

- из доходов и расходов, это раз,

- из тех, что эти доходы и расходы совершает это два.

Если же это все «приземлить», то нужно определится:

- со статьями доходов и расходов. Можно их называть категориями, группами, видами и, наконец, типами поступлений и затрат. Однако в финансовом мире устоялось название «статья», поэтому мы будем пользоваться именно этим термином, хотя иногда для красоты языка будем употреблять и другие.

- с участниками бюджета. Кто-то вообще не имеет представления кто это такие, однако это очень важный момент, если его не проработать, то это может стать причиной краха семейного бюджета.

Да, и надо определиться со способом ведения бюджета — это не является частью бюджета, но это инструментарий, который позволит нам работать с финансами наиболее эффективно и комфортно, но об этом уже в другом материале.

После этого можно переходить к планированию семейного бюджета.

Определение статей доходов и расходов.

Для того, что бы заниматься бюджетом нужно определить группы поступлений и затрат, на которые мы будем распределять все доходы и расходы.

Под группами понимается объединение всех расходов, по какому-то признаку, например, группа «развлечения», по договоренности в нее могут входить все затраты на походы в кино, театры, кафе, рестораны, дискотеки, клубы и так далее.

Эти группы нужны для контроля, что деньги под данную статью зарезервированы и для ограничения расходов по определенным статьям расходов. Отсюда делаем вывод, что список групп должен содержать только то, что мы хотим контролировать.

Отсюда делаем вывод, что список групп должен содержать только то, что мы хотим контролировать.

Количество и детализация статей зависят от многих факторов. Понимание того, что нужно, а что нет из этих групп придет только с опытом. В каждом бюджете может быть свое индивидуальное разделение на группы. И даже с течением времени в бюджете одной и той же семи группы могут появляться и исчезать.

Ну, а если вы только учитесь, то начинать надо с малого. То есть количество групп не должно быть большим и они должны быть укрупнены.

Важно соблюдать правило, что все доходы и расходы должны быть распределены по группам.

|

Примеры групп доходов:

|

Примеры групп расходов:

|

Причем группы могут делиться на подгруппы, например, продукты делятся на молочные, мясные, сладости и др.

Еще раз отметим, что начиная работать с бюджетом очень желательно ограничиться небольшим количеством групп — это существенно облегчит вашу работу по привыканию к бюджету и к его пониманию.

Например, для начала группы могут быть такие:

Доходы

|

Расходы

|

Статьи «прочие доходы» и «прочие расходы» обязательны для каждого бюджет, потому что совершенно нет необходимости по некоторым доходам/расходам создавать отдельные статьи.

В дальнейшем, вы будете пытаться понять, а что же у вас накапливается в этих волшебных группах «прочие …» и при необходимости выделять какие-то новые группы, которые хотите контролировать.

Из приведенного примера можно понять, что цель ведения данного бюджета — это накопления денег на отпуск — эта статья расходов находится под контролем. Так же в этом примере в обязательном порядке резервируются деньги на коммунальные платежи, продукты и одежду.

Участники бюджета

Когда мы говорим про то, что семейный бюджет — это главный финансовый документ семи — это означает, что он оказывает влияние на каждого члена семьи. Но все ли члены семьи при этом должны участвовать в работе с бюджетом? Конечно нет.

С семейным бюджетом работают участники бюджета — это лица принимающие решение о том, тратить деньги, взятые из этого бюджета, или нет.

В обычной семье с несовершеннолетними детьми, как правило, участниками бюджета являются мама и папа. Потому что все решения по поводу покупок совершаются ими.

Но ведь ребенок тоже может пойти и купить себе мороженое, пирожок или билет в кино. Да, может, но он, либо действует с разрешения родителей (если он еще мал) или же принимает решение, но в рамках своих карманных денег, а это уже его личный бюджет (хотя он этого может и не осознавать), а в семейном бюджете есть статья расходов — «карманные деньги ребенка».

Сложнее с определением участников обстоят дела тогда, когда дети подрастают и начинают сами зарабатывать, вносить вклад в общий семейный. Или когда семья живет вместе с чьими-то родителями.

В этих ситуациях обязательно нужно определять границы бюджетов и их участников.

Если взрослый ребенок, который уже живет своей самостоятельной жизнью живет с вами, то вы должны принять решение:

- либо вы его продолжаете содержать — тогда ваш семейный бюджет только ваш, а то что зарабатывает ребенок — это его личный бюджет.

- либо вы договариваетесь о том, что ребенок какую-то сумму заработанных денег вносит в семейный бюджет, а остальное оставляет себе (формируется раздельный семейный бюджет, по отношению к ребенку). В этому случае ребенок является участником, если он принимает самостоятельное участие в семейных покупках (т. е. принимает решение покупать/не покупать). Если он в этом не участвует, то он может и не являться участником бюджета.

- либо вы вместе с ребенком ведете единый семейный бюджет (общий, а лучше смешанный), в этом случае он полноправный участник бюджета.

Зачем нам определять участников бюджета? Это важно, потому что они имеют определенные права и обязанности.

Участники имеют право:

- участвовать в планировании и принятии бюджета

- знакомиться с текущим состоянием исполнения бюджета

- участвовать в анализе исполнения бюджета

- самостоятельно принимать решение о совершении расхода в соответствии с выделенными суммами на определенную статью.

Участники обязаны:

- обеспечить отражение в бюджете все совершенных в рамках бюджета расходов (либо самостоятельно, либо через назначенного ответственного). Звучит очень серьезно, потому-что это действительно важная обязанность. Как ее правильно обеспечить мы рассматриваем в материале «Исполнение бюджета»

- участвовать в планировании и принятии бюджета

- осуществляя расходы принимать во внимание оставшиеся суммы на тех статьях, по которым совершается расход, с целью недопущения перерасхода средств.

Важно! Ни кто кроме участников бюджета не имеет права принимать решения о совершении каких-либо затрат в рамках бюджета.

Для исполнения обязанностей и прав каждый участник должен понимать тот способ ведения бюджета, который применяется.

Как видим, участником семейного бюджета быть не просто, поэтому каждый должен это осознавать.

Успехов вам и достижений.

С уважением к вам и вашим финансам, Андрей.

Простое руководство по созданию эффективного семейного бюджета

Отслеживание этих постоянно меняющихся расходов часто является самой большой проблемой — переход от дневного ухода к детским расходам на оплату учебы в колледже, профессиональном училище или переезд — непросто!

Ответ — семейный бюджет. В семейном бюджете обычно больше категорий, чем в личном бюджете (и часто с несколькими доходами), но его цель та же самая: помочь вашей семье успешно распоряжаться своими деньгами, чтобы вы никогда не пропустили счет или не рискнули получить задолженность в случае чрезвычайной ситуации.

В нашем справочнике по семейному бюджету мы подробно рассмотрим, что такое семейный бюджет, и расскажем, как создать самый лучший для своей семьи. Продолжайте читать, чтобы узнать больше.

Что такое семейный бюджет?

Семейный бюджет — это система, которая показывает, как ваши деньги (иначе говоря, ваш доход) распределяются между различными расходами, такими как аренда, оплата автомобиля и оплата кредитной картой. Ваши деньги разделены на разные «корзины» или категории, включая доходы и расходы. Цель семейного бюджета — помочь вам тратить меньше, чем вы зарабатываете.

Так чем же семейный бюджет отличается от бюджета человека или пары? Семейные бюджеты часто бывают более сложными, потому что они часто включают большее количество как постоянных, так и переменных расходов. В частности, сложно предсказать переменные расходы, такие как медицинские счета, расходы на возвращение в школу, подгузники, детский сад, детские смеси, спортивное снаряжение и тому подобное.

Категории вашего семейного бюджета также будут зависеть от возраста вашей семьи и дохода, который вы получаете. Если ваши дети еще младенцы или малыши, вам будет больше интересно платить за подгузники и молочную смесь, чем планировать бюджет для удовлетворения аппетитов. мальчиков-подростков, домашних животных или учебников.Ваш бюджет меняется вместе с ростом вашей семьи!

Зачем нужен семейный бюджет?

Независимо от того, есть ли у вас три члена семьи, четыре или больше (учитывайте всех, кто зависит от вашего дохода, включая детей вне дома, взрослых и т. Д.), Создание бюджета поможет всей вашей семье добиться финансового успеха.

Вот несколько причин, по которым создание семейного бюджета необходимо (и замечательно). Семейный бюджет

- указывает, сколько ваша семья может ежемесячно тратить на предотвращение долгов;

- учит всех членов семьи ценить деньги;

- поможет сэкономить на крупные расходы в будущем;

- дает общее представление о том, сколько у вашей семьи долга и как этот долг влияет на ваше коллективное финансовое будущее; и

- помогает держать финансы вашей семьи наготове к чрезвычайным ситуациям.

Другими словами, семейный бюджет — это ключевая стратегия, обеспечивающая финансовое благополучие вашей семьи — сейчас и в будущем.

Что необходимо учитывать при составлении семейного бюджета

Прежде чем приступить к созданию семейного бюджета, стоит понять, какие элементы следует включить.

По данным Института экономической политики, семейный бюджет обычно состоит из семи компонентов: жилье, питание, уход за детьми, транспорт, здравоохранение и другие предметы первой необходимости (например,г., одежда и развлечения), а также налоги. Мы можем разделить эти компоненты на четыре категории:

- Фиксированные расходы : Эти расходы включают статьи, которые стоят одинаково каждый месяц — суммы остаются стабильными, поэтому вы точно знаете, какую часть своей зарплаты и зарплаты вашего партнера вам нужно направить на эти расходы (например, ипотека / аренда, автомобиль оплата).

- Переменные расходы : Переменные расходы (например, продукты, коммунальные услуги) колеблются от месяца к месяцу.

Например, ваши семейные счета за отопление в январе, вероятно, намного выше, чем в июле. (Узнайте больше о финансировании своих расходов в простой учетной записи здесь!)

Например, ваши семейные счета за отопление в январе, вероятно, намного выше, чем в июле. (Узнайте больше о финансировании своих расходов в простой учетной записи здесь!) - Долг : Долг может быть любым, от остатка на кредитной карте до студенческих ссуд. Эффективный бюджет поможет вам выяснить, как погасить любой общий долг (и избежать долгов, на которые в дальнейшем могут попасть ваши дети).

- Цели : Финансовые цели вашей семьи должны быть путеводной звездой при принятии решений о бюджете.Это могут быть краткосрочные и долгосрочные цели, такие как «Сэкономьте 300 долларов на непредвиденные обстоятельства в течение шести месяцев» или «Выплатите автокредит за два года». Настройка целей в простой учетной записи может помочь вам не сбиться с пути к достижению этих финансовых показателей.

Обо всех этих категориях важно помнить при подготовке к формированию бюджета. Также найдите время, чтобы определить любые категории, которые могут быть уникальными для вас (например, расходы, связанные с прошлым браком, уходом за стареющими родителями и т. Д.).

Д.).

Варианты управления бюджетом

Удержание бюджета может быть огромной проблемой. Но знаете что? Эксперты по бюджетированию придумали ряд методов (которые можно использовать по отдельности или все вместе), чтобы упростить управление вашим бюджетом. Вот три популярных семейных бюджетных системы:

- Денежно-конвертная система : С помощью этого бюджета вы разделяете свой доход на счета и повседневные расходы. После оплаты счетов вы берете оставшиеся деньги (наличными) и делите их на конверты с пометкой для разных расходов, например «Продукты» и «Трата денег».Это могут быть виртуальные конверты (как в вашем Простом счете) или настоящие конверты с наличными.

- Бюджет с нулевой базой : «Дайте каждому доллар за работу» — вот мантра этого типа бюджета. При этой стратегии ваш доход за вычетом ваших расходов и сбережений всегда должен быть равен нулю.

- Бюджет 50/30/20 : С этим бюджетом вы и ваш партнер в идеале берете свои зарплаты и делите их 50/30/20: 50% вашего двойного дохода идет на «Потребности» (например, аренда), 30% идет в сторону «Хочет» (напр.

g., вечер в семейном ресторане), а 20% идут на «Сбережения и долги» (например, погашение остатков по кредитной карте).

g., вечер в семейном ресторане), а 20% идут на «Сбережения и долги» (например, погашение остатков по кредитной карте).

Каждый из этих подходов дает вам возможность заняться управлением бюджетом и может значительно упростить достижение ваших финансовых целей, особенно если вы используете их вместе. Например, использование системы денежных конвертов может упростить соблюдение бюджета с нулевой базой, гарантируя, что все ваши деньги будут работать на вас как можно усерднее, в то время как бюджет 50/30/20 обеспечивает основу для точного знания как распределить ваш общий доход между конвертами.

Протестируйте эти различные стратегии, используя наши бесплатные шаблоны электронных таблиц бюджета, чтобы узнать, что лучше всего подходит для конкретных потребностей вашей семьи!

Как сформировать семейный бюджет

Теперь, когда вы знаете основы, готовы ли вы создать свою собственную? Прежде чем паниковать, помните, это не сложно. Повторяю: это несложно (по крайней мере, не должно быть). Семейный бюджет просто помогает вам успевать за тем, сколько денег вы приносите каждый месяц и сколько вы тратите — он должен быть настолько сложным или простым, насколько вы сможете удовлетворить потребности своей семьи.

Семейный бюджет просто помогает вам успевать за тем, сколько денег вы приносите каждый месяц и сколько вы тратите — он должен быть настолько сложным или простым, насколько вы сможете удовлетворить потребности своей семьи.

Работая над бюджетом, всегда помните о конкретной семейной ситуации. Каждая семья устроена немного по-своему и имеет свои основные переменные расходы, такие как общие расходы на опеку, уход за престарелым родителем или другим взрослым иждивенцем или хронические медицинские проблемы. Важно с самого начала включить эти повторяющиеся расходы в свой бюджет, чтобы вы могли составить точный обзор и вам не пришлось перестраивать все заново позже.

Построение семейного бюджета можно разбить на следующие простые этапы:

Шаг 1. Посмотрите на доход своей семьи.

Первым шагом является определение дохода — знание того, сколько ежемесячно зарабатывает ваша семья. Войдите в свой банковский счет. Посмотрите, сколько денег вы и ваш партнер приносите, и укажите надежный ежемесячный доход (то есть то, что вы определенно ожидаете зарабатывать каждый месяц).

Это могут быть зарплаты от работы на полную ставку и заработок от побочной суеты (например, возможно, вы продаете товары на Etsy), а также заработок от работы с частичной занятостью. Если у вас или вашего партнера нерегулярный доход, не беспокойтесь. Придумайте средние значения или оценку дохода за месяц.Вы можете корректировать ежемесячно.

Шаг 2: Подсчитайте свои домашние расходы.

Помните постоянные и переменные расходы? Этот шаг требует большого внимания с точки зрения семейного бюджета (в основном потому, что существует много потенциальных расходов). Во-первых, посмотрите на ваши фиксированные домашние расходы (т. Е. Расходы, которые обычно не меняются). Для семьи это может быть следующее:

- Аренда

- Автоплаты

- Страховые взносы

- Платежи по кредитной карте

Затем просмотрите свои банковские выписки, чтобы узнать, сколько вы потратили в прошлом месяце на переменные расходы, такие как продукты, лекарства, электричество (дети снова забыли выключить свет), подгузники (если у вас есть ребенок) и транспорт. расходы.

расходы.

И последнее, но не менее важное: подсчитайте свои «дискреционные расходы» — это расходы, которые не совсем необходимы, но делают жизнь немного ярче, например, брать семью в кино или ходить вместе поесть (в вашем Простом аккаунте это будет ваш Safe-to-Spend). Вместе со всеми своими расходами запишите товар / услугу и сумму в долларах.

Шаг 3: Рассчитайте свой чистый доход.

Хорошо, пора посмотреть, как сейчас обстоят дела у вашей семьи в финансовом отношении, чтобы вы могли определить свою стратегию составления бюджета.Все, что вам нужно сделать, это вычесть общие ежемесячные расходы, рассчитанные на последнем этапе, из общей суммы получаемой вами зарплаты. В результате ваш чистый доход .

Если число положительное, это хорошие новости. Это означает, что вы тратите меньше, чем зарабатываете. Оставшиеся деньги можно направить на сбережения или в долг.

Если число отрицательное, ваша семья тратит больше, чем зарабатывает. Хотя это определенно не идеально, это поправимо (и в чем вам поможет ваш бюджет!).Вашей семье необходимо сократить расходы и по возможности увеличить доход. Стратегии выплаты долга также будут важны.

Хотя это определенно не идеально, это поправимо (и в чем вам поможет ваш бюджет!).Вашей семье необходимо сократить расходы и по возможности увеличить доход. Стратегии выплаты долга также будут важны.

Подсказка : Откройте совместный текущий счет со своим партнером, чтобы управлять своими двойными доходами и расходами.

Шаг 4: Составьте список финансовых целей семьи.

Теперь, когда вы изучили свой доход и поняли свои текущие расходы, вы можете поставить реалистичные краткосрочные и долгосрочные цели и получить четкое представление о том, сколько времени потребуется для их достижения.

Подумайте, где вы и ваш партнер хотите быть в финансовом отношении через год. Как насчет пяти лет? Десять лет? Вот несколько примеров финансовых целей семьи, которые заставят вас крутиться:

- Краткосрочная цель : «Погасить всю задолженность по кредитной карте за два года» или «Создать семейный фонд на случай чрезвычайной ситуации за 6 месяцев».

- Долгосрочная цель : «Оплатить обучение нашего ребенка в колледже через 14 лет» или «Сохранить на пенсию через 30 лет».

Сядьте со своим партнером (и, возможно, с детьми!) И запишите от трех до пяти финансовых целей, которых вы хотите достичь для будущего своей семьи.Зная, чего вы хотите достичь и почему, вы и ваша семья с большей вероятностью будете придерживаться своего бюджета.

Шаг 5: Определите, где можно сократить расходы.

Вот в чем дело: перерасход средств мешает вашей семье сберегать и достигать ваших финансовых целей. И, как правило, семьи даже не осознают, какие расходы тратят деньги без улучшения качества вашей жизни (например, абонемент в спортзал, о котором вы забыли!). Семейный бюджет помогает выявлять и устранять эти потери, а также помогает вашей семье жить по средствам.

Чтобы сократить расходы, сначала внимательно посмотрите на свои дискреционные расходы. Не могли бы вы перестать тратить 50 долларов каждый месяц с семьей в театр и вместо этого проводить семейный вечер кино дома? Или вы могли бы сократить свои счета в ресторане за счет большего количества семейных обедов дома? Поговорите со своим партнером и детьми о направлениях расходов, которые могут оказаться слишком дорогими.

Также посмотрите на постоянные и переменные затраты, чтобы увидеть, есть ли области, в которых вы можете сократить расходы. Скорее всего, вы сможете сократить фиксированные расходы, такие как коммунальные услуги, телефонные счета или интернет-услуги.Например, возможно, позвоните своему интернет-провайдеру и спросите о рекламных предложениях. Или, для переменных расходов, внимательно посмотрите на такие вещи, как семейный счет за продукты. Возможно, сейчас самое время проверить Pinterest, чтобы найти недорогие идеи для семейного обеда.

Подайте заявку сейчас, чтобы начать банковское дело и составление бюджета с Simple!

$$$Шаг 6: Определите план выплаты долга.

Независимо от того, есть ли у вас положительный или отрицательный чистый доход, ваша семья, вероятно, вносит какие-то долги в счет. Фактически, по данным ValuePenguin, в апреле 2020 года средняя американская семья имела задолженность в размере 5700 долларов. Самый распространенный вид долгов для семей — это ипотечная задолженность и задолженность по кредитной карте. Хотя долги не всегда плохо, обычно лучше погасить то, что у вас есть, как можно быстрее.

Самый распространенный вид долгов для семей — это ипотечная задолженность и задолженность по кредитной карте. Хотя долги не всегда плохо, обычно лучше погасить то, что у вас есть, как можно быстрее.

Сядьте со своим партнером и определите, сколько у вас долгов.Укажите тип, сумму и процентную ставку. Составьте свой план выплаты долга, например, метод долга снежного кома или метод долга лавины. Сумма денег, которую вы решите вкладывать в погашение долга каждый месяц, будет отражаться в вашем семейном бюджете как отдельная статья (считайте это еще одним расходом, который нужно оплачивать каждый месяц).

Шаг 7. Вставьте эту информацию в инструмент ручного или цифрового бюджетирования.

А теперь самое интересное. Возьмите свой двойной доход и то, сколько ваша семья может реально вкладывать в ежемесячные расходы (а также в долг и сбережения).Вставьте эту информацию в систему составления бюджета, такую как блокнот, шаблон Google Sheet, программное обеспечение для составления семейного бюджета (или вашу простую учетную запись!) — поскольку это делает процесс составления бюджета автоматическим.

Повторяйте этот процесс каждый месяц со своим партнером (установите конкретную дату и время, если это поможет). После того, как вы настроили фреймворк, все, что вам нужно сделать, это отслеживать свои расходы. Сравните сумму, которую вы заложили в бюджет, с тем, сколько потратила ваша семья. Затем вы можете увидеть, достигли ли вы запланированных расходов и можете ли вы вложить еще больше денег в сбережения или в долг.

Не волнуйтесь, если ваш семейный бюджет не соответствует графику каждый месяц или если вам нужно выделить больше денег на одну категорию, а не на другую. Бюджет хорош тем, что это живой инструмент. Оно должно меняться и расти вместе с вашей семьей. Например, вы можете легко добавить еще одну позицию, чтобы охватить этого новорожденного (и поздравляем!).

Создайте бюджет, который подходит вашей семье

Создание семейного бюджета поначалу может показаться сложной задачей, особенно когда вы просто пытаетесь выжить в повседневном хаосе своей семьи (шутка, но на самом деле). И это правда, что есть над чем подумать с точки зрения расходов и даже выяснить, какие цели ставить.

И это правда, что есть над чем подумать с точки зрения расходов и даже выяснить, какие цели ставить.

Начните серьезный разговор на раннем этапе создания семейного бюджета. Это требует некоторой предварительной работы, но результаты окупятся на долгие годы.

Простая учетная запись объединяет ваши банковские инструменты и инструменты семейного бюджета в одном лице. Вы можете легко систематизировать свои доходы и расходы, устанавливать цели и отслеживать расходы — и все это встроено прямо в вашу общую учетную запись (и ваши индивидуальные простые учетные записи), что упрощает управление семейным бюджетом.Узнайте больше о бюджетировании с помощью Simple здесь.

Получите еще 12 советов по составлению семейного бюджета!

$$$Как составить семейный бюджет (простое пошаговое составление бюджета)

При всех требованиях к ведению домашнего хозяйства трудно найти время, чтобы составить семейный бюджет, особенно если сумма денег, оставшаяся в конце месяца, меньше, чем вы хотите. Важно смотреть прямо в глаза домашним финансам, потому что это единственный способ контролировать их; в противном случае они контролируют вас.

Важно смотреть прямо в глаза домашним финансам, потому что это единственный способ контролировать их; в противном случае они контролируют вас.

Чтобы научиться составлять семейный бюджет, нужно время, поэтому возьмите кофе и выделите хотя бы несколько часов. Лучше дождаться дня, когда у вас нет неотложных обязательств, чем составить ежемесячный план бюджета, который не работает.

Не позволяйте управлению капиталом нервировать вас. Начните с финансовой цели. Может быть, это выплата долга или, возможно, это фонд колледжа.Вам не нужно никому оправдывать свои финансовые цели, но это может помочь вам не сбиться с пути.

Если вы чувствуете, что весь мир лежит на ваших плечах, сделайте глубокий вдох. Мы здесь, чтобы шаг за шагом научить вас составлять семейный бюджет, чтобы вы могли меньше нервничать, больше экономить и лучше спать!

Шаг № 1) Выберите инструменты составления бюджета: бумажные или электронные?

Если вы чешете в затылке и спрашиваете себя, «Как мне начать семейный бюджет?» , просто начните с основ — какой бы инструмент составления бюджета вы ни использовали для отслеживания семейных финансов.

Использование бюджетного рабочего листа с ручкой и бумагой может быть столь же точным, как и электронные инструменты бюджетирования, но финансовое программное обеспечение, безусловно, значительно облегчает эту работу. Это также уменьшает количество ошибок.

Если вы считаете, что бумага правильная, бухгалтерская книга не стоит больших затрат и предназначена для кредитов и дебетов в ваших банковских выписках. Говоря обыденным языком, кредиты — это входящие доллары, а дебетовые — исходящие. Вам также понадобится калькулятор бюджета.

Упростите себе составление семейного бюджета с помощью упрощенного бюджетного трекера от Mint.com. Вместо того, чтобы вручную записывать и учитывать каждую транзакцию на регулярной основе, интуитивно понятное программное обеспечение создает промежуточные итоги, отслеживает фиксированные расходы, выделяет дискреционные расходы, вносит предложения и показывает, как дебет и кредит влияют друг на друга для вашей чистой прибыли.

Шаг № 2) Принесите выписки из вашего банка к столу

Все, что показывает входящие и исходящие деньги — например, отчеты о доходах из источников дохода, квитанции, проценты по студенческим займам, счета и выписки по кредитным картам — имеет место в таблице бюджета. Во-первых, разделите их на две категории: входящие и исходящие, — предлагают US News и World Report.

Во-первых, разделите их на две категории: входящие и исходящие, — предлагают US News и World Report.

Вам понадобится сумма для обеих категорий в семейном бюджете. Именно здесь многие бюджетники немного нервничают, но не беспокойтесь. Входящая сумма может быть меньше исходящей, но легкий семейный бюджет поможет вам это контролировать.

Шаг № 3) Найдите фиксированные и переменные расходы

Исходящая категория требует большего внимания после того, как вы получили общую сумму.Следующий шаг — разбиение дебета на подкатегории. Ваш семейный бюджет может включать коммунальные услуги (электричество, вода и т. Д.), Обеспеченные долги (ипотека), необеспеченные долги (кредитные карты) и дискреционные расходы (обед, одежда и т. Д.).

Один из лучших советов по составлению бюджета, который мы можем предложить: дискреционные расходы быстро накапливаются. Несколько долларов здесь за билеты в кино и еще несколько долларов за ужин в ресторане иногда составляют больше, чем фиксированный счет, который вы оплачиваете каждый месяц. Это подкатегория, в которой вы можете внести наибольшие изменения.

Это подкатегория, в которой вы можете внести наибольшие изменения.

Шаг №4) Настройка программного обеспечения бухгалтерской книги, электронных таблиц или бюджета

Теперь, когда вы овладели искусством и знаете, как планировать бюджет для своей семьи, подготовьте свои первоначальные итоги и категории, а затем добавьте все в электронную таблицу, программное обеспечение для составления бюджета или бухгалтерскую книгу. Здесь начинает формироваться бюджет. Краткосрочная цель — сделать так, чтобы ваши дебетовые (расходы) были меньше ваших кредитов (доходов).

Шаг 5) Контроль дискреционных расходов

Используя числа, выделенные черным по белому, вы можете более реалистично подойти к ежемесячному бюджету.Дискреционные расходы могут быть единственной категорией, в которой вы можете найти и направить деньги на погашение долга и накопление сбережений.

Испытанный и верный способ управлять дискреционными расходами — это метод конвертов. Деньги, которые вы выделяете на повседневные расходы, ежемесячно вкладываются в конверт — правильно, наличными. Сегодня Деньги объясняют, что с наличными деньгами вы более осведомлены и с меньшей вероятностью потратите лишние деньги.

Сегодня Деньги объясняют, что с наличными деньгами вы более осведомлены и с меньшей вероятностью потратите лишние деньги.

Контроль — это первый шаг к душевному спокойствию.

Шаг № 6) Выплата долга

Выплата долга — основная цель многих семей и может быть причиной того, что вы изучаете, как составить семейный бюджет.Единственный способ попасть туда — ежемесячно вносить хотя бы минимальный платеж. Очевидно, что выплата больше минимума сокращает долг быстрее, но это также может означать, что вы будете платить меньше процентов.

Уточните у каждого кредитора, будут ли дополнительные платежи проводиться так, как вы хотите. В некоторых случаях проценты — это фиксированная сумма, которая не меняется независимо от того, больше ли вы платите каждый месяц. Возможно, стоит получить бесплатный кредитный рейтинг, чтобы найти кредиторов и рассмотреть возможность консолидации ссуд по более низкой ставке.Если ваш кредит выглядит немного слабым, не волнуйтесь слишком сильно. Просто придерживайтесь своего семейного бюджета и сделайте приоритетной выплату долга, и ваш кредитный рейтинг начнет улучшаться.

Просто придерживайтесь своего семейного бюджета и сделайте приоритетной выплату долга, и ваш кредитный рейтинг начнет улучшаться.

Управление деньгами одновременно и просто, и сложно, но как только вы научитесь постепенно составлять семейный бюджет, получение контроля над своими финансами превратится в прогулку по парку. Вопрос только в том, чтобы знать, что вы зарабатываете, что должны и на что тратятся. Что делает его сложным, так это решение, где урезать и куда направить больше денег.Для некоторых семей долги — настоящая проблема. Без достаточного количества ресурсов долг может расти, а кредитные рейтинги — падать.

Но есть надежда.

Если платежи превышают ваши возможности и вы не можете найти дополнительных денег, вам может помочь бесплатная служба кредитного консультирования, например Национальный фонд кредитного консультирования. (Остерегайтесь услуг, которые взимают плату и обещают сократить долг.)

Реалистичный бюджет может помочь вам достичь ваших финансовых целей в отношении вашей семьи. Подпишитесь на Mint.com, чтобы бесплатно получить полный набор инструментов для составления бюджета.

Подпишитесь на Mint.com, чтобы бесплатно получить полный набор инструментов для составления бюджета.

От бюджетов и счетов до бесплатного кредитного рейтинга и т. Д. —

откроет для себя простой способ всегда оставаться на вершине.

Подробнее о безопасности

СвязанныеСоставление бюджета 101: Как расплачиваться деньгами

Если я получаю домашнюю зарплату, скажем, 2000 долларов в месяц, как я могу оплачивать жилье, еду, страховку, здравоохранение, погашение долга и развлечения, не исчерпывая денег? Это много, чтобы покрыть ограниченную сумму, и это игра с нулевой суммой.

Ответ — составить бюджет.

Что такое бюджет? Бюджет — это план на каждый доллар, который у вас есть. Это не волшебство, но оно представляет собой большую финансовую свободу и жизнь с гораздо меньшим стрессом. Вот как его настроить.

Как распределять деньги

Рассчитайте свой ежемесячный доход, выберите метод составления бюджета и следите за своими успехами.

Попробуйте правило 50/30/20 в качестве простой основы бюджетирования.

Позвольте до 50% вашего дохода на нужды.

Оставляйте 30% дохода на нужды.

Направляйте 20% своего дохода на сбережения и погашение долгов.

Разберитесь в процессе составления бюджета

Определите свой доход после уплаты налогов

Если вы получаете регулярную зарплату, вероятно, вы получаете ее, но если у вас есть автоматические вычеты для 401 (k) , сбережения и страхование здоровья и жизни, добавьте их обратно, чтобы получить истинное представление о своих сбережениях и расходах.Если у вас есть другие виды доходов — возможно, вы зарабатываете деньги на побочных сделках — вычтите все, что снижает их, например налоги и деловые расходы.

Выберите план составления бюджета

Отслеживайте свой прогресс

Автоматизируйте свои сбережения

Максимально автоматизируйте, чтобы деньги, выделенные на конкретную цель, направлялись туда с минимальными усилиями с вашей стороны. Партнер по подотчетности или онлайн-группа поддержки могут помочь, так что вы будете нести ответственность за выбор, который уносит бюджет.

Партнер по подотчетности или онлайн-группа поддержки могут помочь, так что вы будете нести ответственность за выбор, который уносит бюджет.

При необходимости пересмотрите свой бюджет

Ваши доходы, расходы и приоритеты со временем изменятся. Соответственно измените свой бюджет, но всегда имейте его.

Автоматизируйте свой бюджет с помощью NerdWallet

Отслеживайте расходы по категориям, сравнивайте месяцы и выбирайте способы сэкономить.

Часто задаваемые вопросы

Как сделать бюджетную таблицу?

Начните с определения вашего конечного (чистого) дохода, а затем проверьте свои текущие расходы.Наконец, примените бюджетные принципы 50/30/20: 50% на нужды, 30% на нужды и 20% на сбережения и погашение долгов.

Как вы ведете бюджет?

Ключом к ведению бюджета является регулярное отслеживание ваших расходов, чтобы вы могли получить точное представление о том, куда идут ваши деньги и куда вы хотите их направить. Вот как начать: 1. Проверьте выписки из своего счета. 2. Распределите свои расходы по категориям. 3. Следите за последовательным отслеживанием. 4. Изучите другие варианты.5. Определите место для изменений. Бесплатные электронные таблицы и шаблоны могут упростить составление бюджета.

Проверьте выписки из своего счета. 2. Распределите свои расходы по категориям. 3. Следите за последовательным отслеживанием. 4. Изучите другие варианты.5. Определите место для изменений. Бесплатные электронные таблицы и шаблоны могут упростить составление бюджета.

Как рассчитать бюджет?

Начните с финансовой самооценки. Как только вы поймете, где вы стоите и чего надеетесь достичь, выберите систему составления бюджета, которая подойдет вам. Мы рекомендуем систему 50/30/20, которая делит ваш доход на три основные категории: 50% идет на предметы первой необходимости, 30% на нужды и 20% на сбережения и погашение долгов.

Попробуйте простой бюджетный план

Мы рекомендуем популярный бюджет 50/30/20.В нем вы тратите примерно 50% долларов после уплаты налогов на предметы первой необходимости, не более 30% на потребности и не менее 20% на сбережения и погашение долгов.