Игра на бирже, первый шаг: покупка акций.

В современном мире хранение средств под матрасом или в банке под небольшой процент потеряло всякую актуальность. То, что деньги должны работать и приносить прибыль, очевидно всем. Набравшись смелости для того, чтобы начать игру на бирже, возникает первый вопрос: как купить акции компании в Москве?

Купить российские акции — просто!

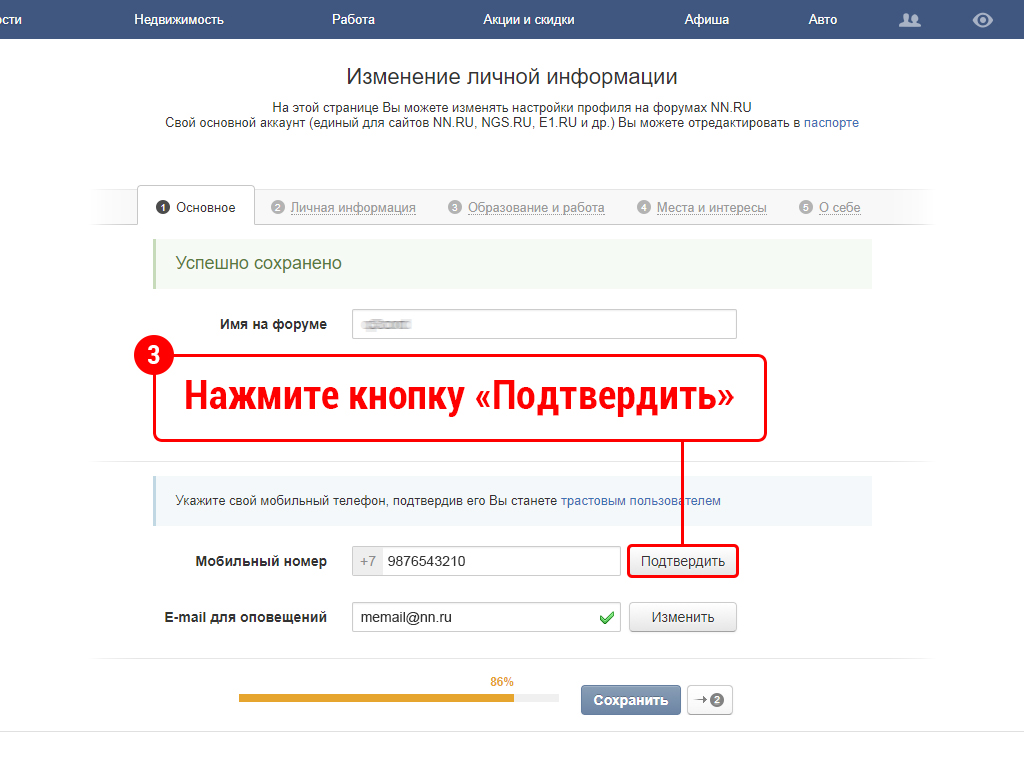

Прежде всего, вам понадобится надежный брокер, то есть, посредник, через которого будут проходить все операции. Обычно это банк или брокерская компания. Для того, чтобы компания могла оказывать брокерские услуги, она должна иметь лицензию на брокерскую деятельность.Варианты работы с ценными бумагами могут быть разными. Ваши инвестиции могут быть как краткосрочными, так и долгосрочными. Акции крупных компании можно купить или продать в любой момент, их можно использовать для вложений на любые сроки, в том числе спекулировать в течение одного торгового дня. Покупка акций небольших компаний может быть выгодна только в долгосрочной перспективе.

Приобретение акций компаний через банк «ЦентроКредит»

Где купить акции в Москве? Сделки с ценными бумагами заключаются на бирже. В России большинство операций проходит на Московской бирже. Биржа гарантирует исполнение заключенной сделки, то есть вы можете быть уверенным, что получите деньги за проданные ценные бумаги. Для того, чтобы продать или купить российские акции, совершенно не обязательно каждый раз приезжать в банк. Вы можете подавать поручения на покупку или продажу ценных бумаг по телефону через брокера или c помощью программ онлайн торговли (интернет-трейдинга) TRANSAQ или QUIK. Вы можете торговать даже с мобильного телефона. Например, через приложение iQuik, работающее под iOs и Android. Оно позволяет подать заявку, чтобы купить акции российских компаний, дает доступ к просмотру котировок, состоянию счета и многому другому.

Покупка акций компаний через банк «ЦентроКредит» позволит вам максимально упростить процесс сделки! Профессиональные брокеры Банка «ЦентроКредит» расскажут как купить акции в Москве и предоставят все необходимые инструменты для работы. В Банке «ЦентроКредит» вы сможете не только получить профессиональную помощь по покупке акций компаний, но и обучиться основам биржевой торговли.

«Пользователям некуда деваться». Что будет с акциями Facebook после сбоя :: Новости :: РБК Инвестиции

4 октября акции Facebook обвалились на 5% — понедельник стал худшим днем для бумаг компании за год. Одна из причин — сбой в работе сервисов компании.

Фото: David Paul Morris / Bloomberg

Акции Facebook завершили торговую сессию 4 октября падением на 4,89%. Так сильно котировки в последний раз снижались в ноябре 2020 года. На минимумах дня бумаги социальной сети рухнули почти на 6%, опустившись до $322,70 — минимума за четыре месяца. На следующий день потери были частично компенсированы — 5 октября на 18:15 мск акции растут на 2,07%, до $332,97.

На следующий день потери были частично компенсированы — 5 октября на 18:15 мск акции растут на 2,07%, до $332,97.

Акции соцсети попали под давление после интервью бывшего сотрудника Facebook Фрэнсис Хауген, показанного в воскресенье в популярной программе CBS «60 минут». Хауген рассказала, что Facebook ставит прибыль выше безопасности пользователей соцсети, когда дело касается враждебных высказываний и распространения дезинформации. По ее словам, компания также обманывает инвесторов относительно того, как она справляется с этими проблемами. Хауген передала газете The Wall Street Journal и американским регуляторам внутренние документы Facebook, а во вторник выступила на слушаниях в сенате США.

Восстановить их работу удалось только через шесть часов. Провайдер Cloudflare объяснил причины произошедшего неправильной работой маршрутизаторов из-за обновления, загруженного с ошибкой.

Восстановить их работу удалось только через шесть часов. Провайдер Cloudflare объяснил причины произошедшего неправильной работой маршрутизаторов из-за обновления, загруженного с ошибкой.По словам директора аналитического департамента инвесткомпании «Фридом Финанс» Вадима Меркулова, сбой мог стоить Facebook $60–70 млн. «Именно такой объем выручки компания могла недополучить из-за приостановки работы на шесть часов», — говорит эксперт.

Подобный сбой уже имел место два года назад, 13 марта 2019 года. Тогда с проблемами столкнулись пользователи Facebook, WhatsApp и Instagram во многих странах, включая США, Бразилию, Россию, Индию, Турцию и Великобританию. Сбой продолжался около суток, а акции Facebook, упав на следующий день на 1,85%, продолжали снижаться еще несколько сессий, в итоге потеряв свыше 7,6%. Отыграть потери котировки смогли лишь две недели спустя.

По словам Меркулова, сложно определить, в какой мере негативные новости, связанные с Facebook, повлияли на акции, учитывая, что снижение котировок соцсети проходило на фоне общего обвала в секторе технологических компаний. Инвесторы распродавали акции бигтехов из-за резкого роста доходности гособлигаций США. Акции Apple к концу дня упали на 2,46%, Microsoft — на 2,07%, Alphabet — на 2,11%. В целом индекс NASDAQ Composite потерял 2,14%.

Инвесторы распродавали акции бигтехов из-за резкого роста доходности гособлигаций США. Акции Apple к концу дня упали на 2,46%, Microsoft — на 2,07%, Alphabet — на 2,11%. В целом индекс NASDAQ Composite потерял 2,14%.

При распродаже облигаций их стоимость падает, а риски и потенциальная доходность растут. В результате эти инструменты становятся интересны более широкому кругу инвесторов, которые перекладывают капитал из рисковых акций в надежные казначейские

Мы спросили экспертов, как происходящее повлияет на бизнес и репутацию Facebook, продолжат ли падать акции компании и как стоит действовать инвестору.

Фото: Alex Wong / Getty Images

Сильная сторона Facebook — отсутствие альтернатив для его пользователей

По мнению аналитика группы компаний «Финам» Леонида Делицына, «на бизнес компании ни сбой, ни разоблачения Фрэнсис Хауген не повлияют, по крайней мере в течение ближайшего квартала». Может пострадать репутация компании, но это вряд ли вызовет отток пользователей. «Деваться пользователям сейчас некуда. У тех поколений, которые в Facebook, WhatsApp и Instagram, а не в TikTok, альтернативы нет», — считает эксперт.

Может пострадать репутация компании, но это вряд ли вызовет отток пользователей. «Деваться пользователям сейчас некуда. У тех поколений, которые в Facebook, WhatsApp и Instagram, а не в TikTok, альтернативы нет», — считает эксперт.

«Основной плюс для компании — отсутствие альтернатив для ее активных пользователей», — согласен инвестиционный стратег «Алор Брокера» Павел Веревкин. Он предположил, что после скандала какой-то процент пользователей соцсети может отказаться от ее использования, но существенно повлиять на компанию это не сможет. А вот общий негативный фон в случае резкого сворачивания ультрамягкой денежно-кредитной политики будет оказывать давление на котировки компании вне зависимости от ее финансовых результатов.

Чаще, чем сбои в работе приложений, Facebook сотрясают скандалы, связанные с утечками данных пользователей. Один из крупнейших был связан с выборами президента Дональда Трампа в 2016 году. Тогда британская компания Cambridge Analytica, работавшая на предвыборный штаб Трампа, получила несанкционированный доступ к данным 50 млн пользователей социальной сети.

Последняя утечка случилась в понедельник, 4 октября 2021 года. В Сети были выставлены на продажу данные об 1,5 млрд пользователей Facebook. В базе находились имена, телефонные номера, электронные и физические адреса пользователей.

Репутация пострадает, акции Facebook — вряд ли

Фото: Zach Gibson / Getty Images

Вадим Меркулов, директор аналитического департамента инвестиционной компании «Фридом Финанс»: «Мы продолжаем позитивно оценивать долгосрочные перспективы бизнеса и оставляем целевую цену [по акциям Facebook] на уровне $420. На краткосрочном горизонте акции могут оставаться волатильными, так как инвесторы стремятся избежать неопределенности, связанной с возможными судебными делами и новыми штрафами. Также не исключается риск новых «забастовок» со стороны крупных рекламодателей, что может сильнее ударить по акциям.

На краткосрочном горизонте акции могут оставаться волатильными, так как инвесторы стремятся избежать неопределенности, связанной с возможными судебными делами и новыми штрафами. Также не исключается риск новых «забастовок» со стороны крупных рекламодателей, что может сильнее ударить по акциям.

Большая часть негатива уже учтена в котировках. Акции Facebook торгуются с мультипликатором P/E на уровне 20,9х, что заметно ниже среднего значения за пять лет (23,9х). C точки зрения финансов бизнес выглядит очень сильным, поэтому часть инвесторов считает акции привлекательными на текущих ценовых уровнях, и это позволит избежать масштабного падения акций».

Никита Покровский, эксперт по фондовому рынку инвестиционной компании «БКС Мир инвестиций»: «Допускаю, что в ближайшее время цена может совершить отскок до уровня $340–345 за акцию, после чего наиболее вероятно продолжит падение до диапазона $290–310. Для пересмотра прогноза необходимо изменение негативных фундаментальных факторов. В случае снижения цены до указанных уровней рекомендую вернуться к рассмотрению вопроса о приобретении бумаг Facebook, вновь оценив положение компании. Давление на котировки будут оказывать регуляторный риск и финансовые показатели компании, которые могут продемонстрировать замедление темпов роста по итогам третьего и четвертого кварталов, но не стоит забывать, что компания занимает фактически монопольное положение на рынке и бизнес компании высокомаржинален».

В случае снижения цены до указанных уровней рекомендую вернуться к рассмотрению вопроса о приобретении бумаг Facebook, вновь оценив положение компании. Давление на котировки будут оказывать регуляторный риск и финансовые показатели компании, которые могут продемонстрировать замедление темпов роста по итогам третьего и четвертого кварталов, но не стоит забывать, что компания занимает фактически монопольное положение на рынке и бизнес компании высокомаржинален».

Павел Веревкин, инвестиционный стратег брокерской компании «Алор Брокер»: «В ближайшей перспективе техническая картина намекает на риск снижения акции в район $290, где находится сильный уровень поддержки. Спекулятивно можно попробовать открывать длинные позиции вблизи этих отметок.

Долгосрочная картина по всем технологическим компаниям США довольно туманна. Сектор сейчас чрезвычайно перекуплен. Его капитализация

оправдана только в условиях ультрамягкой денежно-кредитной политики ФРС. Впрочем, жить как прежде в парадигме «бесплатных» денег уже не получится, инфляционное давление нарастает, рост цен на товарных рынках выходит из-под контроля и угрожает перерасти в полноценный энергетический кризис. На мой взгляд, в ближайшие 12 месяцев лучше держаться подальше от американского технологического сектора и акций Facebook в частности».

Впрочем, жить как прежде в парадигме «бесплатных» денег уже не получится, инфляционное давление нарастает, рост цен на товарных рынках выходит из-под контроля и угрожает перерасти в полноценный энергетический кризис. На мой взгляд, в ближайшие 12 месяцев лучше держаться подальше от американского технологического сектора и акций Facebook в частности».

Ирина Прохорова, аналитик УК «Открытие»: «Акции Facebook в сравнении с Alphabet и другими известными технологическими гигантами стоят относительно дешево [прогнозируемый мультипликатор P/E составляет лишь 20,3, в то время как у Pinterest он равен 35,7x, у Twitter — 47,9x, а у SNAP — 89,7x]. Влияние технического сбоя и утечки старых данных пользователей на репутацию и финансовые показатели, скорее всего, окажется минимальным.

Влияние технического сбоя и утечки старых данных пользователей на репутацию и финансовые показатели, скорее всего, окажется минимальным.

До конца года мы ожидаем, что темпы роста выручки и прибыли могут замедлиться в связи с высокой базой сравнения. При этом по итогам года и долгосрочно ждем, что компания продолжит демонстрировать устойчивую положительную динамику основных показателей. В связи с этим считаем, что моменты просадок в акциях могут использоваться в качестве возможностей для более удачного входа в бумаги».

Facebook FB

$323,78 (-1,49%)

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену.Компания Мишлен стала генеральным партнером акции «На работу на велосипеде»в Москве

- 22 сентября во Всемирный день без автомобиля, в России состоится традиционная акция «На работу на велосипеде», ее генеральным партнером в Москве выступает Компания Мишлен

- В день акции в Москве будут организованы «энерготочки», где участники смогут получить экосумки с сувенирами и угощениями

- Мишлен подтверждает приверженность идеям развития взаимодействия между людьми и открытости для создания новых впечатлений

- Мишлен организует цифровой велоквест, участники которого получат возможность выиграть брендированные подарки, а также главный приз велосипед

Компания Мишлен стала генеральным партнером акции «На работу на велосипеде» в Москве, организованной проектом Let’s bike it! Акция пройдёт 22 сентября 2021 года во Всемирный день без автомобиля, кроме Москвы к ней присоединятся более 40 регионов России.

Цель акции —показать, что ездить на велосипеде по ежедневным делам легко и удобно. Этот день дает возможность увидеть, каким комфортным, интересным и свежим может быть городское пространство, если мы вместе сократим использование транспорта на ископаемом топливе.

Цель акции —показать, что ездить на велосипеде по ежедневным делам легко и удобно. Этот день дает возможность увидеть, каким комфортным, интересным и свежим может быть городское пространство, если мы вместе сократим использование транспорта на ископаемом топливе.В Москве «энерготочки» от Let’s bike it! будут работать в день акции с 8 до 11 утра, где велосипедистам будут вручать экосумки с сувенирами и угощениями. На сайте акции (bike2work.ru/bonus) можно посмотреть адреса станций и другие подробности. На месте их будут обозначать флаги MICHELIN и веселые волонтеры в яркой форме, а на «энерготочке»у здания ТАСС (Тверской бул., д. 2) посетителей будет встречать Мистер Мишлен. Кроме того, Мишлен запускает цифровой квест в Telegramдля фанатов велосипедов, и тех, кто пока только хочет к ним примкнуть. Участники квеста смогут не только увлекательно провестивремя, но также примут участие в розыгрыше подарков, главным из которых станет новый велосипед.Ссылка для подключения к квесту, а также подробности и правила проведения размещена на сайте michelin. ru/auto/veloquest.

ru/auto/veloquest.

Компания Мишлен поддерживает «Всемирный день без автомобиля» во многих странах мира с 2016 года, а в 2021-м к ним присоединяется и Россия для дальнейшего развития новой бренд-кампании MOTION FOR LIFE. Мы верим, что движение –это неотъемлемый элемент жизни и развития человека. Вне зависимости, ждет ли вас большое путешествие через континенты или короткая прогулка на велосипеде в ближайшем парке –Мишлен будет надежным попутчиком, создающим безопасность и комфорт.

Акция «На работу на велосипеде» впервые была организована в Москве командой Let’s bike it! в 2014 году. С 2015 года проходит при поддержке Министерства транспорта РФ во всероссийском формате два раза в год. На корпоративном уровне с 2018 года в акции участвуют более 400 компаний, общее количество сотрудников которых превышает один миллион человек.

Мишлен расширяет продуктовую гамму в России в 2021 году за счет запуска линейки покрышек для велосипедов. Компания готова предложить подходящий вариант вне зависимости от типа покрытия, сезона и класса велосипеда. Больше информации об ассортименте велосипедных покрышек и технологиях MICHELIN доступно на портале https://www.michelin.ru/auto/michelin-bicycle. Велосипедные шины MICHELIN можно приобрести у официального дилера STARK BIKES.

Больше информации об ассортименте велосипедных покрышек и технологиях MICHELIN доступно на портале https://www.michelin.ru/auto/michelin-bicycle. Велосипедные шины MICHELIN можно приобрести у официального дилера STARK BIKES.

22 cентября завершение акции «На работу на велосипеде»

Участники акции «На работу на велосипеде» получат приятные бонусы и подарки

В пятницу, 22 сентября акция «На работу на велосипеде» завершит Европейскую неделю мобильности в Москве, которая началась 17 сентября осенним велопарадом, собравшим около 20 тысяч участников. В день акции в городе будут организованы десять «энергетических точек», где велосипедисты бесплатно получат воду, фрукты и другие угощения, а также сувениры. Там же они смогут пообщаться с организаторами, зарядиться положительными эмоциями и, возможно, дать интервью СМИ. Кроме того, 22 сентября в офисах столичных компаний состоятся мероприятия, приуроченные к акции.

Несмотря на то, что основные мероприятия в рамках акции «На работу на велосипеде» пройдут 22 сентября, скидки и бонусы для велосипедистов в Москве начали действовать ещё на прошлой неделе. Клиентам на велосипедах их предлагают более 200 кофеен, ресторанов, магазинов и других столичных заведений. В числе прочих, партнёрами акции в Москве стали такие известные сети кофеен как «Даблби» и Krispy Kreme, театр «Современник» и образовательный проект «Москва глазами инженера». Узнать обо всех предложениях участники могут на сайте http://bike2work.ru/bonus и в специальном telegram-боте, который подскажет адреса ближайших партнёров https://t.me/bike2workru_bot. Акцию также поддержали ОАО «ЦППК» и АО «МТ ППК», сделав провоз велосипедов в пригородных электричках бесплатным с 17 по 22 сентября. Льготные условия действуют и в сети городского велопроката «Велобайк».

Клиентам на велосипедах их предлагают более 200 кофеен, ресторанов, магазинов и других столичных заведений. В числе прочих, партнёрами акции в Москве стали такие известные сети кофеен как «Даблби» и Krispy Kreme, театр «Современник» и образовательный проект «Москва глазами инженера». Узнать обо всех предложениях участники могут на сайте http://bike2work.ru/bonus и в специальном telegram-боте, который подскажет адреса ближайших партнёров https://t.me/bike2workru_bot. Акцию также поддержали ОАО «ЦППК» и АО «МТ ППК», сделав провоз велосипедов в пригородных электричках бесплатным с 17 по 22 сентября. Льготные условия действуют и в сети городского велопроката «Велобайк».

Ожидается, что в акции примут участие несколько тысяч человек. Своё участие на корпоративном уровне подтвердили такие компании как Газпром, МТС, ВТБ, «Лаборатория Касперского» и другие.

В Москве акция «На работу на велосипеде» проводится проектом по развитию велокультуры Let’s bike it! при поддержке Департамента транспорта и развития дорожно-транспортной инфраструктуры Москвы.

Куратор проекта Let’s bike it!, советник заместителя Министра транспорта РФ Владимир Кумов: «К этой акции мы запустили новую версию официального сайта и изменили концепцию мероприятия, сделав упор на работу с компаниями. На сайте появились рекомендации по проведению акции на корпоративном уровне с примерами участия российских и зарубежных компаний, а также причины, по которым бизнесу и городам выгодно развивать велокультуру. Мы уверены, что участие в акции бизнес-сообщества позволит ускорить развитие велокультуры не только в Москве, но и во всей России».

Адреса «энергетических точек»:

1. Парк «Музеон», Крымская набережная (под Крымским мостом).

2. Трубная площадь (на стороне выхода из ст.м. «Трубная»).

3. Площадь Арбатские ворота (рядом с рестораном «Прага»).

4. Лесная улица, 6 (у станции проката «Велобайк», ст.м. «Белорусская»).

5. Мантулинская улица, 18 (рядом с кофейней «Может Кофе?»).

6. Таганская площадь (островок безопасности рядом с остановкой).

7. Большая Семёновская улица (между вл. 15А стр. 1 и 21, напротив ст. м. «Электрозаводская»).

8. Пресненская набережная, 6, стр. 2. («Москва-Сити», у башни «Империя»).

9. Даниловский рынок (около входа на Мытной улице).

10. Новодмитровская ул, 1, с1 ( «Москва глазами инженера» на Хлебозавод 9, ст.м «Дмитровская»).

Справочно:

Акция «На работу на велосипеде» проводится с целью показать, что ездить на велосипеде по ежедневным делам может быть легко и удобно, для этого не требуется специальная одежда или подготовка. Чтобы мотивировать новичков поехать на работу на велосипеде впервые, организаторы акции и компании устраивают конкурсы и делают в городе «энергетические точки», партнёры акции предоставляют участникам скидки и бонусы.

В Москве акция проводится с 2014 года. По решению Министерства транспорта РФ, с 2015 года она проходит во всероссийском формате два раза в год: в предпоследнюю пятницу мая и 22 сентября.

В мае 2017 года в акции «На работу на велосипеде» в Москве приняли участие более 100 российских и международных компаний, количество зарегистрированных участников превысило 5 тысяч человек.

Правительство Калининградской области присоединилось к акции «На работу на велосипеде»

В пятницу, 19 мая, сотрудники регионального правительства поддержали всероссийскую акцию «На работу на велосипеде», инициированную Министерством транспорта РФ.

Самым первым на работу на велосипеде прибыл руководитель министерства здравоохранения Александр Кравченко: «Велосипед на самом деле очень полезен для здоровья. Я сам приверженец велосипедных прогулок, и надеюсь, что многие жители региона последуют нашему примеру и пересядут с автомобилей на этот простой и экологичный вид транспорта, тем самым укрепляя свой организм и поддерживая здоровый образ жизни».

Временно исполняющая обязанности заместителя председателя правительства Наталья Ищенко рассказала, что приехала на работу с отличным настроением, тем более что погода позволяет воспользоваться велотранспортом. «Тяжеловато велосипедистам в Калининграде из-за отсутствия велодорожек. Но есть свои плюсы: без пробок, на свежем воздухе. Любая физическая нагрузка для здоровья важна. Я всегда говорю, что нужно заниматься спортом. Мы все очень засиделись, особенно те люди, которые работают в офисах».

«Тяжеловато велосипедистам в Калининграде из-за отсутствия велодорожек. Но есть свои плюсы: без пробок, на свежем воздухе. Любая физическая нагрузка для здоровья важна. Я всегда говорю, что нужно заниматься спортом. Мы все очень засиделись, особенно те люди, которые работают в офисах».

Временно исполняющий обязанности заместителя председателя правительства — министра по муниципальному развитию и внутренней политике Александр Торба сообщил, что акцию поддержали по всей Калининградской области: «Многие главы муниципалитетов сегодня едут на работу на велосипедах».

«Живу на улице Гагарина, поэтому от Королевских ворот спустилась по Литовскому валу, ехала по Московскому проспекту и по улице Горной. Дорожного пространства так мало, что им никто не хочет делиться с велосипедистами: ни пешеходы, ни автомобилисты», — сказала руководитель министерства развития инфраструктуры Калининградской области Елена Дятлова.

«На себе прочувствовала, какой у нас край дороги, как установлены люки ливневой канализации, которые приходится объезжать. Акция позволила увидеть наш город с другой стороны, — сказала Елена Дятлова. – Нам надо будет заново посмотреть на нашу улично-дорожную сеть и подумать, как сделать Калининград для велосипедистов. Надо стремиться к тому, чтобы велосипед стал основным видом транспорта в областном центре».

Акция позволила увидеть наш город с другой стороны, — сказала Елена Дятлова. – Нам надо будет заново посмотреть на нашу улично-дорожную сеть и подумать, как сделать Калининград для велосипедистов. Надо стремиться к тому, чтобы велосипед стал основным видом транспорта в областном центре».

Она также сообщила, что правительство Калининградской области закончило и сделало проектирование более 30 км велодорожки от косы до косы, которая начинается от КПП в Зеленоградске, проходит через Зеленоградск, Пионерский и заканчивается в Светлогорске. Финансирование должно быть подтверждено в этом году, чтобы стройка началась со следующего года.

Основная цель всероссийской акции — показать, что велосипед может быть эффективной транспортной альтернативой, способом поддержания хорошей физической формы, инструментом для улучшения экологии и транспортной ситуации в городе.

В этот день на сайте акции по итогам дружеского соревнования городов нашей страны по количеству зарегистрированных участников Калининград занял третье место, уступив только самым крупным мегаполисам – Москве и Санкт-Петербургу.

Теги: акция «На работу на велосипеде», инфраструктура, Кравченко, Ищенко, Торба, Дятлова

Что такое акции и как они работают?

Проще говоря, акции — это способ накопления богатства. Это инвестиции, которые означают, что вы владеете долей в компании, выпустившей акции.

Акции — это то, как обычные люди инвестируют в одни из самых успешных компаний в мире. Для компаний акции — это способ собрать деньги для финансирования роста, продуктов и других инициатив.

Что такое акции и почему вы должны владеть ими?

Когда вы покупаете акции компании, вы фактически покупаете долю собственности в этой компании.

Означает ли это, что вы сядете рядом с Тимом Куком на следующем собрании акционеров Apple? Нет. Но в большинстве случаев это означает, что вы получаете право голоса на этих собраниях, если решите воспользоваться им.

Но основная причина того, что инвесторы владеют акциями, — это получение прибыли от своих инвестиций. Эта прибыль обычно происходит двумя способами:

Эта прибыль обычно происходит двумя способами:

Цена акции растет, а это означает, что она растет. Затем вы можете продать акции для получения прибыли, если хотите.

По акциям выплачиваются дивиденды.Дивиденды выплачиваются не по всем акциям, но по многим. Дивиденды — это выплаты акционерам из доходов компании, которые обычно выплачиваются ежеквартально.

В долгосрочной перспективе среднегодовая доходность фондового рынка составляет 10%; это среднее значение падает до 7–8% с поправкой на инфляцию. Это означает, что 1000 долларов, вложенных в акции 30 лет назад, сегодня будут стоить более 8000 долларов.

Важно отметить, что историческая доходность является средней по всем акциям в S&P 500, совокупности около 500 крупнейших компаний в США.S. Это не означает, что все акции приносили такую прибыль — некоторые показали гораздо меньшую отдачу или даже полностью потерпели неудачу. Другие показали гораздо более высокую доходность.

Вот почему разумно покупать акции не одной компании, а создать хорошо сбалансированный портфель, включающий акции многих компаний из разных отраслей и регионов.

Реклама

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. |

Комиссии$ 0 за сделку для онлайн-акций США и ETF | ||

Как работают акции?

Компании продают акции своего бизнеса, чтобы собрать деньги.Затем они используют эти деньги для различных инициатив: компания может использовать деньги, полученные от предложения акций, для финансирования новых продуктов или продуктовых линеек, для инвестирования в рост, для расширения своей деятельности или для выплаты долгов.

«Как только акции компании появятся на рынке, их можно будет покупать и продавать среди инвесторов».

Компании обычно начинают выпускать акции в рамках процесса, называемого первичным публичным предложением или IPO. (Вы можете узнать больше об IPO в нашем руководстве.) После того, как акции компании появятся на рынке, их можно будет покупать и продавать среди инвесторов. Если вы решите купить акции, вы часто покупаете их не у самой компании, а у другого инвестора, который хочет продать акции. Точно так же, если вы хотите продать акцию, вы продадите другому инвестору, который захочет купить.

Если вы решите купить акции, вы часто покупаете их не у самой компании, а у другого инвестора, который хочет продать акции. Точно так же, если вы хотите продать акцию, вы продадите другому инвестору, который захочет купить.

Эти сделки проводятся через фондовую биржу, где каждого инвестора представляет брокер. Многие инвесторы в наши дни используют онлайн-брокеров, покупая и продавая акции через торговую платформу брокера, которая связывает их с биржами. Если у вас нет брокерского счета, он понадобится вам для покупки акций.Вот как его открыть.

Что значит, когда вы владеете акциями?

Большинство инвесторов владеют так называемыми обыкновенными акциями, как описано выше. Обыкновенные акции имеют право голоса и могут выплачивать дивиденды инвесторам. Есть и другие виды акций, в том числе привилегированные, которые работают немного иначе. Вы можете узнать больше о различных типах акций здесь.

Опять же, владение акциями не означает, что вы несете большой вес в компании или что вы можете тереться локтями с воротилами компании. Это также не означает, что вы владеете частью активов компании — вы не имеете права на парковочное место на территории компании или стол в штаб-квартире компании.

Это также не означает, что вы владеете частью активов компании — вы не имеете права на парковочное место на территории компании или стол в штаб-квартире компании.

То, что вам принадлежит, по сути, является долей в прибыли компании и, надо сказать, ее убытками. Конечно, цель состоит в том, чтобы стоимость компании — и, как следствие, стоимость ее акций — росла, пока вы являетесь ее акционером.

Но хотя акции в целом имеют высокую доходность, они также сопряжены с риском: вполне возможно, что вместо этого акции в вашем портфеле упадут в цене.Цены на акции колеблются по разным причинам — от общей волатильности рынка до событий, характерных для конкретной компании, например, кризиса связи или отзыва продукта.

Многие долгосрочные инвесторы держат акции в течение многих лет, не покупая и не продавая их часто, и, хотя они видят, что эти акции колеблются во времени, их общий портфель в долгосрочной перспективе растет в цене. Эти инвесторы часто владеют акциями через паевые инвестиционные фонды или индексные фонды, которые объединяют множество инвестиций вместе. Вы можете купить большую часть фондового рынка — например, долю во всех компаниях, входящих в индекс S&P 500 — через паевой инвестиционный фонд или индексный фонд.

Вы можете купить большую часть фондового рынка — например, долю во всех компаниях, входящих в индекс S&P 500 — через паевой инвестиционный фонд или индексный фонд.

Чтобы узнать об этих вариантах инвестирования и других услугах, которые упрощают инвестирование в акции, см. Наше руководство по инвестированию в акции.

Все, что вам нужно знать

Как работают общие ресурсы в стартапе? Проще говоря, собственный капитал — это владение акцией компании. 3 мин читать

1. Опционы на акции2. Оценка капитала

Как работают акции в стартапе? Проще говоря, собственный капитал — это владение долей компании. Акции обычно выпускаются сериями и делятся на простые и привилегированные.

Одна из определяющих характеристик работы в стартапе — получение доли компании за счет компенсации акционерного капитала. Он не только имеет денежную ценность, но и предлагает своим сотрудникам чувство собственности. Сотрудникам важно понимать, что участие в плане акционерного капитала сопряжено с рисками. Например, когда Good Technology была продана BlackBerry менее чем за половину ее стоимости, сотрудники компании потеряли деньги на своих опционах на акции.

Например, когда Good Technology была продана BlackBerry менее чем за половину ее стоимости, сотрудники компании потеряли деньги на своих опционах на акции.

Опционы на акции

Одной из растущих тенденций является выпуск единиц ограниченного запаса (RSU), которые обычно предоставляются непосредственно сотруднику без какой-либо необходимой покупки. Однако они несут явные налоговые последствия.

Опционы на акции сотрудников обладают парой характеристик, которые призваны удерживать таланты от преждевременного ухода из компании:

- Акции, связанные со стартапом, отличаются от акций публичной компании, права на которые принадлежат полностью.Первоначально неинвестированные акции не принадлежат вам на 100 процентов, а переходят (становятся вашими) со временем, наряду с потерей компанией права выкупа у вас акций. Передача капитала происходит с течением времени в соответствии с графиком перехода. Если вам дадут 100 акций при четырехлетнем переходе прав, вы получите 20 акций в конце каждого из четырех лет, пока не перейдете в полное владение.

Четырехлетний период перехода прав является наиболее распространенным.

Четырехлетний период перехода прав является наиболее распространенным. - В дополнение к наделению правами вы, скорее всего, будете работать с обрывом, который представляет собой испытательный срок, необходимый до официального начала наделения.Обычно период обрыва составляет от шести месяцев до года. Ваши акции не будут переданы до того, как вы достигнете обрыва, но как только вы это сделаете, все ваши связанные акции будут переданы. Другими словами, если у вас есть обрыв в один год, вы не будете вкладывать капитал в течение первого года найма, но как только вы достигнете годовой отметки, вы получите годовой капитал. После этого акции вашей компании будут продолжать переходить каждый месяц.

Сотрудникам компании обычно предлагаются обыкновенные акции, которые отличаются от привилегированных акций, предлагаемых инвесторам.Капитал сотрудников распределяется из пула опционов, который представляет собой установленную сумму капитала, разрешенную для распределения сотрудников. Привилегированные акции обычно включают в себя такие права, как места в совете директоров, право голоса или предпочтение при ликвидации.

Привилегированные акции обычно включают в себя такие права, как места в совете директоров, право голоса или предпочтение при ликвидации.

IRS признает стандартные опционы на акции как опционы на поощрительные акции (ISO). ИСО не создают юридически облагаемых налогом событий до тех пор, пока они не будут проданы. О доходах не сообщается до тех пор, пока вы не продадите его, что затем облагается налогом как долгосрочный прирост капитала. Если вы думаете о продаже, помните об этих налоговых последствиях.

Оценка капитала

Иногда бывает сложно определить реальную долларовую стоимость вашего капитала. Как правило, существует диапазон значений, который зависит от вариантов выхода, которые рассматривает бизнес. Определение стоимости капитала дополнительно осложняется человеческими ресурсами и юридическими проблемами, которые могут возникнуть во время обсуждения оценки капитала между учредителями компании и их сотрудниками. Юристы часто советуют основателям компаний быть очень осторожными при обсуждении этого вопроса.

Стоимость капитала может быть уменьшена, если общая сумма разделена между многими людьми. Основатель компании начинает с того, что владеет всеми акциями, представляющими полную собственность компании. По прошествии времени другие стороны получают доли капитала в качестве компенсации за работу (например, опционы на акции сотрудников), финансирование (например, посевные, бизнес-ангелы и венчурные инвесторы) или профессиональные услуги (например, директора, поверенные).

Поскольку собственный капитал рассчитывается как общий процент владения, он всегда составляет ровно 100 процентов.Это означает, что каждый раз, когда человек получает еще одну долю капитала, по умолчанию он уменьшает процент всех других держателей капитала. Чтобы избежать разводнения капитала в пользу нынешних держателей акций, компания не должна нанимать дополнительных сотрудников, которые получают опционы на акции или принимают дополнительные деньги от инвесторов.

Акции, которые были переданы или проданы людям внутри компании (например, последующим инвесторам), называются выпущенными и находящимися в обращении акциями. Без учета опционов на акции количество выпущенных акций составляет 100 процентов капитала компании.

Без учета опционов на акции количество выпущенных акций составляет 100 процентов капитала компании.

Если вам нужна помощь в понимании того, как работают акции в стартапе, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Что такое акции и как они работают? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Акции — это единицы собственности в компании, также известные как акции или обыкновенные акции. Когда вы покупаете акцию, вы покупаете частичную долю в компании, что дает вам определенные преимущества. Понимание того, что такое акции и как они работают, является одним из ключей к инвестированию, поскольку акции играют центральную роль в создании сбалансированного инвестиционного портфеля.

Понимание того, что такое акции и как они работают, является одним из ключей к инвестированию, поскольку акции играют центральную роль в создании сбалансированного инвестиционного портфеля.

Что такое акция?

Компании привлекают капитал для финансирования своей деятельности путем продажи акций.Когда компании продают акции, они приглашают инвесторов приобрести долю долевого участия в компании, что делает их совладельцами. «Акция» — это способ описания собственности, а «акции» — это альтернативное название для акций. Компании также могут выпускать облигации для увеличения капитала, хотя покупка облигаций делает вас кредитором без какой-либо доли владения в компании.

Когда вы покупаете акции компании, вы получаете определенные привилегии в зависимости от типов акций, которыми вы владеете, в том числе:

- Право голоса: Вы можете иметь право голоса на ежегодных собраниях акционеров компании.

- Дивиденды: Вы можете получить долю прибыли компании.

- Прирост капитала: Когда цена акций компании растет, ваши акции увеличиваются в цене (а когда цена акций снижается, стоимость ваших акций падает).

Хотя акции дают вам долю владения в компании, владение акциями не означает, что вы имеете право голоса в повседневных операциях компании. Владение акциями означает, что вы доверяете руководству компании вести бизнес так, как они считают нужным.Если вам не нравятся результаты компании, вы продаете свои акции и выбираете новый дом для вложенных долларов.

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации для рекламодателей

Акции и первичное размещение акций

Когда частные компании решают продать акции широкой публике, они проводят первичное публичное размещение акций (IPO). Когда вы читаете, что компания «становится публичной», это означает, что они проводят IPO, где они делают акции доступными для покупки инвесторами через публичные фондовые рынки.

Во время первичного публичного размещения компания и ее консультанты раскрывают, сколько акций будет выпущено, и устанавливают цену IPO. Средства, полученные от продажи акций во время IPO, поступают непосредственно в компанию. После завершения предложения акции торгуются на вторичном рынке, также известном как «фондовый рынок», где цена акций растет и падает в зависимости от широкого круга факторов.

Какие бывают типы акций?

Компании выпускают различные типы акций.Обыкновенные акции и привилегированные акции являются одними из наиболее распространенных разновидностей, а у некоторых компаний есть разные классы акций. Эти различные типы акций определяют права голоса, выплаты дивидендов и ваши права на возмещение ваших инвестиций в случае банкротства компании.

Обыкновенные акции и привилегированные акции

Как отмечалось выше, покупка акций может дать вам право голоса по вопросам на годовом собрании акционеров компании.

Каждая обыкновенная акция обычно дает держателям один голос на годовом собрании компании..jpg) Однако акционеры обыкновенных акций находятся в конце очереди после держателей долгов, кредиторов и держателей привилегированных акций, когда речь идет о возмещении их инвестиций в случае банкротства компании. Обыкновенные акции обычно дают право на получение дивидендов, однако получение выплаты дивидендов не гарантируется. Компании могут выплачивать дивиденды или не выплачивать дивиденды в зависимости от своих потребностей.

Однако акционеры обыкновенных акций находятся в конце очереди после держателей долгов, кредиторов и держателей привилегированных акций, когда речь идет о возмещении их инвестиций в случае банкротства компании. Обыкновенные акции обычно дают право на получение дивидендов, однако получение выплаты дивидендов не гарантируется. Компании могут выплачивать дивиденды или не выплачивать дивиденды в зависимости от своих потребностей.

Акции привилегированных акций обычно не дают вам права голоса, хотя привилегированные акции обычно дают владельцам право на получение дивидендов раньше держателей обыкновенных акций.Кроме того, инвесторы, владеющие акциями привилегированных акций, опережают тех, кто владеет обыкновенными акциями, в очереди на возмещение своих инвестиций в случае банкротства компании.

Различные классы акций

Компании часто выпускают акции разных классов, часто обозначаемые буквами, например A, B или C. Дополнительные классы акций обычно выпускаются с определенными правами голоса для каждого класса и существуют, чтобы помочь учредителям или руководителям компаний сохранить большую степень контроля. над компанией.

над компанией.

Возьмите Alphabet, холдинговую компанию, владеющую Google. Alphabet имеет три класса акций. Акции класса A (GOOGL) получают один голос за каждую акцию. Акции класса B принадлежат основателям компании и получают 10 голосов за акцию. Акции класса B не торгуются на открытом рынке и существуют для того, чтобы помочь учредителям сохранить контроль над компанией. Акции класса C (GOOG) не имеют права голоса и в основном принадлежат сотрудникам и некоторым общим акционерам.

Виды дивидендов

В зависимости от типа акций, которыми вы владеете, компании могут делиться с вами своей прибылью в виде дивидендов.Инвесторы получают дивиденды ежеквартально или ежегодно, причем выплаты распределяются в зависимости от того, сколько акций компании у вас есть. Владельцы привилегированных акций имеют преимущественное право на получение дивидендов перед акционерами обыкновенных акций. Независимо от типа акций, которыми вы владеете, принципы выплаты дивидендов по сути одинаковы.

Например, предположим, что компания имеет положительную прибыль за квартал и выплачивает дивиденды по привилегированным акциям в размере 0,42 доллара США. Если вы владеете 100 привилегированными акциями компании, вы получите денежный дивиденд в размере 42 долларов США.Многие компании также предлагают план реинвестирования дивидендов (DRIP), который позволяет вам реинвестировать ваши денежные выплаты в виде дивидендов обратно в акции, увеличивая ваши авуары и сохраняя ваши денежные средства на работе в вашем портфеле.

Компании иногда выплачивают дивиденды по акциям. Если компания объявляет дивиденды по акциям в размере 5%, а вы владеете 100 акциями этой компании, вы получите пять дополнительных акций, в результате чего ваши владения составят 105 акций. Однако стоимость каждой акции в обращении снизится на 5%, в результате чего стоимость ваших акций останется прежней.

Компании также выпускают гибридные дивиденды, которые представляют собой комбинацию денежных средств и акций. Гибридные дивиденды редки, но в прошлом они использовались компаниями как способ распределения прибыли со своими акционерами.

Гибридные дивиденды редки, но в прошлом они использовались компаниями как способ распределения прибыли со своими акционерами.

Зачем нужны акции?

Владение акциями дает вам возможность участвовать в прибылях самых успешных компаний мира. S&P 500, один из наиболее распространенных индексов, отслеживающих динамику акций в США, обеспечил инвесторам среднегодовую доходность 7% с поправкой на инфляцию в период с 1959 по 2009 год.По сравнению с индексом совокупных облигаций США Barclay, который принес в среднем 4,67%, акции в долгосрочной перспективе превосходят инвестиции с фиксированным доходом.

Хотя их покупка сопряжена с риском, инвесторы используют акции как один из основных инструментов для увеличения своих сбережений и планирования долгосрочных финансовых целей, таких как сбережения на пенсии и образование. По мере роста цен на акции растет и ваш сберегательный баланс. Но имейте в виду, что цены на акции также падают, а иногда теряют всю свою ценность и становятся бесполезными. Нет гарантии, что вы окупите свои вложения.

Нет гарантии, что вы окупите свои вложения.

Акции — один из основных способов диверсификации инвестиционного портфеля. Инвесторы покупают разные акции крупных и мелких компаний в самых разных отраслях, чтобы снизить риски, поскольку разные секторы экономики процветают в разное время. Например, компания, продающая бумажную продукцию, может продемонстрировать рекордные продажи во время экономического кризиса, такого как COVID-19, в то время как у автопроизводителя показатели продаж могут быть ниже среднего.Владение множеством различных акций может помочь инвесторам получить прибыль в процветающих секторах, компенсируя убытки в других.

Разница между акциями и облигациями

И акции, и облигации играют взаимодополняющую роль в создании диверсифицированного инвестиционного портфеля. Покупка как акций, так и облигаций помогает инвесторам фиксировать рыночную прибыль и защищаться от убытков в различных рыночных условиях.

Взгляните на обе стороны рядом, чтобы лучше понять разницу между акциями и облигациями:

Если вы стремитесь к долгосрочному росту, наличие большего количества акций в вашем портфеле может быть хорошей стратегией, учитывая их исторически высокую доходность по сравнению с облигациями. По мере роста экономики публичные компании увеличивают свои доходы и прибыль, что приводит к увеличению стоимости их акций в долгосрочной перспективе, а их акционеры получают выгоду.

По мере роста экономики публичные компании увеличивают свои доходы и прибыль, что приводит к увеличению стоимости их акций в долгосрочной перспективе, а их акционеры получают выгоду.

Если вы ищете стабильный доход, лучше инвестировать в облигации. Хотя облигации могут иметь более низкую долгосрочную доходность, чем акции, хорошо подобранный портфель облигаций предлагает надежные процентные выплаты и более низкую волатильность. Последнее является привлекательным для инвесторов, которые могут приближаться к пенсии или выйти на пенсию, которые хотят сохранить капитал после того, как их годы работы закончились.

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации для рекламодателей

Получение начального капитала? Все, что вам нужно знать

Есть много преимуществ, когда дело доходит до работы на стартапе (привет, никогда больше не придется надевать костюм!). Но, в то время как столы для настольного тенниса и перерывы в видеоигры в офисе могут помочь вам пережить день, владение частью потенциально многомиллионного (или миллиардного) стартапа, несомненно, является одним из лучших.

Короче говоря, владение акциями компании означает, что у вас есть доля в бизнесе, который вы помогаете строить и развивать. У вас также есть стимул к росту стоимости компании, как это делают учредители и инвесторы. По словам Фреда Уилсона, основателя Union Square Ventures и блоггера на AVC.com, справедливость сотрудников «укрепляет то, что каждый находится в команде, каждый разделяет прибыль и каждый является акционером».

Но получить капитал — дело непростое: пакеты акций бывают самых разных форм и размеров, и важно понимать все тонкости того, что вы получаете, прежде чем присоединиться к любому стартапу.Для начала вот несколько ключевых вопросов, которые вы должны задать себе и своим потенциальным работодателям, чтобы помочь вам оценить свое предложение.

Это правильная компания? Инвесторы покупают акции компании за деньги, но вы заработаете их, вложив время и силы. Поэтому важно, как инвестор, рационально думать о перспективах роста вашего стартапа.

Адвокат Мэри Рассел, основатель компании Stock Option Counsel в Сан-Франциско, советует любому, кто получает компенсацию за акции, оценить компанию и предложение на основе его или ее собственного независимого анализа.Это означает вдумчивый взгляд на капитализацию и оценку компании. (Имейте в виду, что лишь очень немногие наверху имеют доступ к таблице капитализации компании, поэтому, если вы не являетесь руководителем высшего звена, вам, вероятно, не удастся ее увидеть. Если вы работаете в стартапе, поддерживаемом венчурным капиталом. , последний раунд финансирования определил бы оценку компании. Спросите основателей или руководителей компании об оценке.)

Затем учтите, что венчурные капиталисты часто делают 10 или более инвестиций в разные компании и надеются на большой выход из одной или двух .Другими словами, они рассчитывают риск того, что большинство стартапов потерпят неудачу. И, к сожалению, вы тоже должны это делать.

Хотя это не звучит как хорошие новости, на самом деле это просто означает, что вам нужно думать в целом и рассматривать весь пакет при принятии на работу. Получение потенциально прибыльной доли в акционерном капитале не должно быть вашей единственной причиной устроиться на работу — вы также должны убедиться, что получаете значимый карьерный опыт и получаете такие льготы, как денежная компенсация и медицинское страхование от работы.

Получение потенциально прибыльной доли в акционерном капитале не должно быть вашей единственной причиной устроиться на работу — вы также должны убедиться, что получаете значимый карьерный опыт и получаете такие льготы, как денежная компенсация и медицинское страхование от работы.

Проще говоря, выходное событие — это когда компания либо продается, либо становится публичной. И как часть вашей оценки, вы должны спросить учредителей, какова их общая стратегия выхода. Планируют ли они продавать? Хотят ли они через пять лет вывести компанию на биржу?

Если ваш стартап завершится с высокой оценкой, ваш капитал может превратиться в наличные. Но если ваш стартап не добьется успеха — или если он останется на плаву, но никогда не будет продан и не станет публичным, — ваш капитал может ни во что не превратиться.

Каков процент моей собственности? Это, пожалуй, самый важный вопрос, который вы можете задать о своем вознаграждении за собственный капитал, поскольку ваш процент определяет, сколько вам будут выплачены в случае выхода.

Итак, когда вам сообщают количество акций или опционов, которые вам предлагают, спросите также об общем количестве акций в обращении. Количество акций или опционов, которыми вы владеете, деленное на общее количество акций в обращении, и есть процент компании, которой вы владеете.

В типичном стартапе, поддерживаемом венчурным капиталом, пул капитала сотрудников имеет тенденцию падать где-то между 10-20% от общего числа находящихся в обращении акций. Это означает, что вы и все ваши нынешние и будущие коллеги будут получать акции из этого пула.

Чтобы помочь вам измерить «рыночную ставку» вашего вознаграждения за собственный капитал, есть несколько бесплатных ресурсов для сравнительного анализа. И AngelList, и Wealthfront предлагают интерактивный инструмент, с помощью которого вы можете сортировать зарплату и компенсацию капитала по должности, уровню квалификации и местоположению.Ackwire, онлайновая база данных анонимных начальных окладов и капитала, позволяет вам сортировать аналогичный набор данных также по оценке компании и количеству сотрудников.

Я получаю опционы на акции или акции с ограничениями?Затем вам нужно выяснить, какой тип капитала вы получаете.

Если вы получаете опционы на акции — наиболее распространенную форму компенсации акционерного капитала сотрудникам, — вы получаете право покупать акции по заранее определенной цене или цене исполнения. Вы «реализуете свои опционы», когда покупаете базовые акции по цене исполнения.Компания юридически обязана установить вашу страйк-цену на уровне справедливой рыночной стоимости акций компании, когда вам предоставляются опционы. Когда цена исполнения равна справедливой рыночной стоимости, опционы считаются «в деньгах».

Итак, если бы вам были предоставлены опционы на акции «в деньгах» со страйк-ценой 1 доллар, и вы должны были исполнить свои опционы в тот же день, вы заплатили бы 1 доллар за каждую акцию и стали бы владельцем этих акций, оцениваемых ровно в 1 доллар. У вас будет чистая прибыль в размере 0 долларов. По мере роста компании стоимость акций будет расти.

Теперь исполнение ваших опционов в тот же день гранта не является обычным явлением, потому что обычно вам сначала нужно передать права. Другими словами, вам, скорее всего, будут предоставлены опционы на акции с графиком передачи прав, который требует от вас работы на начальном этапе в течение определенного периода времени, прежде чем вы сможете использовать любой из своих опционов.

Акции с ограничениями, с другой стороны, — это акции, предоставленные вам с ограничениями (наделение правами является одним из наиболее распространенных). Другими словами, вам не нужно покупать эти акции; это вам даровано.Также его обычно дают основателям и первым сотрудникам, когда стоимость акций очень низкая или близка к 0 долларам.

Как долго у меня график перехода?Не забудьте узнать об особенностях графика перехода прав вашей компании, чтобы точно знать, сколько вы будете владеть и когда. Опять же, переход означает, что вы будете получать частичную выплату долевого участия с течением времени. Например, если вам в первый день сказали, что вам предоставлено 10 000 акций с графиком перехода прав, вы еще не владеете акциями в этот день.Вы будете зарабатывать полную сумму в течение определенного периода продолжающейся работы.

Наиболее распространенный график перехода для сотрудников — это переход на четыре года с ограничением на один год. Годовой обрыв означает, что вы не переходите в течение первого года работы — если вы уйдете из компании до первой годовщины со дня приема на работу, вы уйдете ни с чем. Идея состоит в том, чтобы избежать ситуации, когда сотрудник, который оказался неподходящим, может уйти с частью компании.(По той же причине на учредителей и соучредителей также обычно распространяется ограничение на передачу прав.)

После того, как вы проработаете в компании полный год, четверть вашего общего гранта капитала станет вашей. После этого баланс вашего капитала переходит к вам либо ежемесячно, либо ежеквартально.

А как насчет налогов?Если вы когда-либо получали зарплату, значит, вы знакомы с обычным подоходным налогом, который по состоянию на 2013 год составляет от 10% до 39,6% от вашего общего дохода.IRS учитывает налогооблагаемую прибыль как денежными средствами, так и компенсацией капитала. Существуют особые правила, регулирующие, когда и как облагается налогом компенсация акционерного капитала. Спросите (как компанию, так и, возможно, налогового специалиста) о потенциальных налоговых обязательствах по вашей компенсации за капитал, чтобы избежать связанных с налогами ловушек и любых сюрпризов.

Самая распространенная форма опционов на акции, предоставляемых сотрудникам, — это опционы на поощрительные акции, или ISO. Если соблюдаются определенные ограничения и особые требования к владению, ISO могут предоставить налоговые преимущества при исполнении опционов, а затем при продаже акций с целью получения прибыли.Поэтому, если вам предоставлены сертификаты ISO, обязательно попросите подробно объяснить эти налоговые преимущества.

Когда я могу продать свои акции?После того, как вы полностью владеете акциями или исполнили свои полностью переданные опционы, у вас есть два варианта: вы можете удерживать свои акции до тех пор, пока не произойдет выходное событие, или продать акции в рамках частной сделки либо сторонним инвесторам, либо обратно компании. . Это может потребовать одобрения компании и может быть предметом ограничений в соответствии с федеральным законом.

Частные продажи на вторичных рынках становятся все популярнее благодаря таким сервисам, как SecondMarket и SharesPost. Некоторые компании используют эти услуги, чтобы дать сотрудникам возможность заблаговременно обналичить деньги перед выходным событием. Например, Sharepost обслуживал сотрудников Facebook, продавая их акции частным инвесторам до того, как компания стала публичной в мае 2012 года.

Если у вас есть закрепленные опционы и вы покидаете компанию, от вас могут потребовать исполнения всех закрепленных опционов в течение определенного периода времени или лишитесь их.Если вы уйдете в хороших отношениях с компанией, вы сможете договориться об особой привилегии, при которой компания одалживает вам цену исполнения или сразу же выкупает несколько акций после исполнения, чтобы помочь вам покрыть расходы на исполнение. Поддержание хороших контактов с нынешними и бывшими коллегами может помочь вам всегда быть в курсе того, чего вы реально можете ожидать, уходя из компании.

Если это звучит как много — ну, это потому, что это так. Но заранее зная как можно больше о своем предложении по акциям, вы сможете определить его ценность и решить, стоит ли риск присоединения к стартапу потенциального вознаграждения.

Самое главное, как советует адвокат Зик Вермиллион, партнер бруклинской компании Adler Vermillion & Skocilich: «Очень важно получить« что-то на бумаге на раннем этапе, даже если это необязательный перечень условий, написанный на салфетке ». Он говорит, что это потому, что «вы находитесь в лучшем положении, чтобы договориться об условиях компенсации на раннем этапе отношений. Настаивание на полной юридической документации на этом этапе может отвлечь внимание, но наличие письменного памятника о вашей сделке поможет избежать недоразумений в дальнейшем.”

Как работают опционы на акции?

Цена, которую компания устанавливает для акций (называемая грантом , или страйк-ценой , ), дисконтируется и обычно представляет собой рыночную цену акций на момент предоставления сотруднику опционов. Поскольку эти опционы не могут быть исполнены в течение некоторого времени, есть надежда, что цена акций вырастет, так что их продажа позже по более высокой рыночной цене принесет прибыль. Таким образом, вы можете видеть, что, если компания не выйдет из бизнеса или не будет работать хорошо, предложение опционов на акции — хороший способ мотивировать работников соглашаться на работу и оставаться на ней.Эти опционы на акции сулят потенциальные деньги или акции в дополнение к зарплате.

Давайте посмотрим на реальный пример, который поможет вам понять, как это может работать. Скажем, Компания X дает или предоставляет своим сотрудникам возможность купить 100 акций по цене 5 долларов за штуку. Сотрудники могут использовать опционы, начиная с 1 августа 2001 г. На 1 августа 2001 г. стоимость акций составляет 10 долларов. Вот варианты выбора для сотрудника:

- Первое, что может сделать сотрудник, — это преобразовать опционы в акции, купить их по 5 долларов за акцию, а затем развернуть и продать все акции после периода ожидания, указанного в опционном контракте. .Если сотрудник продаст эти 100 акций, это будет прибыль в размере 5 долларов на акцию или 500 долларов прибыли.

- Еще одна вещь, которую может сделать сотрудник, — это продать часть акций после периода ожидания и оставить часть для продажи позже. Опять же, служащий должен сначала купить акции по цене 5 долларов за штуку.

- Последний вариант — изменить все варианты на акции, купить их по сниженной цене и оставить с идеей продажи позже, может быть, когда каждая акция будет стоить 15 долларов. (Конечно, невозможно сказать, случится ли это когда-нибудь.)

Однако, какой бы выбор ни делал сотрудник, опционы должны быть преобразованы в акции, что подводит нас к другому аспекту опционов на акции: периоду перехода прав . В примере с Компанией X сотрудники могли использовать свои опционы и при желании купить все 100 акций сразу. Однако обычно компания распределяет период перехода прав, может быть, на три, пять или 10 лет, и позволяет сотрудникам покупать такое количество акций в соответствии с графиком. Вот как это может работать:

- Вы получаете опционы на 100 акций вашей компании.

- График перехода прав для ваших опционов распределен на четыре года: одна четверть — в первый год, одна четверть — во второй, одна четвертая — в третий, и одна четвертая — в четвертый год.

- Это означает, что вы можете купить 25 акций по грантовой или страйковой цене в первый год, а затем по 25 акций каждый год после того, как вы полностью приобретете право собственности на четвертый год.

Помните, что каждый год вы можете купить 25 акций со скидкой, а затем оставить их или продать по текущей рыночной стоимости (текущей цене акций).И каждый год вы будете надеяться, что цена акций продолжит расти.

Еще одна вещь, которую следует знать об опционах, — это то, что у них всегда есть дата истечения срока: вы можете использовать свои опционы, начиная с определенной даты и заканчивая определенной датой. Если вы не воспользуетесь опционами в течение этого периода, вы потеряете их. А если вы уходите из компании, вы можете использовать только свои права; вы потеряете все будущие наделения.

У вас может возникнуть вопрос: как частная компания устанавливает рыночную цену и устанавливает (страйк) цену на каждую акцию своей акции? Это может быть особенно интересно узнать, работаете ли вы или можете работать в небольшой частной компании, которая предлагает опционы на акции.Компания устанавливает цену, которая связана с внутренней стоимостью акции, и она устанавливается советом директоров компании путем голосования.

В целом, вы можете видеть, что опционы на акции имеют риск, и они не всегда лучше, чем денежная компенсация, если компания не добивается успеха, но они становятся встроенной функцией во многих отраслях.

Для получения дополнительной информации о фондовом рынке и инвестировании перейдите по ссылкам на следующей странице.

Акции | Инвестор.gov

Что такое акции?

Акции — это вид ценных бумаг, которые дают акционерам долю владения в компании. Акции также называют «акциями».

Почему люди покупают акции?

Почему компании выпускают акции?

Какие есть запасы?

Каковы преимущества и риски акций?

Как покупать и продавать акции

Информация о комиссиях

Как избежать мошенничества

Дополнительная информация

Почему люди покупают акции?

Инвесторы покупают акции по разным причинам.Вот некоторые из них:

- Увеличение капитала, которое происходит, когда акции дорожают

- Выплата дивидендов, которые производятся, когда компания распределяет часть своей прибыли между акционерами

- Возможность голосовать акциями и влиять на компанию

Почему компании выпускают акции?

Компании выпускают акции, чтобы получить деньги за различные вещи, в том числе:

- Погашение долга

- Запуск новых продуктов

- Выход на новые рынки или регионы

- Расширение производственных мощностей или строительство новых

Какие бывают акции?

Существует два основных вида акций: обыкновенные акции и привилегированные акции.

Обыкновенные акции дают право владельцам голосовать на собраниях акционеров и получать дивиденды.

Привилегированные акционеры обычно не имеют права голоса, но они получают дивиденды раньше держателей обыкновенных акций и имеют приоритет перед держателями обыкновенных акций в случае банкротства компании и ликвидации ее активов.

Обыкновенные и привилегированные акции могут относиться к одной или нескольким из следующих категорий:

- Акции роста имеют прибыль, растущую более быстрыми темпами, чем в среднем по рынку.Они редко выплачивают дивиденды, и инвесторы покупают их в надежде на прирост капитала. Начинающая технологическая компания, скорее всего, будет расти.

- Доходные акции Выплачивают дивиденды стабильно. Инвесторы покупают их за доход, который они приносят. Созданная коммунальная компания, вероятно, будет приносить доход.

- Стоимостные акции имеют низкое отношение цены к прибыли (PE), что означает, что их дешевле покупать, чем акции с более высоким PE. Стоимостные акции могут быть акциями роста или дохода, и их низкий коэффициент PE может отражать тот факт, что они по какой-то причине потеряли популярность у инвесторов.Люди покупают ценные бумаги в надежде, что рынок слишком остро отреагирует на них и что цена акций вырастет.

- Акции голубых фишек — это акции крупных, известных компаний с устойчивой историей роста. Обычно они выплачивают дивиденды.

Другой способ классифицировать акции — по размеру компании, как показано в ее рыночной капитализации. Есть акции с большой, средней и малой капитализацией. Акции очень маленьких компаний иногда называют «микрокапитальными» акциями.Акции с очень низкой ценой известны как «копейки». Эти компании могут иметь небольшую прибыль или вообще не иметь ее. Пенни-акции не приносят дивидендов и очень спекулятивны.

Каковы преимущества и риски акций?

Акции предлагают инвесторам наибольший потенциал для роста (увеличения стоимости капитала) в долгосрочной перспективе. Инвесторы, желающие придерживаться запасов в течение длительного периода времени, скажем, 15 лет, обычно получали сильную положительную прибыль.

Но цены на акции движутся как вверх, так и вниз.Нет гарантии, что компания, акции которой вы держите, будет расти и преуспевать, поэтому вы можете потерять деньги, вложенные в акции.

Если компания обанкротится и ее активы будут ликвидированы, держатели обыкновенных акций последними в очереди получат долю в выручке. Сначала выплаты будут выплачены держателям облигаций компании, а затем держателям привилегированных акций. Если вы являетесь держателем обыкновенных акций, вы получаете все, что осталось, а может и ничто.

Даже когда компаниям не грозит банкротство, цена их акций может колебаться вверх или вниз.Например, акции крупных компаний как группа теряют в среднем примерно один раз в три года. Если вам нужно продать акции в день, когда цена акций ниже цены, которую вы заплатили за акции, вы потеряете деньги на продаже.

Колебания рынка могут нервировать некоторых инвесторов. На цену акций могут влиять факторы внутри компании, например, неисправный продукт, или события, которые компания не может контролировать, например политические или рыночные события.

Акции обычно являются частью холдингов инвестора.Если вы молоды и делаете сбережения для долгосрочной цели, например для выхода на пенсию, возможно, вам захочется держать больше акций, чем облигаций. Инвесторы, приближающиеся к пенсии или выходящие на пенсию, могут захотеть держать больше облигаций, чем акций.

Риски, связанные с владением акциями, можно частично компенсировать путем инвестирования в ряд различных акций. Инвестирование в другие виды активов, не являющихся акциями, например в облигации, является еще одним способом компенсации некоторых рисков владения акциями.

Как покупать и продавать акции

Вы можете покупать и продавать акции через:

- Прямой складской план

- План реинвестирования дивидендов

- Брокер со скидкой или полным спектром услуг

- Фондовый фонд

Прямые складские планы. Некоторые компании позволяют покупать или продавать свои акции напрямую через них, без использования брокера. Это позволяет сэкономить на комиссиях, но вам, возможно, придется внести в план другие сборы, в том числе если вы передадите акции брокеру для их продажи. Некоторые компании ограничивают прямые планы акций сотрудниками компании или существующими акционерами. Некоторые требуют минимальных сумм для покупок или уровней учетной записи.

ПланыDirect Stock обычно не позволяют покупать или продавать акции по определенной рыночной цене или в определенное время.Вместо этого компания будет покупать или продавать акции плана в определенное время — например, ежедневно, еженедельно или ежемесячно — и по средней рыночной цене. В зависимости от плана вы можете автоматизировать свои покупки и автоматически списать стоимость со своего сберегательного счета.

Планы реинвестирования дивидендов. Эти планы позволяют вам покупать больше акций, которыми вы уже владеете, реинвестируя выплаты дивидендов в компанию. Для этого необходимо подписать договор с компанией.Узнайте в компании или брокерской фирме, взимается ли с вас плата за эту услугу.

Дисконтный брокер или брокер с полным спектром услуг. Брокеры покупают и продают акции для клиентов за вознаграждение, известное как комиссия.

Фонды акций — еще один способ покупки акций. Это тип паевого инвестиционного фонда, который инвестирует в основном в акции. В зависимости от своей инвестиционной цели и политики фондовый фонд может концентрироваться на акциях определенного типа, таких как «голубые фишки», акции с высокой капитализацией или акции роста со средней капитализацией.Фонды акций предлагаются инвестиционными компаниями и могут быть приобретены непосредственно у них, через брокера или консультанта.

Понимание сборов

Покупка и продажа акций влечет за собой комиссию. План прямых акций или план реинвестирования дивидендов может взимать с вас плату за эту услугу. Брокеры, которые покупают и продают акции для вас, взимают комиссию. У брокера со скидкой комиссионные ниже, чем у брокера с полным спектром услуг. Но, как правило, вам нужно самостоятельно исследовать и выбирать инвестиции.Брокерские услуги с полным спектром услуг обходятся дороже, но более высокие комиссии платят за консультации по инвестициям, основанные на исследованиях этой фирмы.

Предотвращение мошенничества

Акции публичных компаний зарегистрированы в SEC, и в большинстве случаев публичные компании обязаны подавать отчеты в SEC ежеквартально и ежегодно. Годовые отчеты включают финансовые отчеты, которые были проверены независимой аудиторской фирмой. Информацию об публичных компаниях можно найти в системе EDGAR SEC.

Дополнительная информация

Счета, открытие брокерского счета

Брокерские приказы

Покупка и продажа акций: рыночные центры

Хранение ваших ценных бумаг

Микрокапитальные акции

Разделение акций

Обратное дробление акций

Акции, хранящиеся на улице Название

Исполнение сделок: правила, которым должна следовать ваша брокерская фирма Голосование

Осуществление своих прав голоса при корпоративных выборах

Бюллетень инвестора: американские депозитарные расписки

Бюллетень инвестора: торговля в нерабочее время

Как работают акции | Акции

2 основных вида инвентаря

1.Акции

Большинство проданных акций — обыкновенные. Обыкновенные акции предлагают потенциал для роста за счет роста цен на акции и увеличения дивидендов. Цены на обыкновенные акции, как правило, более волатильны, чем цены на привилегированные акции.

Акционеры обыкновенных акций обычно имеют право:

- выплаты дивидендов — , но нет никакой гарантии, что вы получите дивиденды, и нет никакой гарантированной суммы, если вы это сделаете.

- голоса на собраниях акционеров — акционера обычно получают 1 голос за акцию и могут голосовать при избрании директоров компании и по другим корпоративным вопросам на годовом собрании акционеров или путем заполнения бюллетеней для голосования через Интернет или по почте.У вас есть право голоса, потому что вы больше рискуете с обыкновенными акциями.

- претензия на имущество компании — в случае банкротства и ликвидации компании. Но обыкновенным акционерам платят последними — после налоговых органов, сотрудников, кредиторов и держателей привилегированных акций.

2. Привилегированные акции

Привилегированные акции обеспечивают регулярный доход в виде фиксированных дивидендов и потенциал роста за счет роста цен на акции. Цены на привилегированные акции обычно более стабильны, чем цены на обыкновенные акции.Привилегированные акции могут предлагать такие функции, как право выкупить ваши акции в определенное время или конвертировать ваши акции в обыкновенные акции по определенной цене, известной как конвертируемые привилегированные акции. Однако привилегированные акции обычно не имеют права голоса.

Привилегированные акционеры обычно имеют право на:

- фиксированные выплаты дивидендов — , которые обычно не меняются вне зависимости от того, преуспевает компания или нет. Дивиденды выплачиваются держателям привилегированных акций до выплаты дивидендов держателям обыкновенных акций.Если компания не может выплатить дивиденды по привилегированным акциям в течение года, она может перенести их и выплатить в будущем.

- претензия на активы компании — держателя привилегированных акций имеют приоритет перед держателями обыкновенных акций в случае банкротства и ликвидации компании.

2 способа заработать на акциях

1. Акции увеличиваются в стоимости

Стоимость акции может повышаться или понижаться. И это может часто меняться. Если вы как инвестор продаете акции дороже, чем вы за них заплатили, вы получите прирост капитала.Если вы продадите его по более низкой цене, у вас будет убыток.

Многие факторы могут повлиять на цену акции, в том числе:

- Размер, рентабельность и финансовая устойчивость компании,

- экономических факторов, таких как процентные ставки, и

- настроения инвесторов.

2. Компания выплачивает дивиденды

Компания может выплачивать долю своей прибыли в виде дивидендов. Решение о выплате дивидендов принимает совет директоров компании.Компании не обязаны выплачивать дивиденды, даже если они выплачивали дивиденды в прошлом. Многие более крупные, солидные компании стараются регулярно выплачивать дивиденды. Другие могут не выплачивать дивиденды, если они решат реинвестировать свои доходы в компанию, прибыль низкая или компания теряет деньги.

Дивиденды, которые вы получаете, зависят от количества акций, которыми вы владеете. Дивиденды чаще всего выплачиваются акционерам ежеквартально. Иногда их оплачивают на складе. Вы можете организовать реинвестирование своих денежных дивидендов в акции с помощью плана реинвестирования дивидендов (DRIP).

Поскольку многие инвесторы рассматривают стабильную дивидендную историю как важный показатель хорошей инвестиции, большинство компаний не желают сокращать или прекращать выплаты дивидендов. Посмотрите это видео, чтобы узнать больше об акциях, по которым выплачиваются дивиденды.

Как облагается налогом прибыль от акций

Акции зарегистрированного плана

Зарегистрированные планы предлагают определенные налоговые преимущества. Например, если вы держите акции в RRSP, RESP или RRIF, вы не платите налог на то, что вы зарабатываете, пока ваши деньги находятся в плане, но снятие средств полностью облагается налогом как доход.

С TFSA вы не платите никаких налогов на то, что вы зарабатываете, пока ваши деньги находятся в плане — или когда вы их забираете.

Акции вне зарегистрированного плана

Деньги, которые вы зарабатываете на акциях, находящихся вне зарегистрированного плана, облагаются налогом. Дивиденды и прирост капитала по-разному рассматриваются для целей налогообложения, что повлияет на вашу доходность от инвестиций:

- дивиденды — облагаются налогом в год их получения, независимо от того, получаете ли вы их наличными или реинвестируют для вас.Если вы получаете дивиденды от канадской компании, вы можете иметь право на налоговый кредит на дивиденды.

- прирост капитала — вы будете платить налог на любой прирост капитала, который вы получите, если продадите акции по цене, превышающей ту, которую вы за них заплатили. Вы платите налог только с 50% от прироста капитала в любой год.

Если взять взаймы, чтобы инвестировать

У вас может быть возможность вычесть проценты, которые вы платите по займам, для получения инвестиционного дохода, включая проценты и дивиденды. Вы не можете вычесть проценты, если:

- вы берете заем для инвестирования в зарегистрированный план, такой как RRSP или TFSA

- Единственный доход, который могут принести ваши инвестиции, — это прирост капитала.

Дивиденды и прирост капитала от инвестиций, удерживаемых вне зарегистрированного плана, получают льготный налоговый режим по сравнению с инвестициями, по которым начисляются проценты. Узнайте больше о налогообложении инвестиций.

Ключевой момент:

2 способа заработать на акции:

- Вы продаете его дороже, чем вы за него заплатили

- Компания выплачивает дивиденды

Принять меры

Узнайте, как облагается налогом прирост капитала и дивиденды, прежде чем инвестировать.